CET 1 Ratio Banche e Poste Italiane: Occhio al Prelievo Forzoso, Scopri Come Scegliere una Banca Solida

In questi ultimi tempi, vista la situazione delle banche a rischio bail-in, in tanti si preoccupano sulla sicurezza delle banche e cercano informazioni circa il CET 1 Ratio degli istituti italiani e delle Poste.

La paura del prelievo forzoso e di tutte le conseguenze relative ad un fallimento, infatti, sta montando pericolosamente tra i risparmiatori, i quali si preoccupano di cercare l’elenco delle banche italiane commissariate.

Questo parametro, ignorato fino a poco tempo fa dai più, rischia di emulare in qualche modo la parabola dello spread che da perfetto sconosciuto divenne un mantra che assillava le giornate di tutti noi.

Vediamo quindi come capire se una banca è sicura!

In Questo Articolo Si Parla di:

Che cos’è il CET1 Ratio?

Cos’è questo dato? E’ sufficiente per determinare la sicurezza di un istituto?

Nell’articolo in cui ho parlato della scelta della migliore banca in cui depositare i risparmi ho, di fatto, già spiegato che cos’è il Common Equity Tier 1: ripeto brevemente qui che si tratta di un indice che misura il rapporto tra il capitale versato e la ponderazione del rischio delle attività della banca.

In parole povere, esso ci spiega precisamente con quali risorse “primarie” (capitale versato, utili non distribuiti o le riserve iscritte a bilancio) la banca esaminata può garantire i prestiti concessi ai propri clienti (mutui, prestiti alle imprese, eccetera) ed i rischi che derivano dalle sofferenze e dai crediti deteriorati.

Uno dei problemi delle banche italiane, infatti, è proprio l’eccessiva concessione di prestiti che difficilmente saranno rimborsati: non è affatto un caso che recentemente si sia parlato di bad bank proprio per risolvere, magari con un intervento pubblico, questa incresciosa situazione.

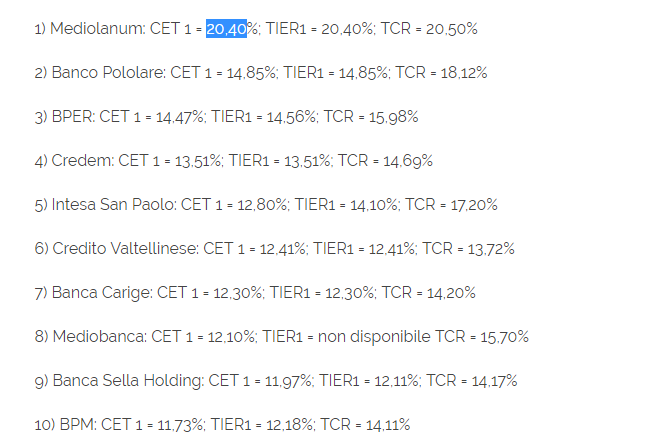

La foto riportata, tratta dal sito ISAE, fotografa la situazione di alcuni dei più noti istituti del nostro Paese rapportandola con i requisiti richiesti dalla BCE.

Ricordo che le istituzioni europee hanno previsto che il Cet1 Ratio non può essere inferiore all’8% altrimenti si passa all’amministrazione straordinaria, come accaduto ad esempio recentemente a Veneto Banca o, prima ancora, per Banca Etruria.

Per quanto riguarda Poste Italiane, che tanto interessa ai risparmiatori che hanno sottoscritto buoni postali o altri prodotti finanziari, siamo riusciti a risalire a questo documento ufficiale che attesta un Common Equity Tier 1 del 16,9% fino a pochi mesi fa (ultimo aggiornamento), una situazione quindi tutto sommato molto tranquilla per BancoPosta, l’area finanziaria della nota azienda.

Tra i più noti istituti, in base agli ultimi dati disponibili, Mediolanum al 20,40% e Banco Popolare al 14,85%. BPER al 14,47%, Credem Bank con il 13,51.

Cosa rischiano i correntisti delle banche a rischio fallimento?

I conti correnti e conti deposito fino a 100 mila euro sono garantiti dal Fondo Interbancario di Tutela Depositi.

Molti esperti ritengono che esso sia da considerarsi insufficiente per una crisi di sistema ma, specie nel caso di banche piccole, dovrebbe garantire il rimborso. E’ chiaro che, laddove ci fosse una crisi di sistema, i problemi sarebbero talmente grossi da poterli difficilmente analizzare qui.

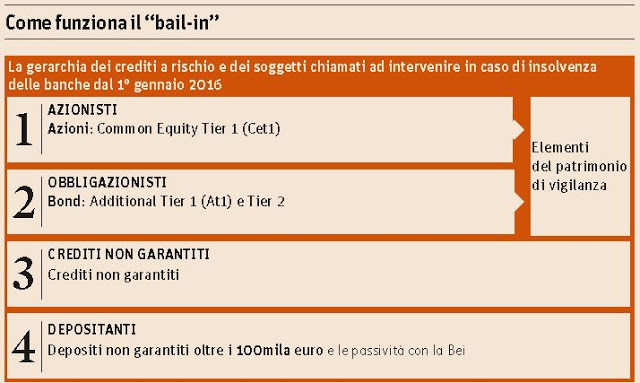

Diverso è il discorso per azionisti, obbligazionisti subordinati e ordinari: in questo caso, viste le nuove regole sul bail-in, in caso di fallimento della banca si è chiamati a pagare. Riportiamo una foto de Il Sole 24 Ore che spiega, schematicamente, in che ordine si viene chiamati a contribuire.

Il discorso si applica anche a chi ha depositi superiori a 100 mila euro: in questo caso si partecipa alle perdite dopo che le prime tre categorie citate hanno già subito la decurtazione.

Basta il CET1 Ratio per capire se una banca è sicura oppure no?

Molti istituti stanno utilizzando questo parametro anche per farsi pubblicità, semplificando in parte il messaggio.

Chiariamo che anche avere un CET1 Ratio superiore all’8% di base richiesto non vuol dire aver compiuto investimenti immuni da rischi: semplicemente il buco è relativamente limitato in caso di fallimento.

Ci sono altri fatti da considerare che a mio avviso riguardano l’andamento in borsa dei titoli dell’istituto e, più in generale, il tipo di attività svolto dalla banca.

Un istituto specializzato in private banking, cioè in gestione dei patrimoni, è tendenzialmente più solido di uno noto soprattutto perché concede prestiti e mutui.

Tutto quanto leggi è il frutto del pensiero di chi scrive: l’attività di vigilanza spetta alle istituzioni statali che spesso latitano e non è colpa nostra, purtroppo, se qualcuno finisce per beccare una fregatura. Il sottoscritto, dunque, non si assume responsabilità di un uso distorto delle informazioni da parte dei lettori del blog.

Se il mio modo di intendere la finanza dovesse interessarti, ti suggeriamo di scaricare la guida su come gestire i risparmi: più che un metodo per fare soldi è, a mio parere, un manuale per evitare di essere ingannati sui più normali prodotti generalmente disponibili sul mercato e per impostare il proprio baricentro finanziario in maniera sicura, con un orizzonte di lungo periodo.

Buona lettura!

0 Commenti