Polizza Vita Base Sicura Tutelati di Intesa Sanpaolo: L’Investimento per i Minori e gli Interdetti

Nella recensione di oggi mi occupo di un prodotto finanziario e assicurativo pensato per individui oggetto di tutela. Parlo di Base Sicura Tutelati di Intesa Sanpaolo Vita, un contratto di assicurazione sulla vita Ramo I.

Richiede il versamento di una somma da investire nella Gestione Separata (ti spiegherò di cosa si tratta), per costruire negli anni un capitale che, se non verrà riscattato prima, potrà essere pagato dalla Compagnia ai beneficiari designati in caso di decesso dell’assicurato.

La polizza è riservata a soggetti con necessità di risparmio che la Legge considera non in grado di curare i propri interessi autonomamente: parliamo quindi dei minori d’età ma anche di persone adulte incapaci d’intendere e di volere.

Il contratto può essere sottoscritto da queste persone previa autorizzazione di un giudice tutelare e per il tramite di un rappresentante legale – il genitore o il tutore del minorenne, nel caso di un adulto può essere suo figlio o un parente ma anche un avvocato, giusto per fare degli esempi.

Si tratta di un investimento che mira a valorizzare la cifra accantonata esponendola solo a rischi minimi, nell’interesse dell’assicurato. Avremo modo di affrontare tutti gli aspetti della polizza nel corso della recensione: rendimenti, costi, trattamento fiscale, diritto di recesso, riscatto ecc.

Buona lettura!

In Questo Articolo Si Parla di:

La solidità di Intesa Sanpaolo

La sicurezza di un investimento si misura anzitutto dalla solidità della compagnia: Intesa Sanpaolo Vita è la Società capogruppo del ramo Assicurativo di Intesa Sanpaolo, leader in Italia nella bancassicurazione e nella previdenza integrativa.

Del resto la solidità del Gruppo Bancario è comprovata, dal momento che si colloca tra i primi posti nell’eurozona con una capitalizzazione di mercato di oltre 34 miliardi di euro. L’eventualità di un fallimento o che la Compagnia non sia in grado di pagare quanto dovuto è molto improbabile.

Detto questo, procediamo con l’analisi della polizza.

Il prodotto è sicuro?

La sicurezza del prodotto è un aspetto molto importante per un investitore, ma in questo caso è decisamente fondamentale vista la situazione particolare del contraente/assicurato, a cui corrisponde un profilo di rischio molto basso.

Un primo elemento di garanzia ci viene dato dal fatto che la polizza Base Sicura Tutelati è una polizza rivalutabile a gestione separata, che quindi appartiene al Ramo I delle assicurazioni vita, uno degli investimenti più sicuri.

Le gestioni separate sono famose per la garanzia sul capitale investito e perché permettono alle somme degli investitori di rivalutarsi annualmente (di una certa percentuale) in base ai rendimenti ottenuti. Anche se i rendimenti minimi non sono garantiti, il contratto prevede la restituzione di almeno il 100% del premio versato, ma occhio: al netto dei costi.

Un secondo dato rassicurante lo fornisce l’indicatore sintetico di rischio, anche se è un valore puramente indicativo: nella scala di rischio la nostra polizza è collocata al livello 1 su 7, corrisponde quindi al rischio più basso. La cosa importante è che il prodotto sia mantenuto per almeno 5 anni, il disinvestimento precedente a questo periodo va a svantaggio del contraente.

Chiaramente, con un livello di rischio così basso le rendite non potranno che essere minime, la cosa importante da valutare è perciò se la percentuale di rendimento sarà in grado di abbattere i costi e l’inflazione.

Non sai come investire?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Caratteristiche della polizza

Base Sicura Tutelati è una polizza a vita intera che richiede il versamento di un premio unico per poter godere della prestazione assicurativa che verrà erogata, in qualsiasi momento, ad avvenuto decesso dell’assicurato, indipendentemente dalla causa della morta e dall’area geografica.

La somma pagata dalla Compagnia corrisponderà al capitale maturato sulla base dei rendimenti ottenuti dalla Gestione Separata, in ogni caso non potrà essere inferiore al premio unico versato al netto dei costi.

A riscuotere il capitale saranno i beneficiari dell’assicurato indicati sul contratto. In alternativa il capitale può essere riscattato anticipatamente, in tutto o in parte, senza attendere l’evento luttuoso.

Il contraente/assicurato dovrà avere meno di 91 anni ed essere residente in Italia, non ci sono limiti minimi d’età poiché il contratto si rivolge indistintamente a tutti i minorenni.

Durata

Essendo a vita intera la polizza non ha una scadenza prestabilita ma dura finché l’assicurato è in vita o finché non si esercita il riscatto totale.

Premio

Il premio unico va versato subito, in un’unica soluzione, e deve essere d’importo minimo pari a 10.000 euro. Non sono previsti versamenti aggiuntivi in corso di contratto.

La Gestione Separata

Il rendimento del prodotto è collegato, come dicevamo in apertura, ai risultati della Gestione Separata, denominata Trendifondo Intesa Vita, ovvero un fondo istituito dalla Compagnia e gestito separatamente dalla altre attività, in cui confluisce il premio versato dal cliente al netto dei costi di ingresso.

Il patrimonio del Fondo è separato dalle attività di Intesa Sanpaolo, perciò in situazioni di crisi non può essere utilizzato per fini diversi da quelli assicurativi.

Per risultato finanziario della gestione separata “Trendifondo Intesa Vita” si intendono i proventi finanziari di competenza, che sono conseguiti dalla gestione stessa nel periodo considerato, gli utili e le perdite sofferte nello stesso periodo.

La gestione finanziaria del Fondo è caratterizzata principalmente da investimenti di tipo obbligazionario e attività simili, solo in minima parte si rivolge a titoli azionari e investimenti più rischiosi. Gli investimenti esposti al rischio di cambio saranno contenuti entro il 7% del valore del portafoglio.

Lo stile di gestione è quindi finalizzato a perseguire la sicurezza, la redditività e la liquidità degli investimenti, e soprattutto mira a ottimizzare il profilo rischio-rendimento del portafoglio.

In ogni caso, questo tipo di gestione è famosa per essere particolarmente stabile e poco rischiosa; i titoli che costituiscono il Fondo sono valorizzati al prezzo d’acquisto, quindi l’oscillazione del loro valore non si ripercuote sulla prestazione assicurativa.

I titoli obbligazionari vengono selezionati principalmente tra quelli emessi da Stati sovrani, organismi internazionali ed emittenti di tipo societario con merito creditizio rientrante nell’ “investment grade”.

Gli investimenti in strumenti azionari saranno limitati al massimo al 15%, mentre gli investimenti alternativi quali hedge fund e private equity, saranno limitati all’8%.

Il contratto prevede l’adeguamento annuale del capitale assicurato in funzione del rendimento realizzato dalla Gestione. Il tasso annuo di adeguamento è pari al rendimento annuo diminuito del costo di gestione, in altri termini: il rendimento che la Gestione realizza non viene corrisposto, pari pari, al cliente che invece si ritrova un tasso di rendimento diminuito dalle spese annuali per ripagare la Gestione stessa.

Non sai come investire?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Richiedere il riscatto parziale o totale

Prima di 5 anni sarebbe meglio non disinvestire, ma poi ognuno fa quel che può e vuole, quindi trascorsi 90 giorni dalla data in cui il contratto è entrato in vigore è già possibile estinguere la polizza chiedendo il pagamento totale del riscatto – oppure il pagamento parziale, ma in tal caso il contratto rimane in vigore per la parte di premio ancora investita.

La richiesta di riscatto deve essere preventivamente autorizzata, se necessario, dal giudice tutelare.

Il valore di riscatto è variabile in base al momento in cui se ne fa richiesta: la Compagnia riconosce all’assicurato (e non ai beneficiari) il capitale maturato fino a quel momento in base ai rendimenti della Gestione Separata.

Il riscatto parziale può essere richiesto solo per un importo minimo di 2.500 euro e il capitale rimanente non deve scendere sotto i 5.000, quindi non è detto che se ne possa fare richiesta.

Il riscattato comporta dei costi di cui ti parlerò nel prossimo paragrafo.

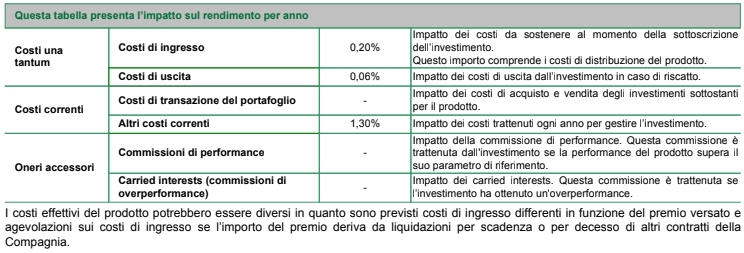

Costi della polizza

Il risparmio gestito ha sempre un costo, in genere le polizze sono tra i prodotti più onerosi. Anzitutto per l’acquisizione e la gestione amministrativa del contratto, la Compagnia applica al premio unico un costo di entrata, una percentuale che viene trattenuta dal premio investito e che quindi non concorre alla formazione del capitale.

L’entità della commissione varia in base all’importo del premio, così come ti illustro:

- per un premio fino a 249.999,99 euro, costo pari all’1,00% del suddetto premio;

- sopra i 250.000 euro e fino a 499.999 euro, il costo equivale allo 0,50%;

- dai 500.000 euro in poi… il costo scende allo 0,25%.

Il contratto prevede degli sconti di cui può beneficiare chi è già stato cliente della Compagnia con altre polizze vita, secondo i parametri specificati sulla documentazione informativa che puoi scaricare dal sito di Intesa.

La commissione di gestione annua del Fondo che viene trattenuta dal rendimento realizzato è formata da:

- una componente fissa annua pari all’1,30%, sempre applicata;

- e una componente variabile annua applicata solo se il tasso di rendimento annuo lordo della Gestione Separata supera il tasso di riferimento del 2,75%.

Il costo applicato sul riscatto totale e parziale varia in base al periodo di tempo trascorso tra la data di decorrenza del contratto e la data di disinvestimento:

- se disinvesti nel corso del primo anno paghi una penale del 2,00% per un minimo di 30 euro;

- se disinvesti nei successivi 4 anni la penale scende all’1,00% ma sempre per un minimo di 30 euro;

- dal quinto anno in poi la penale corrisponde a soli 30 euro.

In ogni caso, uscire dall’investimento comporterà sempre una spesa.

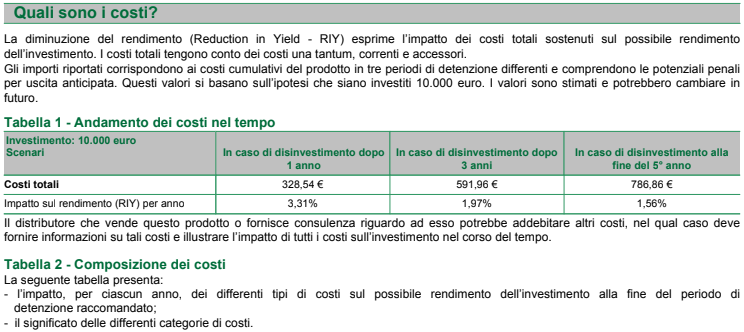

Nella tabella qui sotto, presa dalla documentazione informativa del prodotto, puoi farti un’idea sulla diminuzione del rendimento (Reduction in Yield – RIY), nel corso del tempo, dovuta all’impatto che le spese hanno sulla performance.

Aspetti fiscali

Il regime fiscale per le polizze Ramo I gode di alcuni vantaggi, vediamoli punto per punto:

- Le polizze Ramo I sono esenti dall’imposta di bollo, che dal 2014 pesa su tutti i prodotti d’investimento per lo 0,20% l’anno;

- Anche l’imposta applicata sul rendimento è più leggera rispetto ad altri investimenti, questo perché la Gestione separata investe principalmente in titoli di Stato ed equivalenti, che sono sottoposti a tassazione inferiore;

- Nessuna imposta di successione grava sui beneficiari poiché il capitale previsto in caso di morte dell’assicurato non rientra nell’asse ereditario;

- Le somme dovute dalla Compagnia sono impignorabili e insequestrabili.

Diritto di recesso

Cambiare idea è un diritto del consumatore che gli permette di recedere dal contratto appena sottoscritto e rientrare in possesso del premio (se già versato). L’esercizio del diritto di recesso è però limitato ai 30 giorni successivi alla firma.

Il cliente può farne richiesta inviando una comunicazione scritta alla Compagnia, previa autorizzazione del giudice tutelare. In tal modo Intesa Sanpaolo rimborserà il premio versato nel giro di 30 giorni.

Se vuoi approfondire il tema, leggi questo articolo in cui ti spiego tutto al meglio.

Opinioni di Affari Miei

La mia posizione rispetto agli investimenti assicurativi è ormai cosa nota: sono generalmente contrario a questa categoria di prodotti, indipendentemente dall’istituto che li propone e dalle caratteristiche del singolo contratto.

Nel caso specifico della polizza Base Sicura Tutelati, la questione diventa più delicata poiché c’è di mezzo un minorenne o un adulto interdetto. Chiaramente anche queste categorie di persone hanno necessità di risparmiare e di investire, così che negli anni i loro soldi non perdano di valore, quindi è bene predisporre un piano per tutelare i loro interessi.

Gli strumenti giusti sono quelli che rispettano le esigenze del soggetto in questione, ma occorre essere a conoscenza della sua situazione specifica per fare una valutazione corretta, che non posso certo sapere io qual è.

Pertanto mi è impossibile suggerire un prodotto piuttosto che un altro, fa molta differenza se stiamo parlando di un minore con ancora tutta la vita davanti che potrebbe avere bisogno negli anni di un capitale di sicurezza a cui attingere, oppure di una persona già anziana che è più probabile che lascerà i suoi averi ai beneficiari. Non ho in mano una soluzione giusta per tutti.

Anche se preferisco comunque scoraggiare gli investimenti in assicurazioni e, dove possibile, spronare i miei lettori a rivolgersi ad altri strumenti: infatti, la mia posizione rispetto agli investimenti assicurativi è negativa (lo saprai se hai letto il mio articolo: “10 Motivi per Non Investire in Assicurazioni”; allo stesso modo, stai attento alle polizze travestite da pensioni integrative).

I costi della polizza in questione erodono il rendimento che è già minimo, per giunta riscattare il capitale liberamente quando se ne ha bisogno comporta dei costi che penalizzano ulteriormente il cliente. La convenienza del contratto si perde in fretta, ma questo dato è abbastanza comune per la maggior parte delle polizze vita.

Il consiglio che ti do è di sfruttare il mio blog, Affari Miei, per trovare l’alternativa giusta al tuo caso specifico, che sia uno strumento di risparmio, investimento o protezione. Qui ci sono tantissimi articoli, podcast, video, guide, recensioni e corsi che possono esserti d’aiuto.

Ad esempio, puoi ascoltare questa puntata del podcast.

Cerchi Opinioni sugli Investimenti Assicurativi? Ascolta il Podcast Ora!

Conclusioni

Se vuoi davvero apprendere un metodo per non farti fregare da banche e istituti assicurativi ti suggerisco di seguire il Corso di Affari Miei “Easy Investments Formula”.Tra queste pagine ti insegno il metodo per gestire in autonomia e con saggezza i tuoi investimenti senza rischi inutili!

In questo approfondimento ho parlato della polizza Base Sicura Tutelati di Intesa Sanpaolo Vita. Ora sai come funziona e ti ho dato qualche consiglio utile per valutare l’acquisto e fare la scelta migliore per il soggetto che deve essere assicurato.

Prima di salutarti ti allego questa guida all’investimento in base alle diverse fasi della vita:

- Che Investitore Sei? Scopri Subito il Tuo Percorso

- Percorso per Investire: Guida per Neo Lavoratori

- Percorso per Investire: Guida per Giovani Coppie con Figli

- Percorso per Investire: Guida per Mezza Età

- Percorso per Investire: Guida per Over 65

- IMPORTANTE - I Tuoi Investimenti in Banca non ti convincono? Scopri il DOCUMENTO SEGRETO (che la tua banca nasconde) in cui è spiegato tutto!

Buona fortuna!

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

.

0 Commenti