Pensione Integrativa Groupama Assicurazioni: Conviene? Caratteristiche, Costi e Opinioni

Torno a parlarti di trattamenti pensionistici complementari, questa volta focalizzandomi sulle proposte previdenziali del gruppo Groupama Assicurazioni, si tratta di un Fondo Pensione Aperto e di un Piano Individuale Pensionistico (P.I.P.).

Credo sia necessario continuare ad affrontare questo argomento perché l’evidente crisi del sistema pensionistico italiano fa presagire scenari poco piacevoli negli anni a venire, con assegni pensionistici di poco superiori al 50% delle retribuzioni percepite durante la vita lavorativa.

Correre ai ripari è di vitale importanza, non mi stancherò mai di ripeterlo, ma non per questo i PIP e i fondi pensione studiati ad hoc da banche e assicurazioni sono le uniche scelte che hai.

Se vuoi saperne di più seguimi in questa analisi dell’offerta previdenziale Groupama, cercheremo di capire quali sono i vantaggi e gli svantaggi dei prodotti pensionistici.

Buona lettura.

In Questo Articolo Si Parla di:

Chi è Groupama Assicurazioni

Prima di recensire i prodotti faccio una piccola presentazione della compagnia, non è saggio consegnare i propri risparmi a terzi senza informarsi, preventivamente, sulla loro affidabilità.

Groupama fa parte di un gruppo assicurativo di dimensioni internazionali, con più di cento anni di storia e 13 milioni di clienti sparsi in tutto il mondo.

Nato in Francia all’inizio del secolo scorso come mutua agricola, oggi opera attraverso tre marchi: Groupama, Gan e Amaguiz. È presente in 10 paesi, con una forte presenza soprattutto in Europa – la compagnia in Italia ha sede a Roma.

Groupama è leader nel ramo Danni con un’offerta variegata e in continua evoluzione: soluzioni per la casa, l’auto, la salute, il risparmio, la protezione, la previdenza e il lavoro.

Detto questo, il solo profilo della compagnia non prova la convenienza dei suoi prodotti previdenziali, proseguiamo con la nostra analisi della Documentazione Informativa che puoi scaricare anche tu dal sito web di Groupama.

Investire nei fondi pensione è sicuro?

Questa è sicuramente la prima domanda che ciascuno di noi dovrebbe porsi quando sta valutando la convenienza di un contratto: quali sono i rischi dell’investimento?

Bisogna capire fin da subito che gli investimenti finalizzati alla previdenza complementare comportano dei rischi per il denaro degli aderenti. Non esistono investimenti che siano sicuri al 100%, questo ormai dovresti saperlo anche tu, se segui il mio blog da un po’ di tempo.

Ogni tipo di operazione volta a costruire un capitale, quindi anche l’investimento nei fondi pensione, comporta dei rischi. All’interno della Nota informativa del prodotto trovi sempre un paragrafo che spiega questo aspetto.

Solitamente quando si aderisce ad un PIP o si investe in fondo pensione aperto si ha la possibilità di scegliere fra più linee o comparti di investimento con livelli di rischio/rendimento per tutte le esigenze, orizzonti temporali che variano dal medio o medio-lungo termine, e poi un portafoglio e una strategia studiati ad hoc per realizzare obiettivi specifici.

In genere c’è sempre la possibilità di investire in un comparto a capitale garantito, ovvero una gestione interna separata.

Riassumendo, i rischi ci sono e sono a carico dell’aderente, ma scegliendo la linea di investimento più consona alle proprie possibilità e necessità si limitano i danni potenziali.

Se non vuoi troppe preoccupazioni ti conviene scegliere una linea finanziaria più bilanciata, ma se ambisci al guadagno devi rivolgerti ai comparti ti tipo azionario.

Andiamo oltre.

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Non sai come investire?

Soluzioni previdenziali di Groupama Assicurazioni

Quali soluzioni previdenziali offre Groupama? Attualmente ci sono due prodotti in collocamento:

- Programma per te, un piano individuale pensionistico;

- Programma Open, un fondo pensione aperto.

Entrambi i programmi sono finalizzati all’erogazione di trattamenti pensionistici complementari al sistema di previdenziale obbligatorio, cioè permettono di tutelare il tenore di vita anche dopo il pensionamento.

Per accedere ai trattamenti è necessario accumulare i risparmi, per molti anni, all’interno di uno o più fondi interni d’investimento e/o gestioni separate collegati al contratto.

Esaminiamo nel dettaglio i due prodotti elencati.

Programma per te

Il primo che analizziamo è un contratto di tipo assicurativo, come tutti i PIP. L’adesione è rivolta a tutti (indipendentemente dalla situazione lavorativa) ma è solo individuale. Il Piano prevede il versamento libero dei contributi e l’accumulo (meno i costi) nei fondi interni di investimento.

Chi aderisce al contratto può stabilire l’ammontare del premio, la periodicità dei versamenti e il profilo di investimento. Si possono effettuare versamenti aggiuntivi nel corso dell’anno, e si può modificare il piano di contribuzione e anche sospenderlo in qualunque momento, senza penale, potendo riattivarlo successivamente.

I contributi accantonati sono investiti secondo le caratteristiche della linea di investimento scelta dall’aderente fra 5 opzioni disponibili che soddisfano qualsiasi profilo di rischio.

A prescindere dalla linea scelta, la gestione finanziaria si basa sul mix di due comparti: uno con garanzia e l’altro di tipo azionario.

In che modo avviene il finanziamento

Ci sono sostanzialmente tre modi per alimentare il capitale investito:

- Con versamenti che fai tu direttamente;

- Se sei un lavoratore dipendente, destinando alla pensione complementare il flusso del tuo TFR maturando. Questa scelta non è più reversibile;

- Sempre se sei un lavoratore dipendente, tramite versamenti effettuati dal tuo datore di lavoro in presenza di accordi collettivi aziendali o individuali, ma anche per sua iniziativa.

Come sono investiti i contributi

Programma Per Te propone due comparti di investimento: ValorePiù Previdenza, la Gestione interna separata a capitale garantito, e ValorePiù Azionario Previdenza, un fondo interno senza garanzia.

Come anticipato, puoi scegliere una combinazione di questi due comparti avendo a disposizione le seguenti linee predefinite:

- Profilo Prudente. Orizzonte temporale medio (tra 5 e 10 anni), la Linea privilegia l’investimento (pari al 70%) nella Gestione separata;

- Profilo Bilanciato. Orizzonte temporale medio (tra 5 e 10 anni), l’esposizione al rischio è moderata poiché la composizione dell’investimento prevede un 50% nella Gestione separata e il restante 50% del capitale nel Fondo Azionario;

- Profilo Dinamico. Orizzonte temporale medio–lungo (tra 10 e 15 anni), questa Linea risponde alle esigenze di un soggetto che ricerca rendimenti elevati nel lungo periodo, la percentuale di capitale destinata alla Gestione separata è molto ridotta, ben il 70% è impiegato nel Fondo Azionario.

Come viene pagata la prestazione pensionistica

Quando l’aderente matura i requisiti di Legge per accedere alla pensione, finisce la fase di contribuzione e inizia la fase di erogazione della prestazione pensionistica.

La prestazione può essere pagata sotto forma di rendita vitalizia, cioè riceverai per tutta la vita una somma di denaro, oppure, se lo desideri, potrà essere pagata in forma di capitale immediato, fino ad un massimo del 50% della prestazione totale, mentre la restante metà sarà comunque in forma di rendita.

In alcuni casi, se la posizione individuale maturata corrisponde a una cifra irrisoria, è possibile percepire anche l’intera prestazione sotto forma di capitale.

La rendita è calcolata in base agli anni di adesione al PIP, al montante accumulato nel corso di essi (meno i costi), all’età dell’aderente e ai risultati ottenuti con l’investimento. Per avere un’idea indicativa di quanto potrebbe valere la prestazione, ti consiglio di utilizzare il calcolatore automatico online sul sito di Groupama.

Prestazione in caso di decesso

In caso di premorienza dell’aderente prima del raggiungimento del pensionamento, ovvero nella fase di erogazione, la posizione individuale accumulata sarà invece pagata agli eredi o ad altre persone indicate sul contratto.

Pagamenti alternativi alla prestazione pensionistica

Ogni piano pensionistico solitamente permette di chiedere pagamenti anticipati o di riscattare tutta la posizione maturata ben prima di raggiungere i requisiti pensionistici.

Permette di trasferire la propria posizione individuale in un’altra forma pensionistica complementare, e di richiedere il pagamento di una rendita anticipata (RITA).

In certi termini è quindi possibile rientrare in possesso dei propri risparmi qualora se ne avesse la necessità. Entrambi i contratti che vediamo oggi contemplano l’esercizio di queste prerogative.

Però attenzione, per chiedere anticipazioni di capitale, per riscattare la posizione maturata e per accedere al pagamento della rendita anticipata, bisogna soddisfare alcuni requisiti. Queste clausole sono specificate di volta in volta nella Nota informativa, devi leggerla!

In generale si tratta di soddisfare requisiti temporali (un minimo di anni di permanenza nel Piano) e/o che hanno a che fare con circostanze della vita personale (spese sanitarie, acquisto della casa ecc.) e lavorativa (disoccupazione, cassa integrazione, mobilità ecc.).

Questi optional possono comportare dei costi extra e importanti modifiche nei termini contrattuali, quindi è bene controllare il Regolamento prima di farne uso.

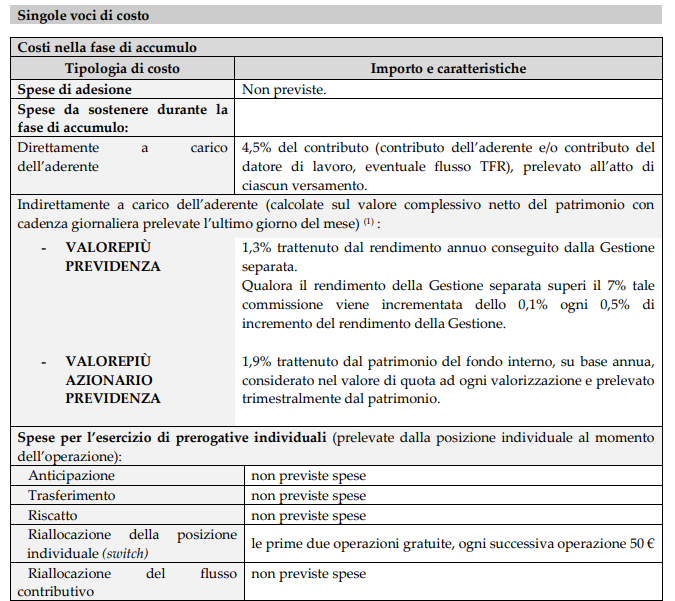

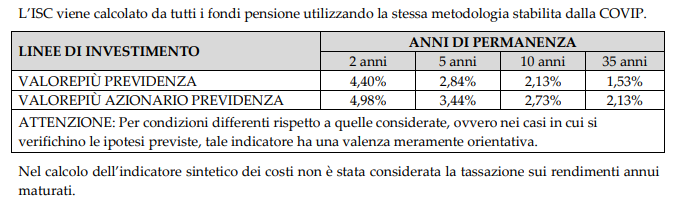

Costi di Programma per te

Vediamo quali spese comporta il PIP. Tutti i costi e i caricamenti incidono in modo negativo sulla prestazione finale, quindi è importante farsi due calcoli…

Programma per te non prevede spese di adesione ma applica un caricamento su ogni rata di contributo, inclusi i versamenti aggiuntivi e l’eventuale flusso di TFR, pari al 4,5% della cifra versata.

Anche la Gestione separata e il Fondo interno trattengono delle spese per l’amministrazione dell’investimento:

- Dal rendimento della Gestione interna separata è prelevata una commissione annua di gestione pari all’1,30%; qualora il rendimento superi il 7%, la commissione viene incrementata dello 0,1% ogni 0,5% di incremento.

- Dal patrimonio del Fondo interno è prelevata una commissione annua di gestione pari all’1,9%.

Oltre alle commissioni indicate, sul patrimonio dei due comparti possono gravare spese legali e giudiziarie, imposte e tasse, oneri di negoziazione e altro.

Al fine di avere un quadro complessivo dell’onerosità del contratto devi guardare l’Indicatore sintetico dei costi che esprime l’impatto che avranno le spese sulla costruzione della posizione individuale.

Nella tabella qui sotto si fa riferimento a un aderente-tipo che versa un contributo annuo di 2.500 euro, ipotizzando un tasso di rendimento annuo del 4%:

E ora voltiamo pagina.

Programma Open

Occupiamoci del secondo prodotti previdenziale di Groupama: il Fondo pensione aperto “Programma Open”.

In cosa differisce dal precedente contratto? Anzitutto Non è un contratto assicurativo e consente anche l’adesione collettiva in presenza di accordi aziendali. Le finalità previdenziali sono però le stesse.

La contribuzione (misura e periodicità) è a scelta libera del soggetto che aderisce individualmente, oppure è subordinata agli accordi aziendali in caso di lavoratori che aderiscono su base collettiva.

I lavoratori dipendenti possono contribuire al Fondo conferendo, anche esclusivamente, i flussi di TFR in maturazione. Anche il datore di lavoro può decidere, in presenza ma anche in assenza di accordi collettivi, di contribuire al Fondo.

Com’è strutturato l’investimento dei capitali

Il Fondo Pensione è strutturato in quattro linee di investimento:

- Comparto Obbligazionario con garanzia. Orizzonte temporale breve (fino a 5 anni), la finalità è la conservazione del capitale perciò è adatto agli aderenti che sono prossimi al pensionamento o che prediligono investimenti estremamente prudenti. L’importo minimo garantito è pari alla somma dei contributi netti versati;

- Comparto Tutela con garanzia. Orizzonte temporale breve (fino a 5 anni), la prevalenza del portafoglio è investita in titoli obbligazionari di breve-media durata;

- Comparto Bilanciato. Senza garanzia, orizzonte temporale medio (tra 5 e 10 anni), per chi accetta un’esposizione al rischio maggiore ma moderata, la componente azionaria non eccede il 40% del portafoglio;

- Comparto Prevalentemente Azionario. Senza garanzia, orizzonte temporale medio–lungo (tra 10 e 15 anni), adatto a chi ricerca rendimenti più elevati nel lungo periodo ed è disposto ad accettare una maggiore esposizione al rischio.

Prestazione pensionistica

Il diritto alla prestazione pensionistica complementare si acquisisce al momento della maturazione dei requisiti di accesso alla pensione, secondo il regime obbligatorio di appartenenza e con almeno 5 anni di partecipazione alle forme pensionistiche complementari.

La prestazione viene erogata sotto forma di rendita vitalizia, altrimenti sotto forma di capitale fino al 50%. In caso di premorienza dell’aderente la posizione individuale è riscattata dagli eredi o dai diversi beneficiari designati dallo stesso.

Come vedi, non cambia nulla rispetto all’altro contratto.

Coperture assicurative facoltative

Il Fondo pensione prevede però delle prestazioni assicurative facoltative per l’invalidità e la premorienza. La prestazione assicurata consiste nella liquidazione, in caso di morte o di invalidità permanente prima del conseguimento del diritto alla prestazione pensionistica, di un importo pari all’ultimo contributo annuo versato nel Fondo (al netto di ogni onere e spesa), moltiplicato per il numero intero di anni mancanti al conseguimento del 65° anno di età.

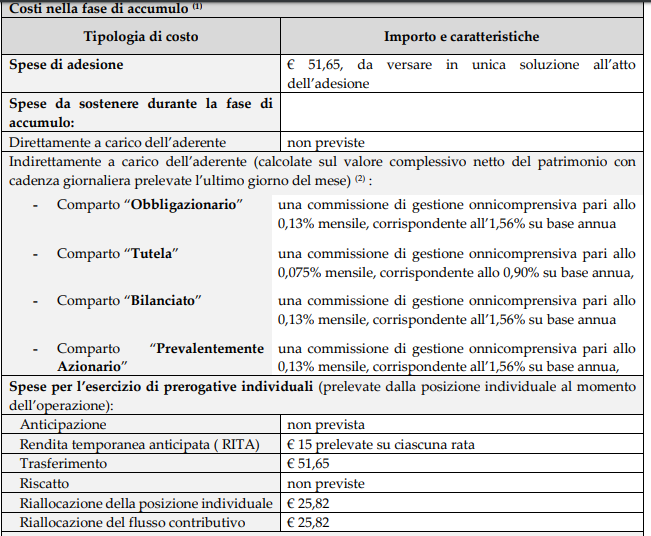

I costi

Passiamo ad analizzare le spese… L’adesione al Fondo prevede un costo di entrata pari a 51,65 euro da versare in un’unica soluzione all’atto dell’adesione.

I singoli versamenti sono invece esenti da commissioni!

Per quanto riguarda le adesioni collettive, il Programma Open offre delle agevolazioni di costo – trovi maggiori informazioni all’interno della documentazione.

L’ultima voce di costo riguarda la commissione di gestione dell’investimento, calcolata sul valore complessivo netto del patrimonio del Fondo con cadenza giornaliera.

Il valore della commissione varia da comparto a comparto secondo lo schema seguente:

- Comparto Obbligazionario: commissione di gestione pari all’1,56% su base annua;

- Comparto Tutela: commissione dello 0,90% su base annua:

- Comparto Bilanciato: commissione dell’1,56% su base annua;

- Comparto Prevalentemente Azionario: commissione pari all’1,56% su base annua.

Oltre alle commissioni indicate, sul patrimonio dei comparti possono gravare spese legali e giudiziarie, imposte e tasse, oneri di negoziazione e altro; inoltre l’esercizio di prerogative opzionali quali anticipi di capitale, riallocazione delle risorse tra i vari comparti e la rendita anticipata comportano costi extra.

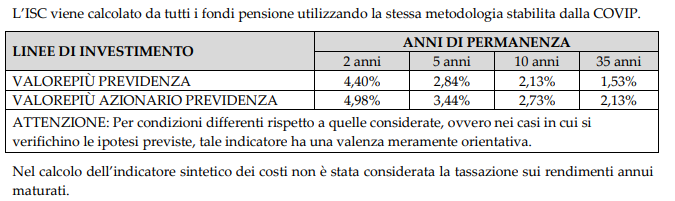

Anche in questo caso è meglio buttare un occhio sull’Indicatore Sintetico dei Costi:

Quali sono le agevolazioni fiscali?

Come è noto, le pensioni integrative fanno tanto gola perché consentono di beneficiare di un trattamento fiscale di favore. Non metto in dubbio vantaggio dato dal pagare meno tasse, fa sempre comodo, ma vediamo bene di cosa si tratta.

Anzitutto, i contributi versati sono deducibili dal reddito fino all’importo di 5.164,57 euro annui, inclusi gli eventuali contributi versati dal datore di lavoro ma escluso il TFR.

I rendimenti generati dall’investimento sono tassati al 20% e non al 26% come gli altri investimenti; sulla quota di rendimento che deriva dal possesso di titoli di Stato e similari la tassazione è del 12,5%.

Inoltre la prestazione sotto forma di rendita o di capitale che deriva dai contributi non dedotti è esente dalla tassazione. Sulla parte rimanente, costituita dai contributi dedotti o dal TFR versato, l’aliquota è pari al 15% e si riduce dello 0,3% per ogni anno di partecipazione alla forma pensionistica successivo al 15°, con uno sconto massimo del 6%.

A tal proposito ti consiglio di leggere l’articolo di Affari Miei: Come Pagare Meno Tasse Sfruttando i Fondi Pensione.

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Non sai come investire?

Opinione di Affari Miei sulla Pensione Integrativa Groupama

Ora che abbiamo approfondito l’offerta di Groupama Assicurazioni in merito alla pensione integrativa, ti dirò qual è la mia opinione a riguardo – sei comunque liberissimo di fare le tue scelte indipendentemente da quello che sto per dirti.

Se hai già navigato su Affari Miei saprai bene che ho un’opinione negativa su questo genere di prodotti e che non sono affatto favorevole a una soluzione pacchettizzata per salvaguardare il mio benessere futuro.

I PIP e i fondi pensione sono e restano strumenti con troppi costi, rendimenti bassissimi, e troppi vincoli contrattuali (per quanto siano meno rispetto alle polizze vita classiche e ad altri contratti).

I prodotti pensionistici Groupama possono essere utili per il cliente che non sa amministrare i risparmi, che non capisce molto di investimenti, che vuole solo stare tranquillo e risparmiare sulle tasse.

Ma si tratta di prodotti poco validi per chi ha intenzione di investire con più libertà, meno costi, e vuole avere maggiore controllo sui propri capitali potendo prelevare le somme depositate in qualunque momento, senza dover chiedere il permesso a nessuno.

Ho spiegato bene qual è il mio pensiero in diversi articoli, video e podcast, te ne propongo uno qui sotto:

Quando scegliere la previdenza complementare

Alla luce di quanto ho appena detto, posso consigliarti di prendere in considerazione il sistema pensionistico complementare solo se non sei più giovanissimo, se hai un reddito molto alto, se le somme destinate alla pensione integrativa non sono tutti i soldi che hai a disposizione, e se puoi permetterti di lasciare vincolate a lungo queste cifre.

In questo caso avrai da beneficiare di interessanti vantaggi fiscali e della possibilità di delegare a terzi l’investimento senza dovertene preoccupare.

Se poi sia meglio sottoscrivere il Piano Individuale Pensionistico o aderire direttamente al Fondo Pensione è una questione soggettiva, hai potuto constatare che non ci sono differenze rilevanti, per il resto si tratta di sottigliezze.

Altro discorso se parliamo di confrontare i prodotti Groupama con quelli di altre compagnie, una differenza significativa può esserci; è la parte dei costi a essere determinante, perché devi cercare di pagare il meno possibile a parità di rischi. Tutti i contratti previdenziali seguono le medesime regole perciò l’Indicatore sintetico dei costi è fondamentale per effettuare la scelta.

Puoi anche aiutarti leggendo le mie recensioni che ho pubblicato su Affari Miei.

Quando i contratti pensionistici non fanno per te

Questa categoria di prodotti non fa per te se non ti trovi in una situazione particolarmente solida, se sei molto giovane e non hai un patrimonio tale da poter diversificare i tuoi investimenti.

Infatti, devi considerare la possibilità o la remota eventualità di perdere denaro, devi considerare che quando avrai bisogno di risorse d’emergenza non potrai accedere ai tuoi risparmi liberamente, se saranno tutti investiti nella previdenza complementare.

E devi considerare che se sei molto giovane allora hai davanti a te tantissimi anni di incertezza lavorativa ed economica, non puoi prevedere l’evoluzione che avrà il sistema pensionistico italiano.

Non ti allarmare, esistono comunque altre strade per assicurarsi una rendita futura, pur senza investire in fondi pensione e senza delegare a terzi la gestione dei tuoi soldi.

Nessuno meglio di me sa quanto sia importante risparmiare per il futuro, però ritengo che un’attività di risparmio e investimento attuata in autonomia sia la scelta più efficace.

Non dico che lo sia per tutti, ma è sicuramente un’opzione da valutare prima di investire i soldi nei fondi pensione. Poi, eventualmente, si potrà comunque imboccare quella strada.

Non sai da dove cominciare? Potresti partire da qui:

- Che Investitore Sei? Scopri Subito il Tuo Percorso

- Percorso per Investire: Guida per Neo Lavoratori

- Percorso per Investire: Guida per Giovani Coppie con Figli

- Percorso per Investire: Guida per Mezza Età

- Percorso per Investire: Guida per Over 65

- IMPORTANTE - I Tuoi Investimenti in Banca non ti convincono? Scopri il DOCUMENTO SEGRETO (che la tua banca nasconde) in cui è spiegato tutto!

Conclusioni

Prima di aderire a un PIP o ad un fondo pensione valuta bene vantaggi e svantaggi alla luce della tua situazione individuale, e ricorda che, se proprio ti sei deciso a sottoscrivere una pensione complementare, è bene scegliere un investimento coerente con il tuo profilo di rischio e che abbia costi contenuti.

Buona continuazione.

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

0 Commenti