Eurizon Progetto Italia 40 Classe PIR: Caratteristiche, Rischi, Costi e Scenari di Performance – Recensione Completa

La tua banca ti ha proposto di investire nel fondo Eurizon Progetto Italia 40 Classe PIR (ISIN: IT0005241614) oppure sei orientato verso questo prodotto per tua scelta? In ogni caso, prima di sottoscrivere delle quote ti conviene leggere la mia recensione, visto che andremo ad analizzare insieme tutte le caratteristiche di questo fondo e ti fornirò anche le mie opinioni a riguardo.

I fondi comuni di investimento hanno molti vantaggi ma possono farti perdere soldi e tempo se li scegli male. Il mio obiettivo è analizzare il KID (Key Information Document) del prodotto per aiutarti a comprendere se è adatto alle tue necessità.

Nell’articolo troverai informazioni su: la politica di investimento, la composizione del portafoglio, lo storico delle performance, i costi diretti e indiretti, le modalità di sottoscrizione, disinvestimento e di utilizzo di proventi.

In più, ti darò qualche ottimo consiglio.

Buona lettura!

In Questo Articolo Si Parla di:

Eurzion Capital: la società di gestione

Eurizon Capital è una società controllata dal gruppo Intesa Sanpaolo, che si occupa in modo specifico di asset management. Questo significa, ad esempio, gestire i fondi d’investimento attivi come quello di cui stiamo parlando. Inoltre la società si occupa di gestire vari prodotti e servizi di risparmio gestito, come piani d’accumulo di capitale e piani d’investimento del risparmio.

Eurizon è una realtà con oltre trent’anni di storia alle spalle, che apparteneva a Intesa già prima della fusione con Sanpaolo. Ora che le due società si sono fuse, Eurizon è diventata un colosso da oltre €300 miliardi di strumenti finanziari in gestione. Negli anni ha esteso le sue operazioni anche fuori dall’Italia, prevalentemente in altre nazioni europee, arrivando a stabilire una presenza in 26 paesi.

Puoi scoprire tutta l’offerta di Eurizon qui.

Profilo di Eurizon Progetto Italia 40

Eurizon Progetto Italia 40 Classe PIR è un fondo a gestione attiva controllato da Eurizon.

Prima di tutto, la “Classe PIR” indica che il fondo è riservato ai risparmiatori che sono interessati a costruire un Piano individuale di risparmio (PIR) a lungo termine, ossia una forma di investimento incentivata fiscalmente.

Infatti si può beneficiare dell’esenzione dalla tassazione dei redditi finanziari se il PIR è mantenuto per almeno 5 anni. Ma in cosa consiste l’investimento?

L’obiettivo della gestione è far crescere il capitale raccolto investendo principalmente in azioni e obbligazioni di imprese italiane. Quando il portafoglio include sia strumenti azionari che obbligazionari, in proporzioni più o meno equilibrate, significa che il fondo è di tipo “bilanciato”.

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Non sai come investire?

Portafoglio

Il portafoglio è così strutturato: la fetta più importante è composta da titoli obbligazionari di emittenti italiani con scadenze comprese tra 1 e 5 anni. Sono anche previsti dei titoli governativi internazionali per migliorare il profilo di rischio/rendimento.

Il 30-50% del patrimonio è investito in titoli azionari di società italiane, soprattutto a media capitalizzazione. È inoltre prevista una diversificazione sui mercati azionari internazionali.

Il fondo NON replicare fedelmente la composizione del benchmark e può fare scelte anche significativamente diverse – questo è il senso della gestione attiva.

Il benchmark di riferimento

Il fondo è gestito in maniera attiva rispetto ad un benchmark, cioè un mix di indici che fanno da punto di riferimento nella composizione del portafoglio e nella misurazione delle performance raggiunte.

Fanno parte del benchmark:

- ICE BofAML Italy Corporate 1-5 yr Custom Index (50%), indice rappresentativo delle obbligazioni corporate italiane;

- FTSE MIB (10%), l’indice azionario che include le prime 40 società italiane per capitalizzazione;

- FTSE Italia Mid Cap (20%);

- JP Morgan GBI Global in euro (10%);

- MSCI World in euro (10%), importante paniere di azioni rappresentative dei paesi più industrializzati.

Profilo di rischio/rendimento

Diamo un’occhiata all’indicatore di rischio/rendimento che riporta il livello di redditività, ma anche di pericolosità, dell’investimento. Il fondo è valutato su una scala da 1 a 7, rispettivamente il rischio più basso e quello più alto.

Eurizon Progetto Italia 40 si colloca al valore 3, esattamente a metà dell’indicatore.

Il fondo è in un rischio medio, e i rendimenti attesi saranno maggiori rispetto a quelli raggiunti da un fondo interamente obbligazionario. Chi cerca una via di mezzo tra un investimento piatto e uno stroppo volatile, sicuramente apprezzerà questo portafoglio più bilanciato.

Modalità di sottoscrizione, uscita e utilizzo dei proventi

Il fondo è di tipo “aperto”, perciò si può entrare ed uscire dall’investimento in qualsiasi momento. Ne consegue che il patrimonio complessivo del fondo e il valore delle quote varia continuamente.

La partecipazione avviene con un investimento minimo di 500 euro, sottoscrivendo un tot di quote corrispondenti alla cifra totale investita. Il PIR è l’unica modalità di sottoscrizione per questa classe di quote.

La politica di distribuzione dei proventi è ad accumulazione, ciò vuol dire che gli utili maturati ogni anno non sono distribuiti ma reinvestiti nel fondo stesso.

I costi

Analizziamo finalmente il prospetto dei costi, forse la parte più importante del KIID perché ci serve per valutare la reale convenienza dell’investimento, infatti le spese hanno lo svantaggio di mangiarsi parte del capitale e del rendimento realizzato.

Le spese che devi sostenere per l’investimento si suddividono in:

- Spese di sottoscrizione una tantum pari all’1,50%;

- Spese di rimborso per uscire dal fondo, non previste;

- Spesa corrente prelevata dal fondo ogni anno pari all’1,49%, di cui lo 1,40% per pagare il gestore;

- Commissione annua legata al rendimento, pari al 10% della differenza tra l’incremento del valore delle quote del fondo e l’incremento del benchmark.

Posso dirti, avendo analizzato molti fondi, che questo sembra avere dei costi decisamente alti.

Ma se vuoi approfondire come i costi possano impattare sui risultati dei tuoi investimenti, ti consiglio di scaricare questo report gratuito in cui facciamo luce su quanto costa realmente scegliere un prodotto troppo costoso.

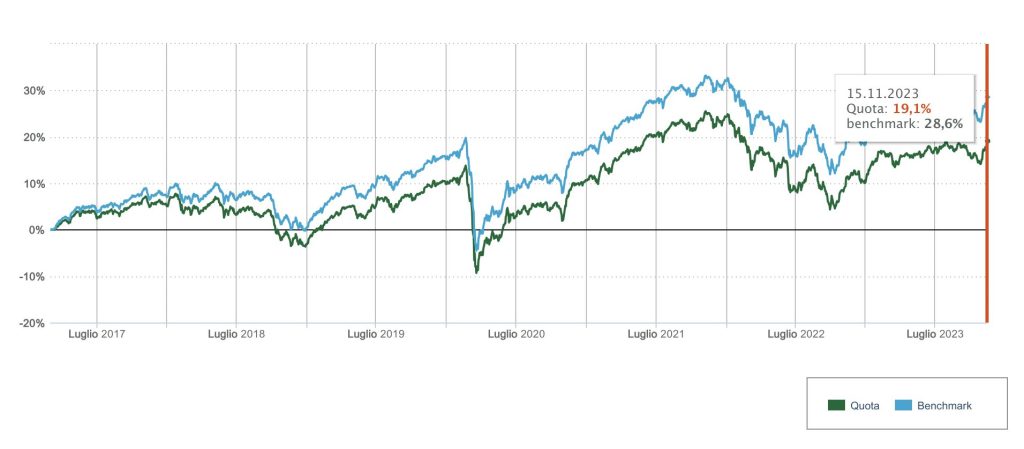

Rendimenti storici di Eurizon Progetto Italia 40 Classe PIR

All’interno del KID è sempre presente almeno un grafico che illustra le performance passate. Questi dati non possono darti garanzie riguardo i rendimenti futuri, tuttavia è opportuno buttare sempre un occhio.

Nel nostro caso dobbiamo scontrarci col fatto che Eurizon Progetto Italia 40 è operativo solo dal 2017, perciò non è possibile avere uno storico delle performance su un arco temporale significativo.

In questo caso infatti possiamo vedere come il fondo non ha mai sovraperformato il benchmark, restando sempre sotto di esso.

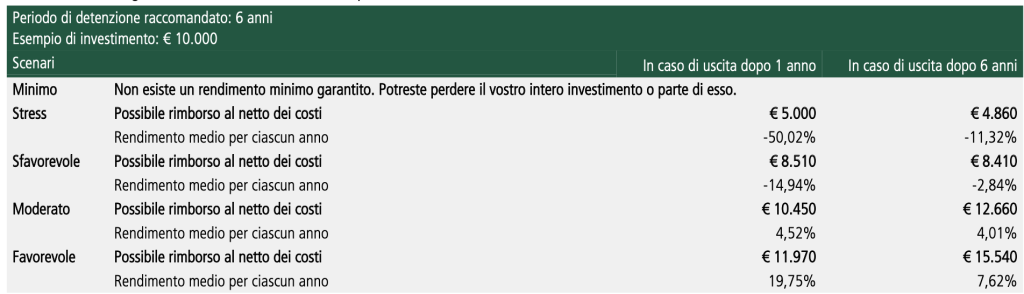

Scenari di performance

Gli scenari di performance sono diventati parte obbligatoria del KID nel 2023 e ci aiutano a prevedere, in base a simulazioni matematiche, quale potrebbe essere il risultato del nostro investimento nel corso del tempo.

Eurizon ci riporta gli scenari sia in caso di un’uscita dal fondo dopo soli 12 mesi, sia dopo il periodo di detenzione raccomandato di 6 anni. L’ipotesi è stata fatta su un investimento di 10.00€.

| Scenario | Uscita dopo 12 mesi | Uscita dopo 6 anni |

| Stress | -50,2% | -11,32% |

| Sfavorevole | -14,94% | -2,84% |

| Moderato | 4,52% | 4,1% |

| Favorevole | 19,75% | 7,62% |

Questa simulazione include i costi del fondo, ma non eventuali commissioni ulteriori aggiunte dal collocatore.

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Non sai come investire?

Opinioni di Affari Miei su Eurizon Progetto Italia 40 Classe PIR

Abbiamo finito di analizzare il fondo Eurizon, cosa possiamo concludere? Conviene investire?

Non posso darti una risposta categorica perché ci sono molte valutazioni da fare in base a qual è la tua strategia di investimento, il tuo profilo di rischio/rendimento e quali strumenti hai già in portafoglio.

Un investimento che non è coerente con i tuoi obiettivi e le tue possibilità difficilmente potrà essere fruttuoso, viceversa, ogni strumento, se ben utilizzato e compreso, è potenzialmente utile.

Quando è una scelta coerente e quando non lo è

Un fondo misto, in parte obbligazionario e in parte azionario, è pensato per i risparmiatori con un profilo di rischio medio, e con aspettative di crescita non elevate ma neppure troppo modeste. Sta al gestore la capacità di bilanciare le varie componenti del portafoglio senza rischiare di eccedere da un lato piuttosto che dall’altro.

Se la tua propensione al rischio è molto bassa ti consiglio di lasciar perdere questo fondo perché la percentuale in paniere di strumenti più volatili potrebbe sempre aumentare – considera che la dicitura “fondo bilanciato” è ampiamente interpretabile.

Un altro fattore da considerare attentamente è la modalità di sottoscrizione. In questo caso hai una sola alternativa: aprire un piano individuale di risparmio a lungo termine.

Se ciò corrisponde alle tue esigenze, è tutto ok. Potrai investire nel panorama italiano e sostenere le nostre aziende, e potrai anche beneficiare di un vantaggio fiscale.

Diversamente, se l’investimento PIR di lungo periodo non è contemplato dal tuo programma, allora è presto detto, devi puntare su altri fondi.

Ma prima dello strumento definisci la tua strategia

Il panorama degli strumenti di investimento è molto ampio, non necessariamente i fondi comuni a gestione attiva sono la soluzione migliore, visti i costi generalmente alti e i molti dubbi in merito alle scelte operate dal gestore (più o meno alla luce del sole).

Ti consiglio intanto di leggere la guida che ho scritto su ciò che devi sapere prima di investire nei Fondi Comuni.

Ad esempio, io ho scelto di occuparmi direttamente delle mie finanze. Mi piace sapere con esattezza dove e come sono investiti i miei capitali; a parità di condizioni mi piace spendere il meno possibile in commissioni di gestione.

Non voglio dire che i fondi comuni sono strumenti da evitare, però capita a volte che non siano coerenti con le esigenze del risparmiatore, ecco perché bisognerebbe prima definire gli obiettivi e la propria strategia di investimento. Inoltre potrebbe succedere che tu non faccia caso ai costi di gestione, perché magari stai ricercando uno strumento che non ti dai problemi e che faccia tutto da solo.

Se non ti fosse chiaro questo concetto, ti consiglio il report gratuito in cui spieghiamo come le commissioni di gestione di un prodotto possano sottrarti decine di migliaia di euro mentre stai dormendo.

Piuttosto preferiamo investire su prodotti a gestione passiva, come gli ETF, che si limitano a replicare un indice anziché tentare di batterlo. Dal momento che i gestori non riescono quasi mai a ottenere una performance migliore dell’indice e al contempo ci chiedono alte commissioni per provare a farlo, gli ETF sono una scelta più efficiente su tutti i fronti: costano meno e statisticamente rendono di più.

Altro consiglio che mi sento di darti è quello di informarti e di studiare per ottenere dei vantaggi importanti. Anzitutto sarai più autonomo nelle tue scelte e poi non ti farai fregare da chi vuole venderti soluzioni preconfezionate.

Conclusioni

La strategia viene prima della scelta degli strumenti per investire, ma senza una corretta informazione non è possibile definire in modo efficace gli obiettivi e il percorso per realizzarli.

Ecco perché creo continuamente contenuti altamente formativi, ma poiché mi piace fare informazione gratuita cerco soprattutto di arricchire le tematiche del mio blog.

Per quelli come te che stanno muovendo i primi passi nel mondo degli investimenti ho realizzato dei percorsi guidati di investimento, specifici per le varie fasi della vita:

- Che Investitore Sei? Scopri Subito il Tuo Percorso

- Percorso per Investire: Guida per Neo Lavoratori

- Percorso per Investire: Guida per Giovani Coppie con Figli

- Percorso per Investire: Guida per Mezza Età

- Percorso per Investire: Guida per Over 65

- IMPORTANTE - I Tuoi Investimenti in Banca non ti convincono? Scopri il DOCUMENTO SEGRETO (che la tua banca nasconde) in cui è spiegato tutto!

Spero che darai un’occhiata ai contenuti che ti ho linkato, io ti saluto e ti auguro buoni investimenti!

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

0 Commenti