Fondo Amundi Dividendo Italia: Conviene Investire in Questo Strumento??

In questo nuovo articolo ti propongo una breve analisi del portafoglio, dei costi e delle performance del fondo Amundi Dividendo Italia, facente parte dell’offerta investimenti di Amundi SGR, società di asset management controllata dal Gruppo Crédit Agricole.

Il fondo appartiene alla categoria dei PIR, i Piani individuali di risparmio a lungo termine, una forma di investimento rivolta alle persone residenti in Italia.

L’investimento sotto forma di PIR è avvantaggiato fiscalmente, perché favorisce lo sviluppo dell’economia reale italiana. In particolare, i PIR sono stati creati per sostenere le aziende medio-piccole che non hanno accesso al mercato dei capitali e ai finanziamenti bancari.

Ti interessa conoscere meglio le caratteristiche del fondo e le modalità di sottoscrizione? Vuoi sapere se ti conviene investire? Allora prosegui con la lettura dell’articolo.

In Questo Articolo Si Parla di:

Perché investire nei fondi PIR

L’investimento di tipo PIR va a vantaggio delle aziende italiane ma anche degli investitori. Essi beneficiano dell’esenzione totale dalla tassazione sui redditi di capitale o redditi diversi, e anche dell’esenzione dall’imposta di successione.

Per poter godere delle agevolazioni fiscali è necessario partecipare al fondo per un periodo minimo di 5 anni.

Se cerchi un investimento che sia vantaggioso fiscalmente, un fondo PIR è sicuramente un’opzione da valutare.

Caratteristiche principali

Quello che hai davanti è un fondo azionario con focus sull’Italia. Investe in azioni denominate in euro, emesse principalmente da società italiane di media o elevata capitalizzazione, e in misura residuale da società di bassa capitalizzazione.

L’obiettivo di gestione è realizzare una crescita significativa del capitale, con un orizzonte temporale di lungo periodo. Lo stile è attivo, con riferimento a un benchmark composto da indici di mercato: 10% Barclays Capital Euro-Treasury 0-6 Months; 65% FTSE MIB; 25% FTSE Italia STAR.

Ti spiego in parole semplici il funzionamento della gestione attiva: in pratica, l’intervento del gestore è di tipo dinamico e non passivo, perché l’obiettivo del fondo è di sovraperformare il benchmark di riferimento e non di replicarlo passivamente come farebbe un ETF.

Ne consegue che, le scelte del gestore sono discrezionali e possono includere strumenti finanziari alternativi, non presenti nel benchmark.

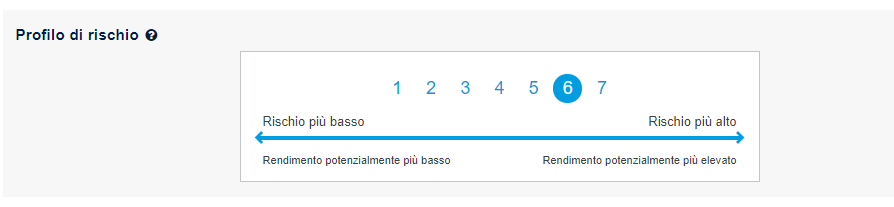

Livello di rischio e rendimento

L’Indicatore di rischio/rendimento, ci dice quanto è volatile e quanto è potenzialmente redditizio il fondo.

Il livello “6” denota un profilo di rischio alto (considerando che il 7 è il massimo), perciò, l’investitore ideale per questo fondo deve saper sopportare l’elevata volatilità sul breve periodo, e deve poter mantenere l’investimento per molti anni.

Modalità di sottoscrizione e disinvestimento

Amundi Dividendo Italia è suddiviso in 3 classi di quote, una delle quali è riservata solo agli investitori istituzionali, e a noi non interessa.

Le quote di Classe P, sono riservate esclusivamente all’investimento con i Piani individuali di risparmio (PIR). Le quote di Classe B sono invece aperte alle normali modalità di sottoscrizione.

In entrambi i casi, l’investimento si realizza con un versamento unico (soluzione PIC), di minimo 500 €. Oppure tramite versamenti periodici, aprendo un Piano di accumulo di capitale (PAC) con rate di minimo 50 € ciascuna.

Quando decidi di uscire dal fondo, devi semplicemente inviare una richiesta alla SGR (in qualsiasi giorno lavorativo). La Società si occuperà, quanto prima, di rimborsarti il valore delle quote.

Utilizzo dei proventi

Le quote di Classe P e B sono del tipo a distribuzione dei proventi. Gli utili realizzati vengono distribuiti ai sottoscrittori con frequenza annuale, in proporzione al numero delle quote in possesso. Nel caso in cui l’esercizio annuale si sia chiuso in utile, la SGR distribuisce fino al 100% dei proventi realizzati.

Prospetto dei costi

Il prospetto dei costi è molto importante, perché l’impatto che le spese hanno sul rendimento del fondo si ripercuote anche su di te. Se il fondo rende molto ma poi i costi di gestione si mangiano tutto, non c’è nessun vantaggio per te.

Il regime commissionale è uguale per le quote di Classe P e quelle di Classe B. Vediamo i dettagli:

- Spese di sottoscrizione, massimo il 3,00% del capitale investito;

- Spesa di rimborso non presente;

- Spese correnti pari all’1,96%, percentuale prelevata annualmente dal fondo;

- Spese di performance annuali, corrispondenti al 20% della differenza positiva tra la performance realizzata dal fondo e quella realizzata dal benchmark.

Le spese di sottoscrizione sono altucce, vuol dire che la SGR si mangia una fetta non irrilevante dei tuoi soldi, ancor prima che vengano investiti.

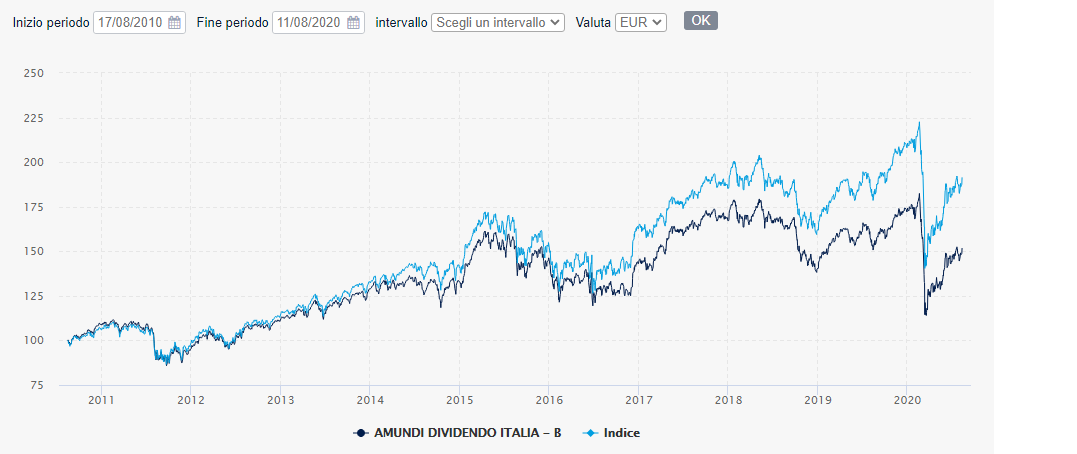

Rendimenti passati

Le performance passate non sono indicative di quelle future. Avrai sentito o letto questa raccomandazione innumerevoli volte. In effetti, è importante capire che non esistono garanzie di rendimento.

Tuttavia, il grafico delle performance passate può esserci utile se viene letto correttamente. Può aiutarci a capire se l’andamento del fondo negli ultimi anni è stato più o meno regolare, quanto è stato volatile, e se il gestore ha saputo condurre l’investimento efficacemente.

Perciò, diamoci un’occhiata:

Anzitutto apprendiamo che la politica d’investimento è cambiata nel tempo. Questo accade sovente perché il gestore è libero di modificare strategia e obiettivi.

Siccome le quote di Classe P sono operative solo da 2017, e non possono darci grandi informazioni, analizziamo esclusivamente l’andamento delle quote di Classe B.

Andamento che è stato parecchio scostante, con variazione considerevoli da un anno all’altro. Ad esempio: nel 2015 e 2017 è riuscito a battere il benchmark, ma la maggior parte delle volte non è nemmeno riuscito a replicare da vicino le performance del parametro. Sinceramente non vedo il valore aggiunto di questo tipo di gestione.

Opinioni di Affari Miei sul fondo Amundi Dividendo Italia

In conclusione, conviene investire nel fondo?

Dipende da tanti fattori, anzitutto da qual è la tua propensione al rischio. L’investimento è da evitare in assenza di una buona sopportazione della volatilità, e in mancanza di un orizzonte temporale sufficiente.

Siccome il fondo non diversifica adeguatamente sul piano geografico, sarebbe meglio non utilizzare tutti i risparmi nell’acquisto di queste quote. Piuttosto vedi l’investimento come una fetta della tua torta di attività finanziarie ben diversificate.

Personalmente preferisco i fondi che effettuano una diversificazione su scala globale, tuttavia, se hai fiducia nel nostro paese e credi nella ripresa dell’economia italiana, allora un investimento in modalità PIR ti darà soddisfazioni e un vantaggio fiscale importante.

Un piccolo particolare decisivo è la modalità di utilizzo dei proventi, in questo caso è a distribuzione annuale. Io preferisco i fondi ad accumulazione, per comodità e per il fatto che così gli utili generati contribuiscono a creare nuovi guadagni.

Se tu condividi la mia preferenza allora puoi trovare fondi Amundi, sempre PIR, che adottano questa politica.

La formazione viene prima di tutto

Se pensi che investire in un fondo comune come Amundi Dividendo Italia sia la cosa migliore per te, mi auguro che alla base della tua preferenza ci sia una solida pianificazione degli investimenti.

La strategia viene prima della scelta dei mercati e degli strumenti finanziari. Ma per costruire una strategia efficace è indispensabile formarsi, o avvalersi dell’aiuto di un professionista.

Siccome io faccio divulgazione e vendo formazione, punto soprattutto sulla prima strada. Studiare e informarsi è un investimento per noi stessi che ci rende liberi di compiere scelte responsabili e di gestire in modo autonomo i nostri soldi.

Altre risorse utili

Se vuoi ampliare il discorso che abbiamo iniziato riguardo alla gestione dei risparmi, e se desideri migliorare le tue conoscenze nel campo degli investimenti, allora puoi appoggiarti a queste risorse:

- Che Investitore Sei? Scopri Subito il Tuo Percorso

- Percorso per Investire: Guida per Neo Lavoratori

- Percorso per Investire: Guida per Giovani Coppie con Figli

- Percorso per Investire: Guida per Mezza Età

- Percorso per Investire: Guida per Over 65

- IMPORTANTE - I Tuoi Investimenti in Banca non ti convincono? Scopri il DOCUMENTO SEGRETO (che la tua banca nasconde) in cui è spiegato tutto!

Non mi resta che augurarti un buon investimento e sperare che investirai anche sulla tua formazione.

A presto!

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

0 Commenti