Fondo Anima Magellano: Caratteristiche, Rischi, Costi e Scenari di Performance – Recensione Completa

Anima Magellano (ISIN: IT0005256158) è un Fondo comune di investimento a gestione attiva, con portafoglio multi-asset, bilanciato, gestito da Anima Sgr.

Il prodotto consente di fare un investimento diversificato sui mercati globali inclusi quelli emergenti ma in porzione minore.

Di seguito trovi tutte le informazioni che ti servono per valutare questo fondo: asset allocation, performance, costi, profilo di rischio e modalità di adesione. Infatti analizzeremo insieme il KID del fondo e al termine troverai anche le mie opinioni a riguardo.

Buona lettura.

In Questo Articolo Si Parla di:

Due parole su Anima SGR

Anima SGR è il più grande gruppo indipendente del risparmio gestito in Italia, e gestisce un patrimonio complessivo di oltre 204 miliardi di euro; può contare inoltre su più di un milione di clienti.

Al momento conta su più di 300 professionisti, sia in Italia che all’estero.

La SGR è sotto la capogruppo Anima Holding, una public company quotata alla Borsa di Milano dal 2014.

La storia della società risale a più di 35 anni fa e puoi trovare sia fondi azionari, obbligazionari, flessibili, monetari, multi-asset, bilanciati e sostenibili.

La società si occupa anche di gestioni patrimoniali, un servizio efficiente e personalizzato di amministrazione e di gestione del capitale, pensato per puntare a obiettivi di rendimento che siano in linea con il profilo di rischio e anche con l’orizzonte temporale dell’investitore.

Profilo del fondo Anima Magellano

Anima Magellano ha un portafoglio misto azionario-obbligazionario che mira ad incrementare in modo moderato il valore del capitale investito.

Circa il 45% è rappresentato da titoli azionari di emittenti a diversa capitalizzazione, principalmente dei Paesi Sviluppati. Questa classe di attività può coprire fino il 60% del totale. Il portafoglio è esposto ai Mercati Emergenti per un massimo del 25%.

Circa il 30% è invece composto da titoli obbligazionari e del mercato monetario di emittenti sovrani, titoli garantiti da Stati sovrani e organismi sovrannazionali, nonché di società dei Paesi Sviluppati. Duration media: min 3 anni, max 5 anni.

Il fondo è esposto al rischio di cambio in misura non superiore al 75%.

La gestione del fondo è attiva, a differenza degli ETF che hanno invece una gestione passiva.

Non sai come investire?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

In cosa investe il fondo

Come abbiamo visto il fondo investe sia in azioni che in obbligazioni e, nella scelta, vengono privilegiati titoli di società che si contraddistinguono per un’attenzione particolare nei confronti dei criteri di tipo ambientale, sociali e di governance (“Environmental, Social and corporate Governance factors” – ESG).

Vengono tendenzialmente esclusi gli investimenti diretti in strumenti finanziari di emittenti che operano nei settori legati alla produzione di sigarette e di altri prodotti contenenti tabacco, nel settore della produzione di armi nucleari, nonché nell’ambito della gestione di casinò e case da gioco (la classificazione settoriale degli emittenti è effettuata sulla base dell’attività commerciale prevalente rilevato dai principali info provider).

Il benchmark

La gestione è di tipo attivo, ovvero la selezione dei titoli in portafoglio, la definizione del livello di rischio e la misurazione delle performance avvengono con riferimento a un benchmark formato da un mix di indici:

- 42,5% MSCI World Mercato azionario globale;

- 12,5% JP Morgan GBI Global Mercato obbligazionario governativo globale;

- 10,0% JP Morgan EMU Mercato obbligazionario governativo area Euro;

- 10,0% ICE BofA Euro Large Cap Corporate Mercato obbligazionario corporate area Euro;

- 10,0% ICE BofA Euro Treasury Bill Mercato monetario area Euro;

- 7,5% MSCI Emerging Markets Mercato azionario mercati emergenti;

- 7,5% JP Morgan EMBI Global Diversified – Hedged in EUR;

- Mercato obbligazionario governativo mercati emergenti.

Il gestore non si pone come obiettivo la replica fedele del parametro perciò opera scelte discrezionali.

Questo approccio prevede una costante analisi del contesto economico-finanziario globale, un’asset allocation tattica, l’analisi dell’affidabilità e delle potenzialità di crescita dei singoli emittenti.

Profilo di rischio e rendimento

In base alle attività in cui investe il fondo si ottiene un profilo di rischio e rendimento più o meno alto. Chiaramente, più l’investimento è volatile e rischioso più sono alte le opportunità di guadagno.

Come puoi vedere dall’Indicatore di rischio, il fondo è stato classificato nella categoria 3, livello medio, su una scala che va da 1 a 7. È meno volatile di un fondo che investe prevalentemente in titoli azionari grazie alla componente, comunque rilevante, di attività obbligazionarie.

Modalità di sottoscrizione e rimborso delle quote

Veniamo alle questioni pratiche, la partecipazione al Fondo si realizza attraverso la sottoscrizione di quote a fronte del versamento di un importo corrispondente al valore della partecipazione.

La sottoscrizione delle quote di “Classe A” può avvenire mediante versamento in unica soluzione (PIC) o mediante adesione ad un Piano di Accumulo (PAC) così da frazionare in più rate l’investimento.

L’importo minimo per la sottoscrizione in unica soluzione è di 500 €. Il PAC ammette versamenti periodici compresi tra un minimo di 12 e un massimo di 500. L’importo di ciascuna rata deve essere uguale o multiplo di 50 €.

Le modalità di uscita sono altrettanto semplici: è possibile chiedere, quando si vuole, il rimborso parziale o totale delle quote possedute, semplicemente dandone comunicazione alla SGR. Il valore del rimborso è determinato in base al valore unitario delle quote del giorno di ricezione della domanda.

Le quote di Classe A sono ad accumulazione dei proventi. La SGR non distribuisce gli utili generati ma li reinveste nel fondo stesso.

Spese

Arriviamo al prospetto dei costi, una parte fondamentale poiché ci dice quanto è penalizzato il rendimento. Quello che ti illustro è il regime commissionale delle quote di Classe A:

- Spese di sottoscrizione, al massimo nella misura del 3%;

- Spese di rimborso non previste;

- Spese prelevate dal fondo annualmente, pari all’1,87%;

- Commissione di performance, applicata solo nel caso in cui il fondo realizzi una performance superiore a quella del benchmark, la commissione è pari al 20% della differenza positiva.

È evidente che le spese di sottoscrizione incideranno notevolmente sull’investimento, significa che un caricamento pari al 3% (massimo) si mangerà una fetta importante di capitale, ancor prima che sia investito – è come partire già con un grosso svantaggio.

Ti invito a soffermarti su questa parte del KID che ti serve per comprendere al meglio l’investimento che andrai a fare e soprattutto quale sarà l’andamento del tuo portafoglio.

Se vuoi approfondire, in questo nostro report spieghiamo come un investimento troppo costoso può produrre decine di migliaia di euro di rendimenti in meno.

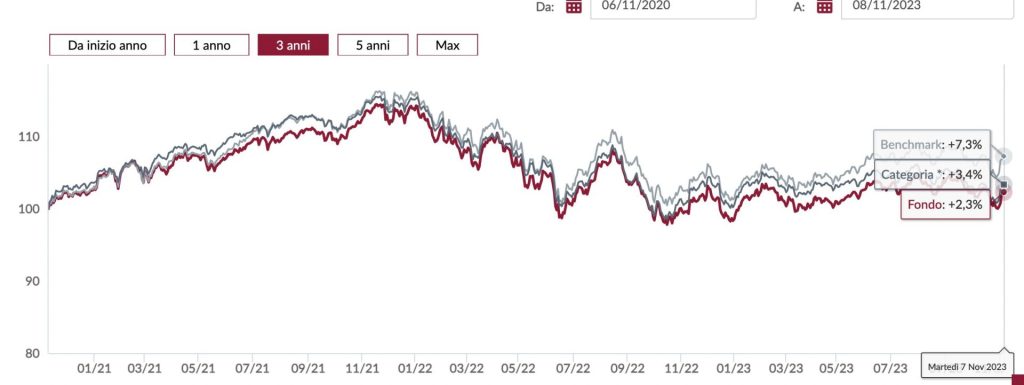

Rendimenti passati

Normalmente spendo qualche riga per analizzare le performance passate, tenendo presente che non sono indicative di quelle future.

Il fondo è operativo da pochi anni (dal 2017), e in questo grafico ci soffermiamo sui suoi rendimenti dal 2021 ad oggi.

Possiamo vedere come il fondo, tendenzialmente, non sia mai riuscito a sovraperformare il benchmark, avvicinandosi soltanto ad esso.

Attualmente il fondo registra un +2,3%.

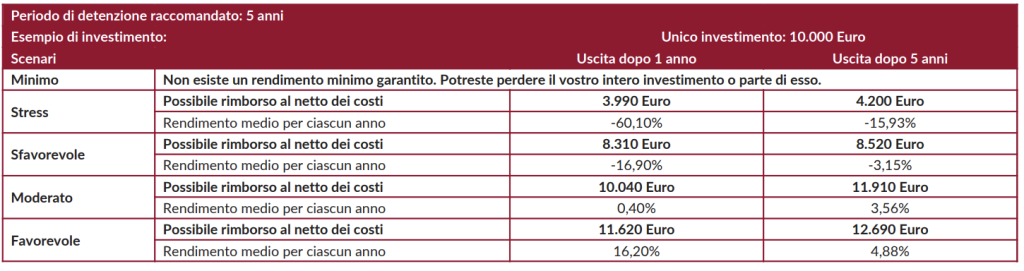

Scenari di performance

Dal 2023 la normativa europea ha previsto che i KID dei prodotti finanziari avessero una sezione dedicata agli scenari di performance in cui si ipotizza il rendimento dell’investimento.

Le simulazioni vengono effettuate sulla base del comportamento del mercato di riferimento nell’ultimo decennio quindi hanno una valenza puramente esemplificativa e, si legge chiaramente, “non esiste un rendimento minimo garantito. Potreste perdere il vostro intero investimento o parte di esso“.

Il fondo in questione, nel documento, prevede uno scenario basato su un periodo di detenzione minima di 5 anni con un investimento di 1.000€

Gli scenari sono:

- Stress: in caso di uscita dopo un anno si può ottenere un rendimento negativo fino al 60,10% mentre in caso di disinvestimento dopo 5 anni il rendimento medio annuo negativo può essere del 15,93%;

- Sfavorevole: in caso di uscita dopo un anno si può ottenere un rendimento negativo fino al 16,90% mentre in caso di disinvestimento dopo 5 anni il rendimento medio annuo negativo può essere del 3,15%;

- Moderato: in caso di uscita dopo un anno si può ottenere un rendimento dello 0,40% mentre in caso di disinvestimento dopo 5 anni il rendimento medio potrebbe essere del 3,56%;

- Favorevole: in caso di uscita dopo un anno si può ottenere un rendimento del 16,20% mentre in caso di disinvestimento dopo 5 anni il rendimento medio potrebbe essere del 4,88%.

Lo scenario di stress indica quale potrebbe essere l’importo rimborsato in circostanze di mercato particolarmente estreme ed è da intendersi come l’ipotesi in assoluto peggiore.

Non sai come investire?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Opinioni finali di Affari Miei su Anima Magellano

Ho terminato l’analisi del fondo Anima Magellano. È arrivato il momento di fare alcune valutazioni e di condividere con te il mio pensiero.

Non intendo dirti cosa fare, se sottoscriverlo o meno, però voglio sottolineare il fatto che il fondo è abbastanza recente, quindi ha uno storico abbastanza ridotto per poter fare attente valutazioni.

Inoltre, è gestito in modo tale che possa investire un po’ in tutto (guarda quanto è complesso il benchmark), secondo me questo fattore complica il processo di comprensione da parte dell’investitore medio.

Non ti conosco e quindi non so qual è il tuo livello di preparazione e quali sono i tuoi obiettivi. Ti dico solo che un investimento non coerente con la tua strategia e le tue possibilità difficilmente potrà essere fruttuoso; viceversa, ogni strumento, se ben utilizzato e compreso, è potenzialmente utile.

Inoltre ritengo che i costi siano abbastanza elevati.

Se vuoi approfondire questo aspetto, ti consiglio di scaricare gratuitamente questo report in cui tocchiamo con mano quanto può incidere una gestione poco efficiente sul tuo patrimonio: l’impatto è di decine di migliaia di euro.

Nella nostra strategia di investimento preferiamo utilizzare gli ETF, i fondi a gestione passiva che spesso riescono a fare meglio dei fondi comuni.

Perciò, prima di investire definisci obiettivi e strategia

Prima di investire, in presenza di dubbi e incertezze, sarebbe meglio aumentare la propria formazione finanziaria, e ridefinire obiettivi e strategia d’investimento.

Prima di investire in questo o quell’altro fondo, sarebbe meglio valutare anche strumenti alternativi e organizzare meglio la propria strategia di investimento.

Sui fondi comuni di investimento a gestione attiva ci sono una serie di perplessità tecniche che, a nostro avviso, non li rendono particolarmente attrattivi: in questo report spieghiamo l’impatto enorme che tutte le criticità evidenziate possono avere nel corso del tempo.

Leggi anche le guide per i neo investitori, specifiche per le diverse fasi della vita:

- Che Investitore Sei? Scopri Subito il Tuo Percorso

- Percorso per Investire: Guida per Neo Lavoratori

- Percorso per Investire: Guida per Giovani Coppie con Figli

- Percorso per Investire: Guida per Mezza Età

- Percorso per Investire: Guida per Over 65

- IMPORTANTE - I Tuoi Investimenti in Banca non ti convincono? Scopri il DOCUMENTO SEGRETO (che la tua banca nasconde) in cui è spiegato tutto!

Ti saluto e ti auguro buoni investimenti.

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

0 Commenti