UniValore Italia PIR di CreditRas Vita: Come Funziona? Conviene?

Con questa nuova recensione ti propongo l’analisi della polizza UniValore Italia PIR, facente parte dell’offerta investimenti assicurativi della compagnia CreditRas Vita.

La polizza appartiene alla categoria dei contratti assicurativi unit linked, le cui prestazioni sono collegate a due fondi di investimento: CreditRas Prudente PIR e CreditRas Dinamico PIR.

Vedremo più avanti che i fondi PIR sono dei piani individuali di risparmio a lungo termine, una forma di investimento che gode di particolari vantaggi fiscali.

Se ti interessa conoscere le caratteristiche della polizza vita – premio, durata, coperture, investimento, costi ecc. –, prosegui con la lettura dell’articolo, nel corso del quale ti illustrerò il funzionamento della polizza e le condizioni che regolano il contratto.

Buona lettura.

CreditRas Vita è affidabile?

Prima di cominciare, voglio spendere due parole sulla compagnia CreditRas Vita. È sicuro investire con questa società?

La risposta è affermativa e ti spiego perché: CreditRas Vita è una società partecipata al 50% dal Gruppo Allianz e al 50% da UniCredit Banca, pertanto soddisfa alti requisiti di solidità e trasparenza.

Inoltre, non manca di esperienza e professionalità poiché è attiva nel settore assicurativo da molti anni. Mentre la società CreditRas Assicurazioni è specializzata nel ramo danni, CreditRas Vita si occupa esclusivamente di prodotti assicurativi e di investimento del ramo vita, e anche di risparmio previdenziale.

Indubbiamente CreditRas Vita è una compagnia affidabile, trasparente e con molta credibilità. Se alla fine il prodotto che stiamo esaminando risulterà di tuo interessa potrai affidare serenamente i risparmi a questa azienda.

A chi è destinato il prodotto

Univalore Italia PIR risponde ad esigenze molto specifiche di alcuni risparmiatori. È un investimento assicurativo pensato per quei clienti che vogliono costituire un piano individuale di risparmio a lungo termine (PIR) e, contemporaneamente, attivare una copertura assicurativa per il caso morte.

È necessario che il contraente abbia una disponibilità finanziaria immediata di almeno 5.000 € (da versare come premio alla compagnia), e una prospettiva temporale adeguata alle richieste del contratto.

Inoltre, la polizza può essere sottoscritta solo a patto che il contraente sia residente fiscalmente in Italia e non sia titolare di un altro PIR.

Come vedi, ci sono diversi elementi che ti permettono di capire fin dal principio se questo prodotto ti interessa davvero e se puoi sottoscriverlo.

Polizze Unit Linked: i rischi

Un altro aspetto del contratto che dovresti considerare immediatamente è il livello di rischio dell’investimento.

Le polizze unit linked sono prodotti assicurativi ad alto contenuto finanziario, le cui prestazioni sono collegate alle performance positive o negative dei fondi interni, nei quali confluiscono i premi di tutti i contraenti.

È importante che tu sia consapevole di intraprendere un investimento vero e proprio che coinvolge vari strumenti finanziari.

La compagnia di assicurazione non può garantire i risultati dell’investimento (anche perché entrano in gioco diversi fattori), e neppure l’integrità dei tuoi risparmi. Essa potrebbe liquidare a te o ai tuoi beneficiari una cifra inferiore al premio investito.

Per farti capire meglio… I fondi tra i quali spartire il premio hanno un potenziale di rendimento che corrisponde a maggiori o minori rischi.

Il fondo CreditRas Prudente PIR ha un profilo di rischio medio-alto, poiché è caratterizzato da un portafoglio vario di strumenti monetari, obbligazionari, azionari (massimo il 40%) e di OICR.

Il profilo di rischio di CreditRas Dinamico PIR è anche superiore, poiché la componente azionaria può coprire anche l’80% delle attività.

Per investire dovresti essere in grado di assumerti tali rischi e di poter sopportare eventuali perdite.

Premio e durata della polizza

Questa polizza è a vita intera, ossia non ha scadenza prestabilita poiché la sua durata è legata alla durata della vita dell’assicurato. È comunque possibile annullarla quando si vuole facendo richiesta del riscatto totale (condizione del contratto che vedremo più avanti).

Per rendere effettiva la polizza occorre versare un premio unico iniziale di minimo 5.000 euro. Trascorso un mese dalla data di decorrenza del contratto, sono ammessi versamenti aggiuntivi facoltativi, purché di importo minimo pari a 1.000 euro.

Per legge, l’importo massimo dei premi in ciascun anno solare non può essere superiore a 30.000 euro, e l’importo dei premi complessivamente versati sul contratto non può eccedere 150.000 euro.

Il premio (meno i costi) viene poi convertito in quote di uno o entrambi i fondi interni, secondo percentuali scelte liberamente dal contraente. Tale suddivisione delle quote può essere modificata nel corso del tempo grazie all’opzione “Switch”.

Prestazione in caso di decesso

Veniamo al punto: lo scopo della polizza è di garantire il pagamento di una somma in denaro ai beneficiari scelti dall’assicurato, nel caso si verifichi la sua morte (in qualunque momento e per qualunque causa).

L’importo liquidato viene calcolato a partire dal valore delle quote possedute dal cliente alla data del decesso. CreditRas applica anche una maggiorazione del valore delle quote di ciascun fondo, stabilita in funzione dell’età del defunto:

- Da 18 a 64 anni: maggiorazione del 5,00%;

- Oltre 64 anni: maggiorazione dello 0,20%.

L’importo risultante non può comunque superare 50.000 euro.

Volendo, il cliente può anche chiedere, all’atto della sottoscrizione, che la prestazione in caso di decesso venga corrisposta ai beneficiari attraverso delle rate semestrali, di importo costante, pagabili per un periodo a sua scelta.

Limitazioni alla maggiorazione

Non tutti i beneficiari hanno diritto alla maggiorazione della prestazione. Di seguito, riporto alcune condizioni di esclusione:

- Se il decesso si verifica entro i primi sei mesi dalla data di decorrenza del contratto (a meno che non sia causato da malattie infettive e infortunio);

- Se il decesso si verifica entro i primi cinque anni dalla data di decorrenza e sia dovuto a sindrome da immunodeficienza acquisita (AIDS);

- Se il decesso è conseguente a dolo del contraente o dei beneficiari, o alla partecipazione dell’assicurato a delitti dolosi, guerra, terrorismo, disordine civile ecc.;

- Se il decesso è causato da un incidente di volo o dal suicidio avvenuto nei primi due anni dalla data di decorrenza del contratto.

Se vuoi conoscere la lista completa delle esclusioni devi leggere la documentazione informativa.

Caratteristiche dei fondi PIR

Lo scopo dei fondi interni è quello di conseguire una rivalutazione del capitale nel medio-lungo periodo, coerentemente con il profilo di rischio/rendimento scelto dal gestore, fin qui è abbastanza chiaro. Ma cosa comporta un fondo PIR?

I fondi PIR prevedono l’investimento, secondo percentuali prestabilite, in strumenti finanziari qualificati, cioè riferiti ad imprese fiscalmente residenti in Italia o residenti in Stati membri dell’Unione europea o aderenti all’accordo sullo Spazio economico europeo con stabile organizzazione in Italia.

Questo tipo di prodotto mira a collegare i risparmi privati con gli investimenti delle imprese, per aumentare le opportunità di finanziamento di quest’ultime.

In compenso, l’investitore beneficia di alcuni vantaggi fiscali: l’esenzione dalla tassazione sulla successione, e l’esenzione dalla tassazione sui capitali maturati grazie agli strumenti finanziari previsti dal PIR.

I costi

Ecco una parte del contratto che bisogna rileggere più volte, perché i costi sono la grossa magagna delle polizze vita!

Come ogni forma di risparmio gestito anche le polizze vita prevedono costi mediamente alti, costi che si traducono in minori rendimenti per l’investitore.

La commissione di sottoscrizione è pari allo 0,75%, mentre invece la commissione di gestione annua che viene trattenuta sul proprio patrimonio è pari all’1,50% per CNP prudente PIR, mentre del 2% per CNP Dinamico PIR.

Sono inclusi gli oneri di intermediazione, spese specifiche degli investimenti ed ulteriori oneri di pertinenza posti a carico del fondo interno.

Non è semplice quantificare il totale delle commissioni da pagare annualmente e l’impatto che i costi avranno sulla prestazione finale. Per maggiore chiarezza ti invito a leggere il KID dei rispettivi fondi.

Il riscatto

Non è difficile immaginare che i soldi messi da parte nella polizza possano servire prima del tempo. Riscattare l’assicurazione (con l’assicurato ancora in vita) è possibile, purché sia passato almeno un mese dalla conclusione formale del contratto.

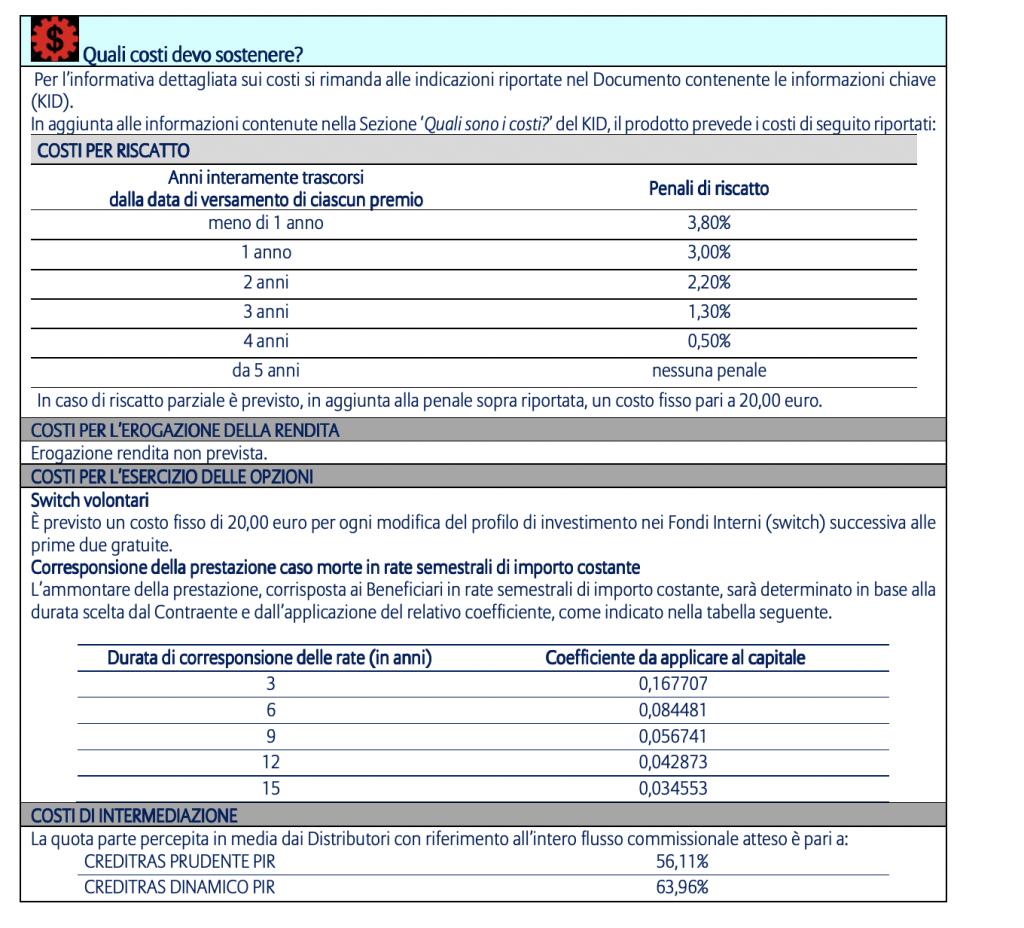

Purtroppo, uscire anticipatamente dall’investimento, ponendo fine al contratto, può comportare la liquidazione di una somma inferiore al premio iniziale. Ciò accade perché la Compagnia applica una penale, cioè una percentuale di riduzione della prestazione, come illustrato nella tabella:

Devi tenere presente che l’investimento è stato pensato per durare diversi anni. È comprensibile che la Compagnia faccia di tutto per impedire al cliente di riscattare la polizza troppo presto, e non ha tutti i torti. Le perdite dovute all’impatto dei costi, alle penali per il riscatto, nonché alle possibili performance negative dell’investimento, potrebbero essere ingenti.

Anche il riscatto parziale è suscettibile a penali, sebbene si tratti della liquidazione solo parziale del capitale investito; anch’esso può essere una scelta imprudente.

Con il riscatto parziale il contratto resta attivo, ma la prestazione è ridotta poiché le quote del cliente sono diminuite. Il cliente continua comunque a pagare le spese per il mantenimento della polizza, e in più paga una commissione di 20 euro per aver riscattato una parte del capitale.

In conclusione: disinvestire nei primi anni è una pessima scelta, ma può esserlo anche a distanza di molto tempo.

Revoca e recesso

Le richieste di revoca e recesso fanno parte dei tuoi diritti. Come consumatore hai infatti diritto a cambiare idea e decidere anche all’ultimo (prima che il contratto sia concluso) di non attivare più la polizza.

Il diritto di revoca ti permette di annullare l’impegno finché il contratto non è ancora formalmente concluso – devi inviare una raccomandata alla Compagnia per comunicarglielo.

Il diritto di recesso ti dà altri 30 giorni di tempo, dalla data di attivazione del contratto, per annullare il tuo impegno e riottenere le cifre eventualmente già versate, basta inviare una raccomandata come sopra.

L’importo complessivo del rimborso è calcolato al netto delle spese sostenute per l’emissione del contratto, pari a 50 euro, e delle imposte dovute per legge.

Trattamento fiscale

Le polizze vita sono normalmente soggette ad un preciso trattamento fiscale, a cui si aggiungono, in questo caso, i vantaggi di cui godono i clienti che hanno attivo un PIR.

Vediamo nel dettaglio cosa prevede il regime fiscale:

- Le somme dovute dalla Società in caso di decesso dell’assicurato sono esenti dall’imposta sulle successioni e dall’imposta sul reddito delle persone fisiche;

- In caso di riscatto totale e parziale è previsto un regime fiscale agevolato per le somme liquidate a condizione che vengano rispettati i limiti ed i vincoli di investimento stabiliti dalla Legge 11 dicembre 2016, n. 232;

- In particolare, i redditi di capitale eventualmente maturati nell’ambito dei piani individuali di risparmio a lungo termine (PIR), non sono soggetti all’imposta sostitutiva del 26% (con riduzione della base imponibile nella misura del 51,92% in relazione ai rendimenti generati da attivi investiti in titoli di Stato ed altri equiparati), purché ciascun premio versato sia mantenuto nel PIR per almeno 5 anni;

- I rendiconti relativi al contratto sono soggetti all’applicazione dell’imposta di bollo nella misura stabilita dalla normativa vigente. L’imposta, calcolata annualmente, è da versare in caso di recesso, di riscatto e di decesso dell’assicurato.

Opinioni di Affari Miei sulla polizza UniValore Italia PIR

Abbiamo analizzato la polizza UniValore Italia PIR di CreditRas Vita. Ora ti svelo la mia opinione su questo prodotto…

Se hai letto altre recensioni sul mio blog saprai che non sono un grande fan degli investimenti assicurativi.

Esistono polizze vita di tutti i tipi che promettono di rispondere a questo o a quel bisogno ma, a conti fatti, i problemi che riscontro sono sempre gli stessi:

- Costi alti;

- Vincoli e penali;

- Rendimenti bassi nella maggior parte dei casi.

All’apparenza le polizze unit linked sembrano strumenti all’avanguardia e completi, in grado di adattarsi perfettamente al profilo del cliente e di soddisfare tutte le sue necessità: protezione, guadagno e risparmio.

Invece bisogna diffidare degli strumenti artificiosi perché nascono principalmente per soddisfare le esigenze dei grandi gruppi assicurativi e bancari. Non le tue, di piccolo risparmiatore.

Se il tuo vero obiettivo è di far maturare i tuoi risparmi, sappi che i costi da sostenere riducono drasticamente i rendimenti. E poi non puoi utilizzare i tuoi soldi liberamente. Considera che potresti trovarti, dopo alcuni anni, nelle condizioni di dover annullare il contratto con la Compagnia per recuperare i tuoi capitali… Ma a quale prezzo?

Se vuoi investire e risparmiare esistono strumenti più adatti delle polizze vita. Capisco che i vantaggi fiscali possano allettarti, ma alla fine è l’unico beneficio reale. Ne vale davvero la pena?

Inoltre, se vuoi proteggere economicamente i tuoi cari rispetto alla tua morte, esistono polizze studiate appositamente per fare quello: le polizze TCM, ma anche le assicurazioni infortuni e malattia. Anche queste polizze danno diritto a interessanti detrazioni fiscali ma senza gli stessi costi delle unit linked.

Insomma, mai mischiare assicurazioni e investimenti. Sono cose che rispondono ad esigenze diverse e richiedono ragionamenti e risorse di diverso tipo. Continuo a pensare che esistono strumenti migliori per risparmiare, investire e assicurarsi.

Conclusioni

Alla luce di quanto letto puoi finalmente valutare in autonomia le caratteristiche del contratto e decidere consapevolmente se sottoscriverlo oppure no.

Se poi vorrai comprare una consulenza o affidarti al risparmio gestito potrai sempre farlo, ma sarà una tua decisione, presa consapevolmente.

Al tuo posto preferire studiare e informarmi (almeno sulle basi), così da raggiungere un po’ di autonomia nella gestione dei miei soldi, senza che siano gli altri a decidere per me.

Se non sai da dove iniziare per migliorare le tue conoscenze in fatto di investimenti puoi appoggiarti alle risorse di Affari Miei, ottimi punti di partenza che ti permetteranno di acquisire un po’ di autonomia:

- Che Investitore Sei? Scopri Subito il Tuo Percorso

- Percorso per Investire: Guida per Neo Lavoratori

- Percorso per Investire: Guida per Giovani Coppie con Figli

- Percorso per Investire: Guida per Mezza Età

- Percorso per Investire: Guida per Over 65

- IMPORTANTE - I Tuoi Investimenti in Banca non ti convincono? Scopri il DOCUMENTO SEGRETO (che la tua banca nasconde) in cui è spiegato tutto!

Per ora ti saluto e ti auguro un buon proseguimento sul mio sito.

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

0 Commenti