Yellow Life 4: Recensione della polizza, conviene investire?

Yellow Life 4 è la soluzione di investimento che ha l’obiettivo di valorizzare il capitale nel tempo e prendersi cura dei tuoi cari grazie ai vantaggi tipici di un‘assicurazione Vita.

Emessa da GenertelLife, la polizza multiramo Yellow Life 4 unisce la competenza di CheBanca!, la leadership di GenertelLife nel mondo assicurativo e le competenze nella gestione del risparmio di Mediobanca SGR.

Ma adesso vediamo le caratteristiche della polizza.

In Questo Articolo Si Parla di:

Due parole su GenertelLife

Genertel è la Compagnia assicurativa diretta di Generali Italia. Fondata nel 1994, oggi è fra le prime assicurazioni dirette in Italia.

Genertellife è la prima Compagnia diretta vita e previdenza in Italia e costituisce, insieme a Genertel, l’unico polo assicurativo diretto italiano in grado di fornire online e al telefono tutti i servizi assicurativi vita, danni e previdenza.

La loro mission è costruire un rapporto di fiducia e di lungo termine con le persone, siano essi dipendenti, clienti o stakeholder, e migliorare la vita dei loro clienti.

Politica di investimento

L’investimento prevede 3 anime differenti, per offrirti un servizio più completo possibile.

Infatti, abbiamo la gestione separata Glife Premium che permette di beneficiare di rendimenti nel tempo grazie ad una gestione prudente che investe prevalentemente in titoli obbligazionari. Ogni anno l’eventuale rendimento certificato andrà ad incrementare il capitale investito.

C’è poi la componente dei fondi interni assicurativi che si basano sulle strategie elaborate da Mediobanca SGR (GTL Factor Rotation Strategy investe principalmente in strumenti azionari per ottimizzare le possibilità di rendimento e GTL Defensive Strategy, investe principalmente in strumenti obbligazionari).

Infine, troviamo la componente assicurativa sulla vita attraverso la quale si possono tutelare le persone care grazie alle importanti coperture assicurative accessorie presenti.

3 modalità di investimento

È possibile scegliere fra tre modalità di investimento che bilanciano le diverse componenti in base alle tue esigenze: la modalità Life Cycle, Guidata o Libera.

Modalità Life cycle

La modalità Life Cycle è la combinazione tra la gestione separata e i due fondi e cambia seguendo il ciclo di vita dell’assicurato, adeguandosi alle esigenze di investimento che naturalmente cambiano nel tempo.

Se la persona assicurata ha un’età inferiore ai 55 anni, la componente azionaria sarà maggiore al fine di massimizzare i profitti.

La componente di Gestione Separata, più difensiva, sarà limitata e aumenterà ogni 10 anni, all’aumentare dell’esigenza di protezione del capitale.Dopo i 70 anni la componente azionaria peserà per solo il 20% e si azzererà dopo gli 80 anni.

Modalità guidata

La modalità Guidata ha a disposizione cinque linee di investimento, da quella più difensiva a quella più dinamica, per individuare una strategia di investimento in linea con il profilo e con gli obiettivi del cliente.

Le 5 linee di investimento tra cui puoi scegliere sono:

- linea prudente;

- linea moderata;

- linea bilanciata;

- linea moderata aggressiva;

- linea aggressiva.

Modalità libera

La modalità Libera costruisce la combinazione di investimento più adatta alle esigenze del cliente, scegliendo la distribuzione dei diversi elementi nel rispetto di specifici parametri.

Infatti, in questa versione, la distribuzione delle componenti di Gestione Separata e Fondi Interni deve rispettare due regole, ovvero:

I beneficiari

La componente assicurativa prevede l’indicazione di uno o più beneficiari ai quali, in caso di morte dell’assicurato, viene liquidato il capitale spettante da parte della Compagnia.

In fase di sottoscrizione della polizza, il contraente dovrà indicare il beneficiario che potrà essere rappresentato dagli eredi legittimi oppure da persone che non rientrano nell’asse ereditario.

La copertura di base

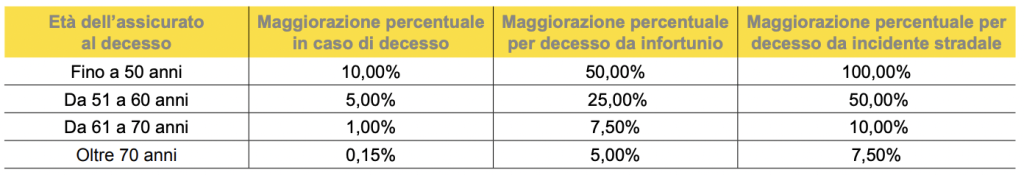

Qui ti allego le coperture di base:

Il capitale investito in Gestione Separata e Fondi è rivalutato pro-rata temporis. L’importo massimo della maggiorazione è:

- Euro 25.000,00 in caso di morte;

- Euro 50.000,00 in caso di morte per infortunio.

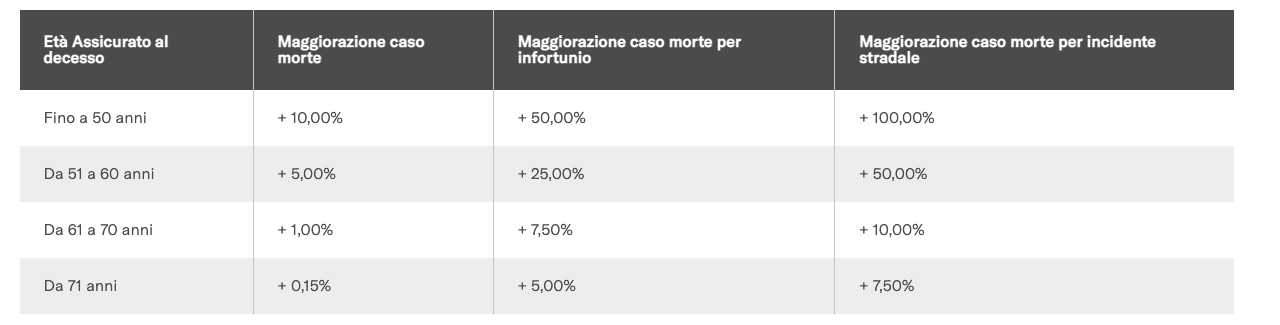

La copertura Premium

In questo caso, il capitale investito in Gestione Separata e Fondi è rivalutato pro-rata temporis.

L’importo massimo della maggiorazione è:

- Euro 35.000,00 in caso di morte;

- Euro 70.000,00 in caso di morte per infortunio;

- Euro 100.000,00 in caso di morte per incidente stradale.

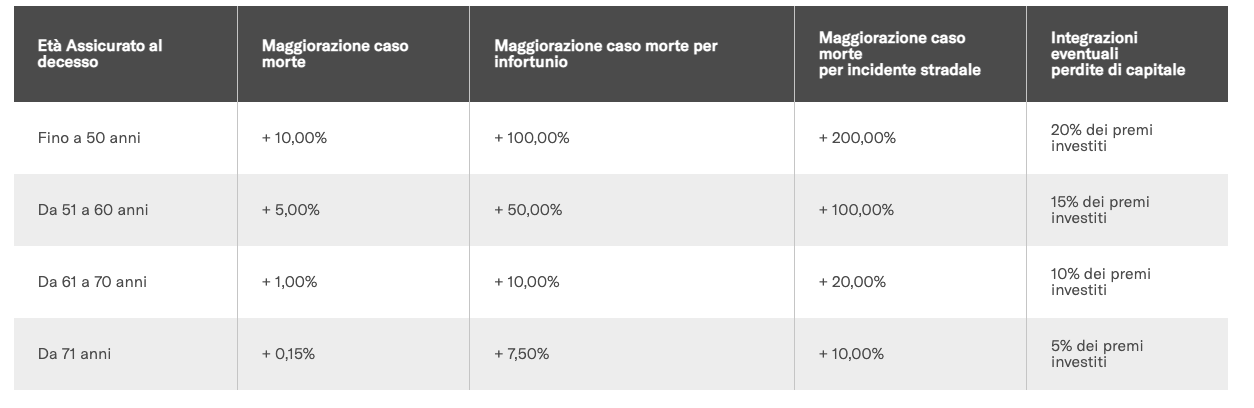

Coperture Top

Infine, eccoti le coperture Top:

Il capitale investito in Gestione Separata e Fondi è rivalutato pro-rata temporis. L’importo massimo della maggiorazione è il seguente:

- Euro 35.000,00 in caso di morte;

- Euro 100.000,00 in caso di morte per infortunio;

- Euro 150.000,00 in caso di morte per incidente stradale;

- Euro 100.000,00 in caso di minusvalenza.

La sicurezza in più: opzione grandi malattie

L’a polizza offre la possibilità di aggiungere al pacchetto l’opzione Grandi Malattie, una situazione che comporta una liquidazione una tantum fino ad un massimo di 30.000€ per la gestione dei casi di malattie gravi come tumore, infarto oppure ictus.

La prestazione viene liquidata all’insorgere della malattia alle condizioni definite nel fascicolo informativo al quale si rimanda e varia in base all’età dell’assicurato e al tipo di malattia prevista.

È possibile associare questa opzione a tutte coperture di Yellow Life 4.

Profilo di rischio e rendimento

In base alle attività in cui investe il fondo si ottiene un profilo di rischio e rendimento più o meno alto. Se l’investimento più è volatile e rischioso allora sono più alte le opportunità di guadagno.

Il prodotto (parliamo di Yellow Life 4 a premio unico) è stato classificato da livello 2 a livello 4 su 7, che corrispondono alla classe di rischio da bassa a media. Ciò significa che le perdite potenziali dovute alla performance futura del prodotto sono classificate nel livello che va da basso a medio e che potrebbe darsi che le cattive condizioni di mercato influenzino la nostra capacità di pagarvi quanto dovuto.

Spese di Yellow Life 4 a premio unico

Arriviamo al prospetto dei costi, ecco quali sono:

- Spese di emissione del contratto: 10 euro;

- Costi di ingresso: 0,19% – 0,33%%;

- Costi di uscita: 0,01% – 0,02%;

- Costi di transazione del portafoglio: 0,12% – 0,38%;

- Commissione annua per il fondo GTL Factor Rotation Strategy: 2,15%;

- Commissione annua per il fondo GTL Defensive Strategy: 1,80%.

Come attivare la polizza

Per sottoscrivere questa polizza bisogna essere titolari di un conto CheBanca! e contattare un consulente tramite gli appositi form della banca.

Opinioni di Affari Miei

Se sei arrivato fino a qui vuol dire che hai letto le informazioni e adesso puoi ragionare sullo strumento e cercare di capire se la polizza multiamo potrebbe interessarti oppure no.

Il profilo di rischio è medio-basso, mentre i costi di gestione sono invece abbastanza elevati, così come accade con quasi tutti i prodotti assicurativi.

Se mi segui o se hai già letto alcune recensioni di prodotti sul mio blog sai bene la mia opinione su prodotti di questo tipo: sono sicuri, ma in sostanza ti chiedono spese e commissioni varie per poi non farti ottenere molti benefici. Ne ho parlato qui.

Non sapendo comunque la tua situazione finanziaria quale sia e non potendo sapere cosa cerchi e quali strumenti tu prediliga non posso darti una risposta certa: valuta i pro e i contro dello strumento, ma ricordati sempre di leggere attentamente il KIID e fare i calcoli, sottraendo tutti i costi agli interessi che potresti guadagnare… Vedrai tu stesso che quello che ti resta in tasca non è più così allettante.

Io poi sono contrario a sommare investimento con tutela e protezione: si tratta di due concetti antitetici che, sarai d’accordo con me, cozzano!

Se vuoi investire, investi, e se vuoi tutelarti… tutelati! Ma con due strumenti pensati per una specifica azione, non con uno strumento che mescola tutte e due le componenti: in fondo, l’investimento implica un rischio, che è proprio quello da cui l’assicurazione dovrebbe proteggerti.

Sei sicuro si tratti di un buono strumento, visti comunque i costi di gestione elevati?

Conclusioni

Se vuoi imparare ad investire nel modo più efficace ti lascio da leggere le mie guide pratiche per i principianti:

- Che Investitore Sei? Scopri Subito il Tuo Percorso

- Percorso per Investire: Guida per Neo Lavoratori

- Percorso per Investire: Guida per Giovani Coppie con Figli

- Percorso per Investire: Guida per Mezza Età

- Percorso per Investire: Guida per Over 65

- IMPORTANTE - I Tuoi Investimenti in Banca non ti convincono? Scopri il DOCUMENTO SEGRETO (che la tua banca nasconde) in cui è spiegato tutto!

A presto.

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

0 Commenti