Active4Life, la Polizza Unit Linked di Allianz Global Life: Recensione e Opinioni

Stai cercando delle informazioni su Active4Life, la polizza unit linked proposta da Allianz Global Life?

Si tratta di un prodotto assicurativo ibrido che permette, oltre che di assicurarsi, anche di poter investire sui mercati finanziari per ottenere dei rendimenti.

La polizza in questione viene proposta dal gruppo Allianz, e permette all’investitore di vivere con maggiore serenità le proprie scelte di investimento.

È stato realizzato per ridurre i rischi di mercato grazie a un meccanismo innovativo di garanzia e, per poter cogliere le opportunità di crescita ad alto potenziale offerte dai mercati.

Oggi vedremo in questa recensione i vantaggi, gli svantaggi e le caratteristiche della polizza in questione.

Buona lettura!

In Questo Articolo Si Parla di:

Due parole su Allianz

Allianz è uno dei principali assicuratori italiani, uno dei leader mondiali nel settore assicurativo e nell’asset management, quindi dal punto di vista della sicurezza e della solidità siamo davanti a un istituto fidato e sicuro.

Questa polizza è emessa da Allianz Global Life dac, la società irlandese controllata al 100% da Allianz SE, che studia e realizza delle soluzioni assicurative di nuova generazione. Questa società svolge attività assicurativa in vari Paesi tra i quali l’Italia, nel quale opera in regime di stabilimento attraverso la propria sede secondaria.

I prodotti di Allianz Global Life dac sono distribuiti in Italia dagli agenti di Allianz S.p.A.

Allianz ha più di 100 milioni di clienti nel mondo, e la maggior parte di essi si ritiene soddisfatto del trattamento ricevuto.

Le polizze unit linked sono rischiose?

Dopo aver visto la società nel dettaglio, possiamo cercare di capire cosa sono le polizze unit linked e come si comportano.

Le polizze unit linked sono dei contratti ibridi, come ti dicevo all’inizio, dal momento che esse non presentano alcuna sicurezza sul capitale del contraente riguardo alle performance future del mercato e per questo motivo non possono nemmeno garantire un rendimento minimo.

Per questo motivo esse sono rischiose, e tu potresti ritrovarti a perdere tutto il tuo investimento, oppure una parte di esso.

Cosa rende una polizza unit linked rischiosa? Il fatto che essa investa nei mercati finanziari: questo la rende sicuramente più remunerativa da un lato perchè puoi cogliere le opportunità di investimento dei mercati, ma dall’altro si tratta di un prodotto rischioso.

In questo caso specifico però, Allianz Global Life offre dei livelli di garanzia annuale che permettono a che sottoscrive il prodotto di avere la certezza che il capitale non sarà mai inferiore al valore dell’investimento alla ricorrenza annuale precedente, nella percentuale prevista dal fondo da te scelto.

Non sai come investire?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Caratteristiche della polizza

Active4Life è una polizza unit linked pensata per proteggere, ricercare opportunità di rendimento e per offrire un attento controllo del rischio.

Il contratto prevede il versamento di un premio unico e il successivo investimento dello stesso in quattro fondi diversi pensati per rispondere alle tue esigenze di investimento, seguendo la tua propensione al rischio.

L’investimento

Con Allianz Active4Life puoi scegliere di investire in 4 diversi fondi, che sono caratterizzati da una diversa composizione tra un comparto obbligazionario e un comparto azionario, e puoi contare su un attento controllo del rischio.

Ti elenco brevemente quali sono i quattro fondi nei quali puoi investire:

- AGL Allianz Strategy Select 30: si tratta di un fondo bilanciato prudente con un livello di garanzia del 93%, che investe per il 70% nel mercato obbligazionario europeo e per il 30% nel mercato azionario globale;

- AGL Allianz Strategy Select Europe 40 ESG: esso è un fondo bilanciato con un livello di garanzia del 92% che investe per il 60% nel mercato obbligazionario europeo e per il 40% nel mercato azionario europeo e si caratterizza per un approccio di tipo sostenibile e responsabile nella selezione degli investimenti;

- AGL Allianz Strategy Select 50 F: questo è invece un fondo bilanciato equilibrato con un livello di garanzia del 90%, ed esso investe per il 50% nel mercato obbligazionario europeo e per il 50% nel mercato azionario globale;

- AGL Allianz Strategy Select Europe 75: l’ultimo fondo è un fondo aggressivo con un livello di garanzia dell’85%, che investe per il 25% nel mercato obbligazionario europeo e per il 75% nel mercato azionario globale.

Ogni anno avrai la possibilità di cambiare fondo in modo semplice e gratuito, oppure di disattivare o riattivare la garanzia.

Il versamento del premio

Il versamento minimo iniziale è pari a 25.000 euro, mentre sono concessi anche dei versamenti aggiuntivi a partire da 1.500 euro, dopo 6 mesi dalla decorrenza del contratto e fino al quindicesimo anno di contratto.

Quali sono le prestazioni?

Vediamo adesso quali sono le prestazioni che prevede il contratto:

- Prestazioni collegate al valore di attivi contenuti in un fondo interno: le prestazione è espressa in quote del fondo interno scelto della famiglia “Allianz Strategy Select” per i primi 15 anni di contratto, e successivamente è previsto uno switch automatico al fondo interno AGL Allianz Short Term Bond”. Pertanto la prestazione è collegata all’andamento del valore delle quote dei fondi stessi;

- Prestazioni in caso di decesso: dal momento che siamo davanti a un’assicurazione, in caso di decesso dell’assicurato il contratto si scioglie e ai beneficiari designati dal contraente verrà liquidato il capitale maturato, che sarà pari al controvalore delle quote assegnate al contratto, e sarà anche maggiorato se il decesso dovesse avvenire almeno 6 mesi dopo dalla decorrenza del contratto;

- Switch: durante la vita del contratto potrai chiedere all’impresa di effettuare uno switch totale dal fondo interno scelto, a un altro fondo interno della famiglia “Allianz Strategy Select”. Non sono invece ammessi switch parziali.

Durata

Il contratto è a vita intera. La durata di investimento consigliata è pari a 12 anni, in quanto il prodotto è stato pensato per un investimento di medio-lungo termine.

A chi è rivolta questa polizza

Il prodotto è pensato per i clienti che stanno cercando di minimizzare le perdite potenziali con una garanzia opzionale annuale che protegge una parte del loro investimento, o per coloro che desiderano fornire una protezione aggiuntiva alle persone a loro carico in caso di proprio decesso.

Il cliente inoltre dovrà avere una certa conoscenza del funzionamento dei prodotti d’investimento assicurativi, e un orizzonte d’investimento di medio-lungo termine.

Non sono assicurabili inoltre i soggetti che abbiano più di 90 anni di età.

Profilo di rischio

Il profilo di rischio per questa polizza è pari a 3 e 4 nella scala che va da 1 a 7, quindi siamo davanti a un rischio medio/basso.

Inoltre il rischio si riferisce al prodotto se mantenuto per i 12 anni della durata consigliata del contratto, mentre potrebbero esserci dei rischi maggiori o comunque delle variazioni nel rischio effettivo in caso di disinvestimento prima dell’orizzonte temporale consigliato.

Il riscatto

Potrai riscattare il capitale maturato, dal momento in cui è decorso il termine per l’esercizio del diritto di recesso dal contratto, purché l’assicurato sia in vita.

Il valore di riscatto totale è pari al controvalore delle quote assegnate al contratto, pari al numero delle quote assegnate al contratto moltiplicato per il valore unitario delle stesse.

Per il riscatto non è prevista l’applicazione di nessun costo.

Potrai anche richiedere il riscatto parziale, nelle stesse modalità del riscatto totale, soltanto che dovrai specificare l’ammontare del capitale che intendi riscattare, e l’importo non dovrà essere inferiore a 2.500 euro, e le quote residue non dovranno avere un controvalore minimo di 2.500 euro.

Se decidi di effettuare il riscatto parziale, il contratto rimane in vigore per il capitale residuo.

Non sono previsti valori di riduzione.

Non sai come investire?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Costi della polizza

Siamo giunti adesso all’analisi della parte più importante di questo tipo di polizze, dal momento che i costi sono quelli che vanno a erodere il tuo investimento e di conseguenza i tuoi rendimenti.

Prodotti simili hanno dei costi molto elevati, ed essi sono proprio uno degli svantaggi delle polizze unit linked.

I costi di ingresso sono dello 0,13% mentre i costi di uscita sono pari a 0%.

Abbiamo poi i costi di transizione del portafoglio, anch’essi pari allo 0%.

Per quanto concerne invece i costi di gestione, essi vanno dal 2,91% al 3,36%, e si tratta dell’impatto dei costi che vengono trattenuti dalla società ogni anno per poter gestire gli investimenti.

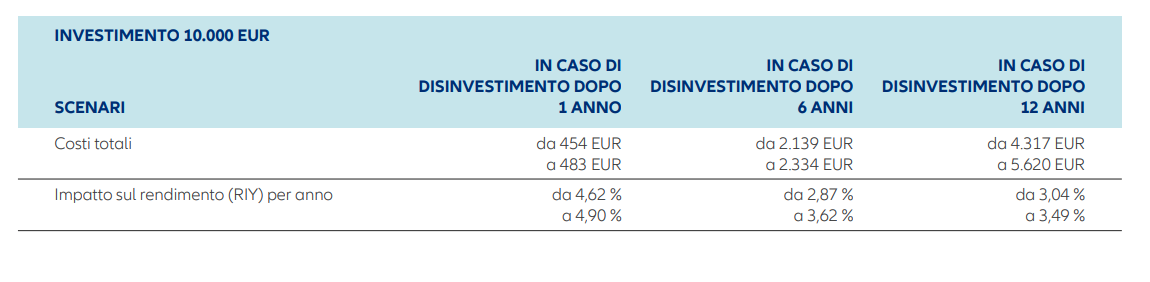

Ti allego anche la parte dell’andamento dei costi nel tempo per completezza.

Ti invito inoltre a consultare il KID per avere un’ulteriore panoramica ancora più completa dei costi da sostenere.

Revoca e recesso

Abbiamo ancora un dettaglio del contratto da vedere insieme.

Stiamo parlando del diritto di revoca, in quanto potrai revocare la proposta di assicurazione fino al momento della conclusione del contratto.

Il recesso invece potrà essere effettuato entro 30 giorni dalla data di ricezione della comunicazione di avvenuta conclusione del contratto.

Opinioni di Affari Miei su Active4Life

Siamo veramente giunti al termine della nostra trattazione e penso di averti detto davvero tutto ciò che c’era da dire sulla polizza proposta da Allianz.

Dopo aver visto le caratteristiche nel dettaglio, posso ora fornirti le mie opinioni a riguardo.

Se hai avuto modo di leggere altri miei contenuti simili forse saprai già come la penso. Un’assicurazione penso che debba servirti per proteggere te e i tuoi cari dai rischi, e non cercare di effettuare un investimento sui mercati finanziari peraltro spesso senza grandi risultati.

Si tratta di contratti difficili da comprendere, con parecchi costi di gestione elevati che vanno a erodere i tuoi rendimenti.

Questa polizza offre la garanzia annuale già attiva alla sottoscrizione, quindi possiamo dire che rispetto alle altre polizze del suo stesso tipo possiede questo piccolo vantaggio in più.

Grazie a questa garanzia infatti il capitale non sarà mai inferiore a quello rilevato alla ricorrenza precedente, nella percentuale prevista per il fondo da te scelto.

Si tratta però comunque di un piccolo vantaggio, di fronte a tanti svantaggi che abbiamo già analizzato.

Ritengo che se sei alla ricerca di protezione potresti optare per una polizza TCM, ovvero una semplice temporanea caso morte, mentre invece se ti interessa un investimento potresti pensare a tante altre possibilità, come per esempio a un investimento in fondi a gestione passiva, ovvero gli ETF.

Prima di salutarti inoltre ci tengo a lasciarti queste guide che ti torneranno molto utili se stai cercando di capire come gestire al meglio i tuoi risparmi e se vuoi cominciare un percorso di investimento adatto alle tue esigenze:

- Che Investitore Sei? Scopri Subito il Tuo Percorso

- Percorso per Investire: Guida per Neo Lavoratori

- Percorso per Investire: Guida per Giovani Coppie con Figli

- Percorso per Investire: Guida per Mezza Età

- Percorso per Investire: Guida per Over 65

- IMPORTANTE - I Tuoi Investimenti in Banca non ti convincono? Scopri il DOCUMENTO SEGRETO (che la tua banca nasconde) in cui è spiegato tutto!

Buon proseguimento su Affari Miei!

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

0 Commenti