Core Multiramo, la Polizza Unit Linked con Partecipazione agli Utili di FinecoBank: La Recensione Completa

Hai sentito parlare di Core Multiramo, il contratto di assicurazione a vita intera a premio unico proposto da FinecoBank?

Probabilmente questo prodotto ti è stato proposto dal tuo consulente bancario, oppure stai cercando delle informazioni maggiori sulle polizze unit linked per un eventuale investimento.

In entrambi i casi sei nel posto giusto perché oggi vedremo insieme tutte le caratteristiche del contratto, vedremo i suo vantaggi e svantaggi, i costi della polizza e infine ti fornirò anche le mie opinioni circa questo prodotto.

Cominciamo!

In Questo Articolo Si Parla di:

Due parole su FinecoBank

FinecoBank è una banca diretta, multicanale e indipendente che offre sia i servizi bancari normali sia quelli di credito retail, nonché quelli di trading online varie opportunità di investimento.

La banca Fineco opera dal 1999, quindi stiamo parlando di un istituto solido che è sul panorama da molti anni.

Essa nasce inoltre come banca digitale.

FinecoBank è una banca leader in Europa nel brokeraggio e nella consulenza finanziaria, grazie alla rete di consulenti che offrono una consulenza su misura e sono presenti con i clienti sia di persona che online per seguire nel dettaglio ogni investimento.

Fineco inoltre si appoggia molto alla tecnologia, utilizzandola per pianificare la strategia migliore per i propri clienti.

Le polizze unit linked sono rischiose?

Prima di addentrarci nell’analisi vera e propria della polizza, cerchiamo di far luce sulle polizze unit linked e di capire se sono dei prodotti sicuri in grado di garantire un investimento interessante oppure no.

Cos’è una polizza unit linked? Si tratta di una speciale polizza il cui rendimento è legato alla performance di quote di fondi interni alla società emittente, oppure di fondi esterni come per esempio OICR (organismi collettivi di investimento del risparmio).

I soldi che tu investi quindi vengono versati nei fondi che ti ho appena nominato, che spesso sono tanti e diversi, e presentano anche dei diversi profili di rischio.

Questi prodotti non hanno una garanzia sul capitale, e questo significa quindi che potresti perdere tutto o comunque una parte del tuo capitale.

Nel complesso possiamo quindi dire che siamo davanti a dei prodotti complessi e rischiosi, che potrebbero compromettere il tuo investimento ed erodere i tuoi rendimenti.

Proprio per questo motivo se dovessi scegliere di sottoscrivere questo prodotto il mio consiglio personale è quello di fare molta attenzione e soprattutto di leggere bene tutte le caratteristiche della polizza.

Non sai come investire?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Caratteristiche della polizza

Core Multiramo è un contratto sulla vita multiramo a premio unico.

Si tratta di una soluzione assicurativa in grado di integrare le tutele di una gestione separata con le opportunità di un investimento in fondi: è una combinazione di un prodotto assicurativo con partecipazione agli utili e un prodotto finanziario-assicurativo di tipo unit linked.

Al momento della sottoscrizione deciderai come suddividere il capitale investito tra quote di organismi di investimento collettivo del risparmio armonizzarti esteri e gestione interna separata.

Per la parte investita nella gestione interna separata, le prestazioni assicurate dal presente contratto sono garantite dall’impresa e possono rivalutarsi annualmente in base al rendimento finanziario della gestione interna separata.

Per la parte investita in OICR invece le prestazioni previste sono in quote di OICR e il loro valore dipende dalle oscillazioni dei prezzo delle attività finanziarie di cui le quote sono rappresentazione.

L’investimento

Come abbiamo visto prima, puoi investire i premi sia nella gestione interna separata, che nelle quote di OICR armonizzati, seguendo determinate limitazioni:

- Per gli OICR: l’investimento minimo deve essere minimo del 60% e massimo del 90% rispetto al premio unico o al versamento aggiuntivo corrisposto;

- Per la gestione interna separata: l’investimento minimo deve essere del 10% e quello massimo del 40% rispetto al premio versato.

Il versamento del premio

Per investire occorre investire un premio unico che deve essere di un importo minimo pari a 10.000 euro, mentre i versamenti aggiuntivi devono essere almeno pari a 1.000 euro.

Quali sono le prestazioni?

Il contratto prevede la seguente prestazione in caso di decesso dell’assicurato: in questa eventualità è previsto il pagamento del capitale caso morte ai beneficiari designati dal cliente.

Opzioni contrattuali

Oltre alla prestazione assicurativa ci sono diverse opzioni contrattuali che ti elenco nel dettaglio:

- Opzione di rimborso dei premi versati con l’erogazione di prestazioni ricorrenti: l’impresa dovrà corrispondere al contraente per 10 anni una prestazione ricorrente di un importo predeterminato;

- Opzione di ribilanciamento automatico: ad ogni ricorrenza annuale l’assicurazione interviene per neutralizzare gli efferati dell’andamento del mercato finanziario con un’operazione di switch automatico che ripristina la precedente suddivisione del capitale investito nella gestione separata e nei singoli OICR;

- Opzione da capitale in rendita vitalizia rivalutabile: prevede la conversione del valore di riscatto totale in una rendita vitalizia rivalutabile e pagabile fino a quando l’assicurato sarà in vita;

- Opzione da capitale in rendita certa e poi vitalizia rivalutabile: prevede la conversione del valore di riscatto totale in una rendita pagabile in modo certo per i primi 5 o 10 anni e, successivamente, fino a quando l’assicurato è in vita;

- Opzione da capitale in rendita reversibile rivalutabile: prevede la conversione del valore di riscatto totale in una rendita vitalizia pagabile fino al decesso dell’assicurato e successivamente reversibile a favore di una seconda persona fino a che questa è in vita.

Durata

Il contratto è a vita intera, e coincide con la vita dell’assicurato.

A chi è rivolta questa polizza

Il prodotto è rivolto a clienti che vogliono costruire un portafoglio coerente con il proprio profilo di rischio/rendimento, e si rivolge a dei clienti che hanno la necessità di sostentamento della propria famiglia anche con un capitale addizionale in caso di decesso dell’assicurato.

Il riscatto

Il capitale maturato da riscattare è calcolato come somma di diversi importi, quale il capitale maturato relativo alla gestione separata e le eventuali parti di capitale acquisite con i versamenti aggiuntivi.

Questo è il riscatto totale, mentre il riscatto parziale è determinato con gli stessi criteri previsti per il riscatto totale.

L’importo netto del riscatto parziale deve essere non inferiore a 5.000 euro, così come il residuo dopo il riscatto parziale.

Non sai come investire?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Costi della polizza

I costi sono quelli che erodono i rendimenti del tuo investimento, e sono infatti quelli che gravano sui premi.

Le spese di emissione: dal premio unico pagato viene trattenuta una spesa fissa di emissione che varia in base al livello del bonus sui premi (A,B,C,D) scelto dal contraente al momento della sottoscrizione della proposta.

Vediamo nel dettaglio le tariffe:

- Tariffa UX14: la spesa fissa è pari a 55 euro;

- Tariffa UX15: la spesa fissa è pari a 50 euro;

- Tariffa UX16: la spesa fissa è pari a 50 euro;

- Tariffa UX17: la spesa fissa è pari a 50 euro.

La commissione di gestione è pari all’1,30% annuo, ed e comprensiva del costo relativo alla maggiorazione per la garanzia morte prestata in caso di decesso dell’assicurato pari allo 0,10% annuo.

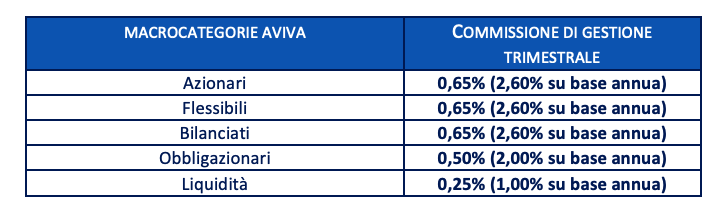

Ti allego anche le commissioni di gestione che vengono applicate ad ogni OICR.

Revoca e recesso

Questo contratto non prevede la possibilità di revoca della proposta.

Il recesso invece può essere esercitato entro 30 giorni dalla data di perfezionamento del contratto, e libera il contraente da qualsiasi obbligazione futura che deriva dal contratto.

Il recesso inoltre estingue il contratto all’origine.

Trattamento fiscale

Le somme che vengono liquidate in caso di decesso e che fanno riferimento ci contratti che hanno per oggetto il rischio morte non sono soggette ad alcuna imposizione fiscale, sia che vengano liquidate in forma di capitale, sia che vengano liquidate in forma di rendita.

I rendiconti relativi al presente contratto sono soggetti all’applicazione di un’imposta di bollo pari al 2 per mille e solo se il contraente non è una persona fisica, con un limite massimo di 14.000 euro.

Opinioni di Affari Miei su Core Multiramo

Visto che siamo arrivati alla fine del nostro articolo, e abbiamo analizzato tutte le caratteristiche della polizza unit linked proposta di FinecoBank, posso ora fornirti le mie opinioni circa questo prodotto.

Forse hai già avuto modo di leggere altri articoli qui su Affari Miei che parlavano delle polizze unit linked, e magari hai già potuto leggere quello che penso di queste polizze.

Il mio parere su questi prodotti non è del tutto positivo, dal momento che li ritengo dei contratti ibridi molto complessi da capire, e soprattutto anche rischiosi.

Avrai potuto capire, e se leggerai il KID forse potrai accorgertene ancora di più, che questo prodotto investe in tanti fondi diversi, che presentano dei rischi differenti e che quindi di conseguenza rendono il tuo investimento molto difficile da comprendere e da capire.

Avrai anche potuto leggere i costi: questa è la parte più critica senza dubbio, perchè essi sono quelli che vanno ad erodere i tuoi rendimenti e che di conseguenza minano la riuscita del tuo investimento.

Sono prodotti ibridi, come abbiamo avuto modo di vedere, che cercano di fare più cose insieme e si pongono più obiettivi, senza però di fatto perseguirli davvero.

Una unit linked vuole assicurati e allo stesso tempo vuole investire i tuoi soldi.

Secondo il mio modesto parere, se il tuo obiettivo è quello di assicurarti potresti pensare ad una polizza temporanea caso morte, in grado di garantire protezione a te e ai tuoi cari.

Se invece ti interessa investire, piuttosto che mettere i tuoi soldi in tanti fondi diversi con profili di rischio differenti senza di fatto capirne granché, forse ci sono delle soluzioni migliori e più profittevoli per te e per le tue tasche.

Qui puoi trovare tutte le differenze sui vari investimenti per poterti fare un’idea approfondita della cosa.

Ritengo di averti detto davvero tutto ciò che c’era da dire sul prodotto Core Multiramo, sulle polizze unit linked in generale e anche sugli investimenti.

A questo punto ritengo davvero che tu possa prendere una decisone consapevole su questi strumenti, e prima di salutarti vorrei anche raccomandarmi con te su un punto davvero importante: la formazione.

Ritengo infatti che informarsi, studiare e prendere consapevolezza dei propri soldi e del proprio patrimonio sia il primo passo verso un investimento profittevole e consapevole.

Proprio a tal proposito ti lascio qui delle guide che potrebbero esserti davvero utili:

- Che Investitore Sei? Scopri Subito il Tuo Percorso

- Percorso per Investire: Guida per Neo Lavoratori

- Percorso per Investire: Guida per Giovani Coppie con Figli

- Percorso per Investire: Guida per Mezza Età

- Percorso per Investire: Guida per Over 65

- IMPORTANTE - I Tuoi Investimenti in Banca non ti convincono? Scopri il DOCUMENTO SEGRETO (che la tua banca nasconde) in cui è spiegato tutto!

Buon proseguimento su Affari Miei!

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

0 Commenti