Poste Progetto Valore 360: Recensioni e Caratteristiche

Se stai cercando un prodotto che possa aiutarti a investire, a realizzare i tuoi progetti e nello stesso tempo anche a offrire più protezione a te e ai tuoi cari, allora molto probabilmente ti sarai imbattuto in Poste Progetto Valore 360.

Poste Progetto Valore 360 è infatti un contratto multiramo che ti permette di soddisfare queste esigenze e anche di dar vita a un PAC, ovvero a un piano di accumulo capitale per raggiungere i tuoi obbiettivi.

Se vuoi saperne di più su questo prodotto non ti resta che continuare nella lettura, perchè oggi vedremo insieme le sue caratteristiche, i costi, i vantaggi e gli svantaggi.

Buona lettura!

In Questo Articolo Si Parla di:

Due parole su Poste Italiane

Prima di analizzare nel dettaglio il prodotto, vediamo qualche notizia insieme sull’istituto che propone il contratto.

Stiamo parlando di Poste Italiane, che forse non necessita nemmeno di presentazioni.

È senza dubbio un’istituto solido e sicuro, la più grande infrastruttura d’Italia operante nel settore della logistica e della corrispondenza, nonché nei servizi finanziari e assicurativi.

La società è inoltre quotata in Borsa dal 2015.

Un’altra notizia rilevante è che nel 1999 è nata la compagnia Poste vita, controllata proprio da Poste Italiane, che si occupa nello specifico del ramo delle polizze e quindi anche degli investimenti assicurativi.

Poste Progetto Valore 360 è sicuro?

Sull’istinto quindi come avrai capito c’è da stare tranquilli, in quanto si tratta di una società solidissima.

Ma possiamo dire la stessa cosa anche del prodotto in sé?

È importante cercare di capire analizzando il prodotto.

Poste Progetto Valore 360 è un contratto multiramo (Ramo I e Ramo III).

Cosa significa?

- I contratti a Ramo I sono quelli collegati a una gestione separata (in questo caso specifico a Posta ValorePiù);

- I contratti a Ramo III legano le loro prestazioni a delle quote di organismi di investimento collettivo del risparmio, oppure a un indice azionario o ad altri valori di riferimento. In questo caso, per questo prodotto specifico, potrai contare su un fondo interno assicurativo disponibile tra: Poste Vita Valore Sostenibilità Equilibrato, Poste Vita Valore Sostenibilità Dinamico, Poste Vita Valore Sostenibilità Sviluppo.

Possiamo dire che si tratta di un prodotto complesso perchè appunto come hai visto vi sono due diversi contratti, e soprattutto perché la gestione separata è in grado di garantire più sicurezza, mentre invece la parte legata al fondo interno è più rischiosa visto che è collegata direttamente all’andamento dei mercati finanziari.

Se infatti dovessi scegliere di investire in questo prodotto, sappi che ti troverai ad avere un prodotto non del tutto sicuro e, soprattutto, che potresti anche perdere tutto o parte del tuo capitale, in quanto non vi sono garanzie di alcun tipo.

Caratteristiche del prodotto

Vediamo adesso nel dettaglio tutto le caratteristiche più importanti del contratto.

Come funziona il prodotto

Poste Progetto Valore 360 è un contratto sulla vita multiramo in forma mista a prestazioni rivalutabili e unit-linked.

Come abbiamo visto esso unisce la stabilità della gestione separata, caratterizzata da garanzia del capitale investito a scadenza, minore tassazione dei rendimenti e nessuna imposta di bollo, e la potenzialità dei fondi interni assicurativi che permettono di cogliere le opportunità dei mercati finanziari.

Il prodotto è pensato per aiutarti a costruire i tuoi progetti cogliendo le opportunità offerte dai mercati finanziari.

Con questo prodotto inoltre potrai anche accedere a delle copertura di protezione dedicate a te a alle persone a cui vuoi bene, sulla base delle tue esigenze, e anche usufruire di benefici fiscali e successori, che vengono offerti proprio dai prodotti assicurativi.

Non sai come investire?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

L’investimento

Con Poste Progetto Valore 360 puoi investire con un approccio graduale ai mercati.

All’inizio il capitale verrà investito al 100% nella Gestione Separata Posta ValorePiù, e successivamente trasferito, in massimo 9 mesi, a una delle combinazioni predefinite disponibili che prevedono un’allocazione del capitale investito pari al 30% nella Gestione Separata e al 70% in uno dei 3 fondi interni assicurativi con stile di gestione flessibile disponibili che promuovono anche i fattori ESG.

Questi tre fondi tra i quali potrai scegliere sono:

- Poste Vita Valore Sostenibilità Equilibrato

- Poste Vita Valore Sostenibilità Dinamico

- Poste Vita Valore Sostenibilità Sviluppo

Inoltre a partire dal 9° mese prima della scadenza del contratto, il capitale verrà ritrasferito gradualmente fino al 100% nella Gestione Separata, caratterizzata da maggiore stabilità, fino alla naturale scadenza del contratto.

Le prestazioni assicurative

Vediamo ora quali sono le prestazioni assicurative:

- Prestazione a scadenza: se l’assicurato è ancora in vita alla scadenza del contratto, allora sarà pagato al beneficiario il capitale assicurato investito interamente nella gestione separata, a seguito della riallocazione graduale conclusiva;

- Prestazione in caso di decesso dell’assicurato: in caso di decesso dell’assicurato è previsto il pagamento in favore dei beneficiari del contraente, di un capitale pari alla somma del controvalore delle quote del fondo interno assicurativo e del capitale assicurato rivalutato, positivamente o negativamente, in base al risultato realizzato dalla Gestione Separata. La somma dei suddetti importi, è definita come il capitale caso morte, che verrà maggiorato (in caso di decesso dell’assicurato nel primo anno assicurativo di un importo pari ai costi sul premio, mentre in caso di decesso dell’assicurato dal secondo anno assicurativo in poi, di una percentuale del capitale caso morte definita in base all’età dell’assicurato al momento del decesso. Tale maggiorazione non può superare i 50.000 euro);

- Ribilanciamento automatico annuale: esso si attiva al termine della riallocazione graduale e opera quando si raggiunge la combinazione predefinita. Questo viene effettuato ogni anno e non si attiva poi negli ultimi 9 mesi di durata del contratto;

- Switch volontari: quando si è raggiunta la combinazione predefinita, il contraente può richiedere la modifica del fondo interno assicurativo scelto e trasferire l’importo del fondo interno assicurativo a un altro tra quelli disponibili;

- Opzione cedola: può essere attivata esclusivamente al momento della sottoscrizione del contratto, e consiste nella liquidazione della performance annuale complessiva positiva eventualmente ottenuta, mediante il pagamento di una cedola di importo variabile a ogni ricorrenza annuale, al verificarsi di determinate condizioni che ti invito a leggere dal KID.

Il versamento dei premi

Quando sottoscrivi il prodotto potrai versare un premio unico, compreso tra 40.000 euro e 2.500.000 euro, e potrai poi anche attivare un piano di premi ricorrenti.

Potrai quindi scegliere tra un piano di versamenti di premi ricorrenti mensile (di minimo 200 euro e massimo 1000 euro), oppure annuale (di minimo 2.400 euro e massimo 12.000 euro).

Inoltre, dal giorno dopo la sottoscrizione del contratto, puoi anche effettuare dei versamenti aggiuntivi per un importo pari o superiore a 5.000 euro ciascuno se effettuati in ufficio postale, e di un importo compreso tra 5.000 euro e 15.000 euro se effettuati dall’area riservata.

La durata

Il contratto ha una durata di 15 anni, e non è prevista la sospensione del contratto.

A chi è rivolto il prodotto

Questo prodotto si rivolge a coloro che possiedono una conoscenza e un’esperienza anche limitata dei mercati e degli strumenti finanziari. Coloro che sottoscrivono il prodotto devono avere anche una propensione al rischio medio-bassa, e devono voler cogliere in un orizzonte temporale di lungo termine le opportunità di rendimento di una gestione assicurativa e del fondo interno assicurativo scelto.

Inoltre, per poter sottoscrivere il contratto, il soggetto deve avere un’età anagrafica minima di 18 anni e un’età assicurativa massima di 80 anni. Il contraente coincide con l’assicurato.

Protezione premorienza e malattia grave

Con questo contratto, come ti accennavo all’inizio, hai anche la possibilità di pensare ai tuoi cari e di proteggerli.

Poste Protezione Affetti 360 è l’assicurazione caso morte che tua 15 anni, per destinare ai beneficiari, in caso di premorienza, un capitale assicurato a tua scelta tra 50.000, 100.000 o 150.000 euro.

Potrai inoltre anche scegliere se versare il premio annualmente o mensilmente.

Poste Protezione Mia invece è una polizza gratuita per malattia grave, pensate per proteggere il proprio investimento. Se ti venisse diagnosticata una malattia grave, Poste Assicura garantisce un indennizzo del 25% dei premi vita versati nel prodotto d’investimento assicurativo, non rivalutati e che risultano al momento della prima diagnosi della malattia. Questo indennizzo non potrà essere inferiore a 1.000 euro o superiore a 50.000 euro.

Non sai come investire?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

I costi

Soffermiamoci adesso sull’analisi dei costi, che è una parte molto importante quando si parla di investimenti e di contratti in generale.

I costi infatti sono quelli che impattano sui rendimenti, e che determinano quindi la somma finale del nostra investimento.

Vediamo dal prospetto informativo i costi:

- Spese di emissione: non previste;

- Costi sul premio unico: differenziati e decrescenti dall’1,60% allo 0,80%;

- Costi sui versamenti aggiuntivi: differenziati e decrescenti dall’1,60% allo 0,80%;

- Costo su ciascun premio, se attivato il piano: 1,35%;

- Commissione annua per la gestione separata: 1,40%;

- Commissioni di gestione per il fondo interno assicurativo: 1,60% del valore complessivo netto del fondo;

- Costi per il riscatto: non previsti;

- Costi per le opzioni cedola: non previsti.

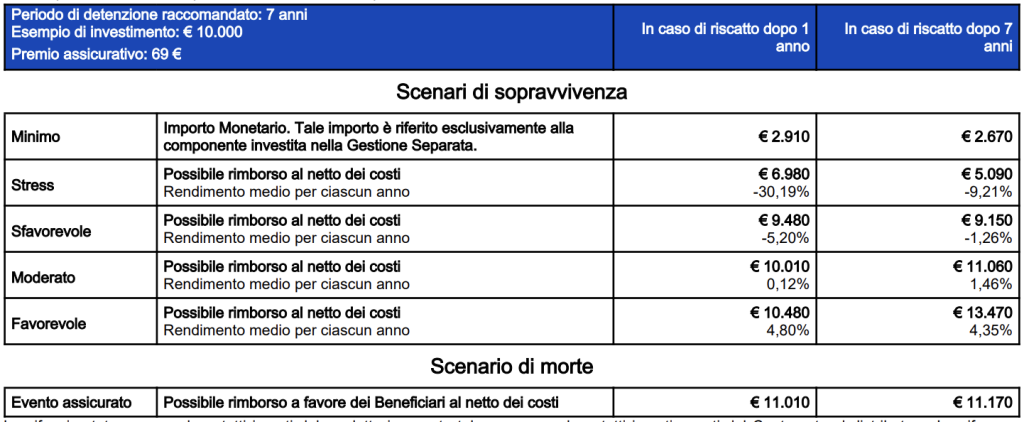

Per completezza d’informazione ti allego qui anche la tabella che ti fa vedere nel dettaglio come impattano i costi sul rendimento annuo del tuo investimento, ipotizzando diversi scenari di performance, nel caso dell’investimento equilibrato (per le altre due combinazioni le cifre variano un poco, quindi ti consiglio di consultare i KID):

Riscatto anticipato

È previsto sia il riscatto totale che parziale, perchè siano passati 30 giorni dalla data di decorrenza.

Il riscatto totale prevede che al contrente venga restituita una somma data da il capitale assicurato della Gestione Separata, rivalutato pro-rata temporis fino al giorno di valorizzazione della settimana successiva a quella in cui Poste Vita ha ricevuto la richiesta di Riscatto, sommata al controvalore delle quote detenute nel fondo interno assicurativo.

Con il riscatto totale inoltre il contratto è inteso finito e non può essere più riattivato.

Il riscatto parziale invece è soggetto a due condizioni:

- Un importo minimo di riscatto di 5.000 euro, che sarà decurtato delle imposte;

- Un importo residuo minimo presente sul contratto di almeno 25.000 euro dopo il riscatto.

Il riscatto parziale non ha costi.

Non è prevista invece la riduzione del contratto.

Revoca e recesso

Puoi revocare il contratto prima che sia avvenuto l’addebito del premio unico, attraverso l’invio di una raccomandata a Poste Vita.

Puoi recedere dal contratto entro 30 giorni dalla conclusione del contratto, sia inviando una raccomandata che presentando richiesta all’ufficio postale.

Non è prevista la risoluzione del contratto.

Trattamento fiscale

Tutte le somme sono soggette all’imposta sostitutiva determinata con un’aliquota del 26%, che viene ridotta per la parte di rendimento riferibile agli investimenti in titoli di Stato al 12,50%.

In seguito al decesso dell’assicurato, il capitale è esente dall’imposta sulle successioni.

Opinioni di Affari Miei

Abbiamo terminato la nostra analisi completa e dettagliata del prodotto, quindi possiamo adesso cercare di capire meglio se si tratta di un investimento proficuo oppure no.

Se hai avuto modo già di leggere altre mie recensioni in passato su prodotti simili, forse saprai già a sommi capi il mio parere.

Parto con un discorso generale, quindi non ti sto parlando di Poste Progetto Valore 360, ma di prodotti simili.

A mio modesto parere essi sono davvero complicati e complessi da capire, in quanto uniscono insieme più cose: cercando di farti investire sui mercati finanziari, però offrendoti una gestione separata più sicura, e cercando allo stesso tempo anche di assicurarti e di offrire un capitale ai tuoi beneficiari designati nella malaugurata ipotesi di un tuo decesso.

Mi sembrano davvero dei prodotti che vogliono dare tutto insieme ma alla fine nel concreto forse non fanno poi bene nessuna di queste cose.

Se ti interessa assicurarti e offrire protezione ai tuoi cari, secondo me una semplice polizza TCM potrebbe rappresentare una soluzione corretta, dal momento che essa è improntata proprio alla protezione tua e dei tuoi cari.

Se invece ti interessa fare un PAC, potresti cominciare a mettere da parte i tuoi soldi e investirli ma utilizzando una forma diversa di investimento: a tal proposito ti invito a leggere questa guida in cui troverai tante informazioni sul piano di accumulo capitale.

Se invece ti interessa il mondo degli investimenti, posso indirizzarti qui, dove troverai davvero tantissime informazioni utili.

Come hai potuto vedere infatti questo prodotto è davvero complesso, e presenta anche dei costi non indifferenti che, devi sapere, andranno a impattare inevitabilmente sui tuoi rendimenti.

Forse hai pensato a questo contesto perché hai paura a investire da solo, e hai quindi fatto il ragionamento secondo il quale il risparmio gestito potesse essere la soluzione migliore per te.

Sicuramente il risparmio gestito, se non hai conoscenze dei mercati finanziari e/o non possiedi abbastanza consapevolezza si rivela come l’alternativa più corretta, anche se il mio consiglio è poi sempre quello di formarsi e studiare.

Proprio a tal proposito ti lascio qui delle risorse per cominciare il tuo percorso di consapevolezza nel mondo degli investimenti:

- Che Investitore Sei? Scopri Subito il Tuo Percorso

- Percorso per Investire: Guida per Neo Lavoratori

- Percorso per Investire: Guida per Giovani Coppie con Figli

- Percorso per Investire: Guida per Mezza Età

- Percorso per Investire: Guida per Over 65

- IMPORTANTE - I Tuoi Investimenti in Banca non ti convincono? Scopri il DOCUMENTO SEGRETO (che la tua banca nasconde) in cui è spiegato tutto!

Buona lettura!

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

0 Commenti