Arca Economia Reale Equity Italia: Recensione e Opinioni sul Fondo Comune di Investimento

Conviene o non conviene partecipare al fondo Arca Economia Reale Equity Italia? Come capire se fa per te?

Il panorama dei fondi comuni di investimento è vastissimo, scegliere quello giusto, fra decine di panieri simili, diventa un’impresa. Del resto non esiste una scorciatoia, bisogna armarsi di santa pazienza e visionare più prodotti.

Le recensioni che pubblico sul mio blog non possono suggerirti dove investire ma, se non altro, possono indicarti cosa cercare all’interno del KIID, il documento con le informazioni chiave.

Questo foglio informativo è il tuo migliore amico, ti permette di fare una prima selezione sulla base delle caratteristiche salienti di ciascun fondo: lo stile di gestione, il profilo di rischio, i costi ecc.

Se non sei pratico non ti preoccupare, ci penserò io ad evidenziare eventuali svantaggi che potrebbero sfuggirti, e ti darò anche alcuni consigli utili, basati sulla mia esperienza personale.

Per capire se Arca Economia Reale Equity Italia è un investimento coerente con il tuo profilo e i tuoi obiettivi, devi continuare a leggere…

In Questo Articolo Si Parla di:

Descrizione del fondo: obiettivi, stile di gestione e portafoglio

I fondi sono classificati e nominati sulla base di categorie comuni, in questo modo gli investitori possono identificare subito la natura del fondo che stanno valutando ed, eventualmente, escluderlo a priori.

Quindi analizziamo il fondo Arca Economia Reale Equity Italia (P), gestito da Arca Fondi SGR. Evidentemente appartiene alla categoria dei fondi azionari con focus sull’economia italiana. La lettera “P” identifica semplicemente la classe di quote destinate agli investitori retail, che sono separate da quelle riservate ai clienti professionali – ma a noi non interessano.

Lo stile di gestione

Lo stile di gestione ti dice in che modo la SGR cura il tuo investimento, e qual è la ragione d’esistere del fondo. Leggendo il KIID apprendiamo che lo stile di gestione è attivo rispetto ad un benchmark di riferimento.

Non sai come investire?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Il Benchmark

Il benchmark è un portafoglio di strumenti finanziari composto da indici, creati da soggetti terzi, che sono rappresentativi di uno specifico mercato. Viene utilizzato dai gestori come parametro di riferimento per la definizione della politica di investimento (asset allocation e livello di rischio).

Ma serve anche a te per valutare l’andamento del fondo di anno in anno, e per capire se le strategie adottate dal gestore sono state efficaci.

Trattandosi di una gestione attiva, la SGR ha stabilito un grado di discrezionalità rispetto al benchmark, e può adottare strategie specifiche con l’obiettivo di fare un extra-rendimento rispetto al mercato – quindi non si limita semplicemente ad accrescere il valore del capitale.

Lo stile di gestione è, come abbiamo visto, attivo con scostamento contenuto dal benchmark così composto:

- 85% FTSE Italia STAR TR;

- 10% FTSE Italia Growth TR;

- 5% ICE BofA Euro Treasury Bill.

Portafoglio di investimento

Il portafoglio azionario è orientato su emittenti italiani a media e piccola capitalizzazione, ma con prospettive di crescita stabili nel tempo. Gli investimenti sono denominati principalmente in euro, senza esposizione al rischio di cambio.

L’area geografica d’investimento è principalmente l’Italia. Il fondo non assume esposizione al rischio di cambio.

In ciascun anno solare, per almeno i due terzi dell’anno stesso, le somme o i valori del fondo sono investiti per almeno il 70% del valore complessivo, direttamente o indirettamente, in strumenti finanziari, anche non negoziati in mercati regolamentati o in sistemi multilaterali di negoziazione, emessi o stipulati con imprese residenti nel territorio dello Stato italiano o in stati membri dell’UE o in stati aderenti all’Accordo sullo Spazio Economico Europeo con stabile organizzazione in Italia.

Di questo 70% almeno il 25% del valore complessivo, corrispondente al 17,5% del portafoglio del fondo, deve essere investito in strumenti finanziari di imprese diverse da quelle inserite nell’indice FTSE MIB di Borsa Italiana o in indici equivalenti di altri mercati regolamentati e per almeno un ulteriore 5%, corrispondente al 3,5% del portafoglio del fondo, in strumenti finanziari di imprese diverse da quelle inserite negli indici FTSE MIB e FTSE Mid Cap della Borsa Italiana o in indici equivalenti di altri mercati regolamentati

Profilo di rischio/rendimento

Sul KIID trovi anche l’Indicatore sintetico di rischio. Esso misura, in modo semplificato, l’esposizione al rischio delle attività del fondo e le opportunità di rendimento direttamente proporzionali.

Arca Economia Reale Equity Italia (P) è classificato alla categoria 4 su una scala dall’1 al 7. Il profilo di rischio/rendimento è quindi medio.

Nello scegliere dovresti chiarire a te stesso se il tuo profilo di rischio corrisponde a quello del fondo. Tieni presente che l’Indicatore è una valutazione semplificata e potrebbe anche cambiare col tempo.

Se non sei in grado di accettare una certa volatilità dei titoli, e neppure le possibili variazioni del livello di rischio che potrebbero essere messe in atto dalla SGR, allora faresti meglio a cambiare tipologia di fondo.

Modalità di sottoscrizione, uscita e utilizzo dei proventi

La partecipazione al fondo si realizza con un investimento minimo di 5.000 euro, quindi sottoscrivendo un tot di quote corrispondenti alla cifra investita. Il prezzo della quota ovviamente non è fisso ma varia continuamente.

Si può sottoscrivere il fondo sia con un versamento unico, aprendo un Piano di investimento di capitale (PIC), sia attraverso versamenti periodici, aprendo un Piano di accumulo del capitale (PAC) (con rate di minimo 500 euro).

L’investimento minimo è piuttosto alto rispetto alla media, può essere un buon motivo per escludere questo fondo e preferirne altri.

Il fondo è ad accumulazione dei proventi, ovvero le cedole non sono distribuite agli investitori ma vengono reinvestite nel fondo stesso.

Come uscire dall’investimento? In qualsiasi momento puoi chiedere il rimborso totale o parziale delle quote possedute; il valore del rimborso dipende dal valore unitario della quota in quel momento.

Tuttavia, la SGR ha facoltà di sospendere momentaneamente il diritto di rimborso (non oltre un mese), nel caso in cui le richieste pervenute raggiungano un ammontare tale da compromettere gli interessi degli altri partecipanti.

I costi

Chiaramente la permanenza nel fondo ha un costo che, se troppo alto rispetto ai profitti, potrebbe a lungo andare mangiarsi i rendimenti e il capitale investito.

In genere la gestione attiva costa di più, perché fare meglio del mercato richiede più lavoro. Prima di investire confronta questo fondo con altri portafogli simili e scegli quello che, a parità di rischi, ti fa spendere di meno.

Ma vediamo quali sono le spese applicare da Arca SGR:

- Spesa di sottoscrizione pari al 4,00% del capitale versato;

- Spese di rimborso non previste;

- Spesa di gestione annua prelevata dal patrimonio del fondo, pari al 2,07%;

- Commissione di performance annua applicata solo se il rendimento del fondo è positivo e supera quello totalizzato dal benchmark, corrisponde al 20% della differenza tra i due rendimenti.

Ma vediamo quante volte il gestore è riuscito a fare meglio del parametro di riferimento…

Performance passate

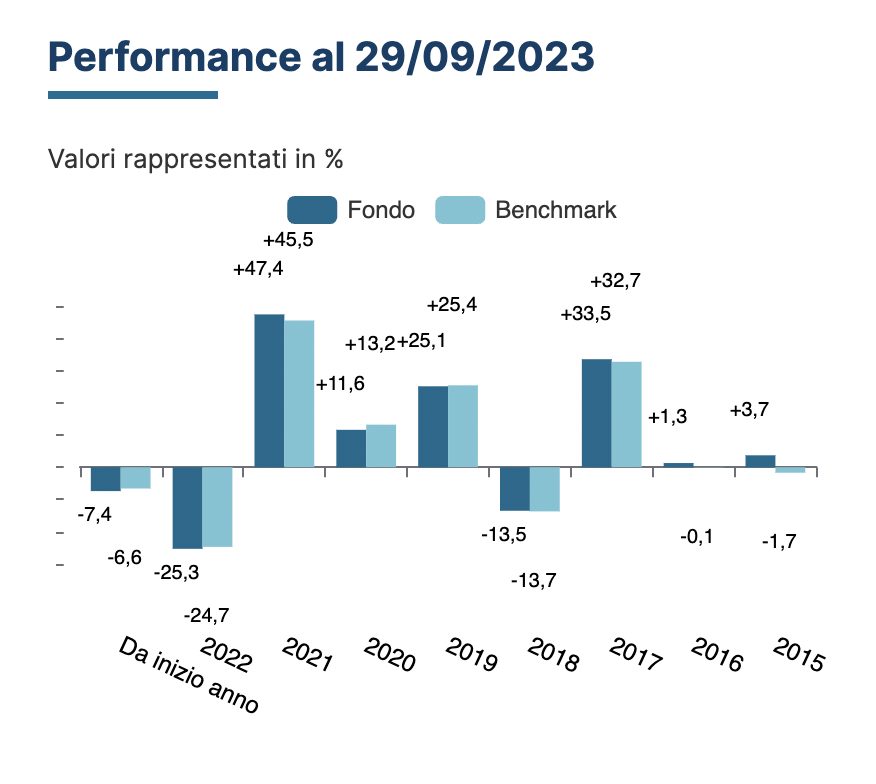

Premetto che i grafici che illustrano le performance passate dei fondi non sono indicativi dei risultati futuri. I dati vanno presi con le pinze, anche perché la politica del gestore e il benchmark potrebbero essere cambiati nel corso del tempo.

I dati di rendimento non includono poi tutti i costi e le tasse a carico dell’investitore.

Il fondo Arca Economia Reale Equity Italia è attivo solo dal 2015, quindi non abbiamo un arco temporale sufficiente per poter fare delle considerazioni utili alla nostra analisi.

Gli anni significativi sono il 2017, 2018 e 2019; ci mostrano come il gestore sia riuscito a ottenere buoni risultati allineandosi perfettamente con il benchmark. In 2 casi ha realizzato anche rendimenti leggermente migliori. Il 2018 è stato un anno negativo per tutti, quindi non fa testo.

Nel 2020 ha leggermente sottoperformato il benchmark, mentre nel 2021è tornato in positivo rispetto al benchmark. Al momento invece il fondo sta facendo leggermente peggio del benchmark.

I costi sono comunque alti, soprattutto la spesa di sottoscrizione, e ricorda che la SGR si mangia una fetta delle performance realizzate. Alla fine devi valutare l’impatto che avranno gli oneri sul rendimento.

Non sai come investire?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Opinioni finali di Affari Miei su Arca Economia Reale Equity Italia

Come promesso, chiudo la recensione con le mie riflessioni e i miei consigli. La prima cosa che ti suggerisco è: pensaci bene prima di sottoscrivere la partecipazione al fondo. Rifletti sulle caratteristiche che abbiamo analizzato: obiettivi, durata, rischi ecc.

Questo paniere è stato costruito per gli investitori che ricercano la rivalutazione del capitale nel lungo termine, e che sono interessati al segmento del mercato azionario italiano.

Se tu non corrispondi a questo target allora hai già risposto al dilemma: “Investire o non investire?”.

Se propendi per il “sì”, ti do un altro consiglio: hai davanti un fondo azionario, assicurati che la tua sopportazione del rischio sia adeguata, e non pensare di versare tutto il tuo capitale in un paniere di azioni esclusive delle PMI italiane.

Senza una buona diversificazione geografica e settoriale ti esponi a rischi ancora maggiori.

Poi prendi questo fondo e confrontalo con il KIID di un altro portafoglio simile, scegli quello che ti costa meno e i cui risultati nel tempo sono stati più costanti.

Ovviamente il mio discorso è generale sui fondi comuni di questo tipo, e non fa riferimento soltanto a questo fondo in particolare. Se sei interessato a un investimento simili dovresti infatti riflettere bene prima di prendere qualsiasi decisione.

La scelta del fondo viene dopo la strategia

Io sono generalmente contrario ai fondi comuni di investimento a gestione attiva, e nell’articolo che allego qui sotto ti spiego perché in questo articolo sulle cose da sapere prima di investire nei Fondi Comuni.

Potendo scegliere, preferisco utilizzare altri strumenti e adottare strategie diversificate. Nell’ottica di far crescere il capitale in modo costante, spendendo il meno possibile in commissioni e limitando al minimo i rischi.

Il consiglio finale che posso darti è di definire per prima cosa i tuoi obiettivi e la tua strategia, in seguito potrai preoccuparti di costruire il portafoglio e di scegliere gli strumenti.

Un investimento privo di pianificazione difficilmente potrà essere vincente. Iniziando a informarti e a studiare otterrai dei vantaggi importanti. Anzitutto sarai più autonomo nelle tue scelte e non ti farai fregare da chi vuole venderti soluzioni preconfezionate.

Se stai muovendo i primi passi nel mondo degli investimenti, indipendentemente dalla tua età e dalla situazione personale, puoi appoggiarti ai percorsi guidati di Affari Miei, che sono pensati per tutte le situazioni:

- Che Investitore Sei? Scopri Subito il Tuo Percorso

- Percorso per Investire: Guida per Neo Lavoratori

- Percorso per Investire: Guida per Giovani Coppie con Figli

- Percorso per Investire: Guida per Mezza Età

- Percorso per Investire: Guida per Over 65

- IMPORTANTE - I Tuoi Investimenti in Banca non ti convincono? Scopri il DOCUMENTO SEGRETO (che la tua banca nasconde) in cui è spiegato tutto!

Spero che darai un’occhiata a questi contenuti e soprattutto spero che ti siano di aiuto; ora io ti saluto e ti auguro un buon proseguimento!

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

0 Commenti