CPR Invest Global Disruptive Opportunities: Caratteristiche, Rischi, Costi e Scenari di Performance – Recensione

CPR Invest Global Disruptive Opportunities (ISIN: LU2090777959) è un fondo comune d’investimento distribuito da CPR Asset Management.

Probabilmente se ti stai interessando di investimenti o se hai sentito qualcuno parlare di investimenti ti starai interessando ai fondi comuni perchè, spesso, sono gli strumenti che vengono proposti maggiormente soprattutto dalle banche e da tutto il mondo relativo al risparmio gestito, quali società di gestione e simili.

Oggi cercheremo di analizzare il KID del fondo e così scopriremo tutte le sue caratteristiche, i suoi costi, i vantaggi e gli svantaggi e al termine dell’articolo troverai anche le mie opinioni a riguardo, così che potrai capire se possa essere un investimento interessante o conveniente per te e per la tua strategia.

Cominciamo!

In Questo Articolo Si Parla di:

Due parole su CPR Asset Management

CPR AM è una società di asset management in rapida crescita; è affiliata indipendente e interamente controllata da Amundi, e pone le persone al centro del suo sviluppo. Amundi offre la sicurezza dell’appartenenza al più grande gestore patrimoniale d’Europa.

CPR AM si pone come società per progettare soluzioni d’investimento innovative, consigliare clienti e partner con trasparenza e reattività e fornire dei rendimenti superiori adeguati al rischio nel lungo periodo.

La società gestisce tutti i segmenti di clientela, da quelli istituzionali, alle imprese, al private banking alla gestione di fondi e alla gestione patrimoniale.

Un occhio di riguardo CPR lo ha per l’investimento responsabile: seleziona i suoi investimenti secondo una specifica metodologia proprietaria, tenendo conto dei fattori di rischio ESG in tutte le sue consulenze di gestione.

La società in questione ha anche sviluppato una gamma di impact investing, perchè i suoi investimenti possano promuovere esternalità positive sia sull’ambiente che sulla società.

CPR AM può contare su più di 30 anni di esperienza, su 64 miliardi di euro di attivi in gestione e su più di 100 collaboratori, 1/3 dei quali impegnati nella gestione.

L’obiettivo della società è quello di proporre delle soluzioni d’investimento che siano finalizzate a generare dei risultati sostenibili nel tempo.

Se vuoi approfondire l’offerta di CPR AM puoi leggere qui.

Disruptive: cosa intendiamo

Questo fondo di investimento ha come focus la disruption, ovvero le aziende che stravolgono l’ordine stabilito trasformando un mercato esistente oppure creandone direttamente uno nuovo.

Cosa intendiamo in termini semplici con “disruptive”?

Quando parliamo di innovazioni disruptive, ci riferiamo a cambiamenti radicali che interrompono il normale svolgimento del business in un determinato settore. Questi cambiamenti non sono solo incrementali, ma trasformano completamente il modo in cui le aziende operano, spingendo i confini dell’usuale.

In passato, la disruption ha rappresentato un fenomeno intangibile, una tendenza sfuggente in cui i cambiamenti avvenivano nell’arco di cento o centocinquant’anni e non erano quindi percepiti dalla stessa generazione.

Se torniamo indietro nel tempo possiamo nominare alcuni esempi di innovazioni disruptive:

- Stampa

- Aratro

- Lampadina

- Aereo

- Televisione e altri moltissime esempi.

Se invece vogliamo tornare al recente, possiamo senza dubbio menzionare internet, la robotica, la guida autonoma, la stampa 3d: tutte innovazioni che stanno proliferando a una velocità impressionante e che hanno cambiato e stanno cambiando il nostro modo di vivere, consumare e lavorare.

L’intelligenza artificiale in ultimo è un esempio chiaro e lampante: possiamo quindi dire che gran parte dell’innovazione disruptive è guidata dalla tecnologia, anche se non è del tutto così.

Per esempio anche settori come l’educazione, la sanità e l’energia stanno sperimentando onde di innovazione disruptive. Ad esempio, l’educazione online ha alterato il modo in cui le persone acquisiscono conoscenze, mentre la telemedicina sta trasformando la fornitura di cure mediche.

Proprio perchè la disruptive si manifesta in tutti i settori di attività, l’universo di investimento di CPR si base su un approccio multisettoriale, con l’obiettivo di cogliere tutte le opportunità offerte dal mercato.

Caratteristiche del fondo CPR Invest Global Disruptive Opportunities

Invest Global Disruptive Opportunities è un comparto autorizzato in Lussemburgo il cui obiettivo di investimento è quello di sovraperformare i mercati azionari globali nel lungo periodo, almeno 5 anni, investendo in azioni di società che adottano modelli d’impresa dirompenti oppure che ne traggono beneficio in maniera totale o parziale.

Il fondo è a gestione attiva e ha un approccio best-in-class, che non esclude nessun settore di attività in linea di principio. Infatti vengono rappresentati tutti i settori economici, e di fatto il comparto potrebbe anche essere esposto ad alcuni settori controversi.

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Non sai come investire?

In cosa investe il fondo

Il fondo è stato quotato a dicembre 2019, quindi si tratta di un fondo comunque abbastanza recente.

Il comparto investe almeno il 75% del suo patrimonio in azioni e titoli equivalenti ad azioni di qualsiasi paese, senza vincoli di capitalizzazione.

Di questo 75% può investire in azioni A cinesi tramite Stock Connect, per un massimo del 25% del patrimonio.

L’esposizione azionaria del comparto sarà compresa tra il 75% e il 120% del suo patrimonio.

Il fondo inoltre promuove le caratteristiche ESG.

Tra le società che figurano nel paniere del fondo abbiamo Microsoft, Nvidia, Mastercard e Palo Alto Networks.

Il benchmark

Ora vediamo come si comporta il fondo: esso viene gestito in maniera attiva, e può utilizzare a posteriori un parametro di riferimento come indicatore per la valutazione dei risultati generati dal comparto.

Questo significa che non vi è un benchmark di riferimento, ma che il fondo si presenta in maniera flessibile da questo punto di vista.

Politica di distribuzione dei proventi

I proventi per questo fondo non vengono distribuiti agli investitori ma sono invece reinvestiti nel fondo stesso, con la possibilità di sfruttare il potere dell’interesse composto.

Profilo di rischio

Il profilo di rischio è di 5 su 7.

Questo indica un rischio abbastanza alto per gli investitori: non esiste un rendimento minimo garantito e il prodotto non comprende alcune protezione dalla performance futura del mercato. Questo significa che potresti perdere tutto o parte del tuo investimento.

A fronte di questo profilo di rischio, CPR suggerisce di mantenere il fondo in portafoglio per almeno 5 anni. Le quote sono libere di oscillare in base alle fluttuazioni del mercato, senza rimborso minimo garantito.

A chi si rivolge il prodotto

Questo prodotto è destinato a investitori con una conoscenza di base e un’esperienza limitata o nulla d’investimento in fondi che mirano ad aumentare il valore del proprio investimento nel corso del periodo di detenzione raccomandato e disposti ad assumere un livello elevato di rischio sul capitale investo.

Le commissioni di CPR Invest Global Disruptive Opportunities

I costi sono una parte molto importante, che va considerata nel dettaglio in quanto sono quelli che impattano sul rendimento e di conseguenza possono rendere il tuo investimento più basso o comunque con un risultato minore di quello che potrebbe essere se non ci fossero delle commissioni così pesanti.

Prima di analizzare nel dettaglio le commisisoni, nel caso in cui non ti fosse chiaro tutto questo, ti consiglio di scaricare il nostro report gratuito in cui spieghiamo come i costi impattano in maniera preponderante sul tuo investimento.

I costi di ingresso sono quelli che vengono pagati nel momento in cui decidi di sottoscrivere il fondo: essi ammontano al 2% dell’importo investito.

I costi di uscita invece vengono pagati nel momento in cui decidessi di disinvestire: in questo caso non viene addebitata alcuna commissione, ovvero se una persona vuole vendere il prodotto può farlo senza dover pagare alcuna penale.

Le commissioni di gestione invece sono quelle da considerare maggiormente: esse infatti vanno sostenute ogni anno, e ammontano al 2,76% del valore dell’investimento all’anno.

I costi di transazione sono dello 0,34% del valore dell’investimento all’anno. Questa è una stima dei costi sostenuti per l’acquisto e la vendita degli investimenti sottostanti per il prodotto.

Rendimenti storici

Di seguito ti riporto un grafico con l’andamento storico di CPR Invest Global Disruptive Opportunities.

Come sempre, ricordiamo che i rendimenti passati non possono essere considerati un’indicazione dei rendimenti futuri ma servono soltanto per avere un metro di paragone e per non andare proprio al buio nella nostra scelta.

Questo grafico prende i dati del 2020: vediamo che il fondo ha avuto una crescita fino all’inizio del 2021 circa, e poi ha cominciato a perdere un po’, salvo poi ritornare in alto e poi scendere a picco nel 2022 (anno difficile per molti mercati).

Attualmente il fondo è in positivo di circa il 12%.

Scenari di performance

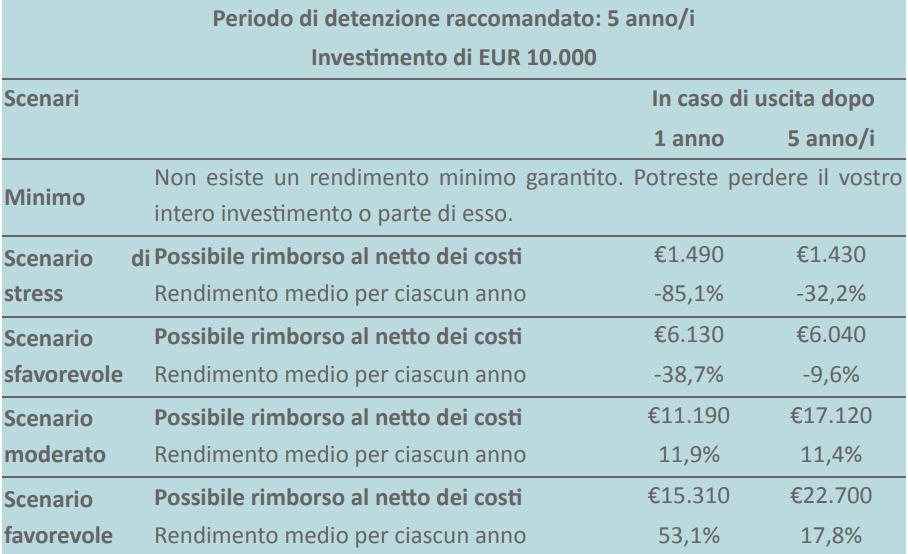

CPR nel KID comprende anche gli scenari di performance, che vanno considerati e che ci mostrano come potrebbe andare il nostro investimento nel corso del tempo a seconda del verificarsi di determinati eventi sul mercato.

Le performance previste sono calcolate in base a un modello matematico che si basa sull’andamento passato degli strumenti presenti nel fondo. Gli scenari di performance vengono indicati sia in caso di uscita dopo un anno, sia in caso di uscita dopo il periodo consigliato di 5 anni.

|

Scenario |

Uscita dopo 1 anno |

Uscita dopo 5 anni |

|

Stress |

-85,10% |

-32,20% |

|

Sfavorevole |

-38,70% |

-9,60% |

|

Moderato |

11,9’% |

11,40% |

|

Favorevole |

53,1’% |

17,80% |

Importante ricordare che il possibile rimborso dipenderà dall’andamento futuro dei mercati, che è incerto e che non potrà essere previsto con esattezza.

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Non sai come investire?

Opinioni di Affari Miei su CPR Invest Global Disruptive Opportunities

Abbiamo terminato la nostra analisi, quindi adesso cerchiamo di tirare le fila del discorso e di capire insieme se inserire questo fondo nel tuo portafoglio possa rivelarsi una scelta corretta oppure no.

Comincio con il dire che non ti conosco e non sapendo né la tua situazione personale e nemmeno la tua situazione finanziaria non posso darti alcuna certezza e nemmeno posso dirti di acquistare oppure di non acquistare questo fondo di CPR.

Quello che ti sto per fare è un discorso generale che si basa sulla mia esperienza e su ciò che ho imparato negli anni sui fondi comuni.

Su Affari Miei non abbiamo mai mostrato grande entusiasmo per questi strumenti, e questo non riguarda solo le caratteristiche specifiche del fondo in questione.

La nostra posizione critica si basa sulla loro elevata onerosità, sul marcato conflitto d’interesse tra chi li propone e il cliente, nonché sulla tendenza a ottenere performance inferiori all’indice che teoricamente dovrebbero superare.

Se non hai familiarità con questi aspetti, soprattutto con quello relativo ai costi, ti consiglio di dare un’occhiata al nostro report gratuito, dove analizziamo le criticità di tali prodotti e il loro effettivo impatto sul tuo portafoglio. La lettura potrebbe tradursi in un risparmio significativo, potenzialmente di migliaia di euro entro il prossimo anno.

Personalmente preferisco sempre orientarmi verso gli ETF quando si tratta di fondi: grazie ai loro costi notevolmente inferiori e alla possibilità di acquisto senza conflitti d’interesse risultano essere uno strumento molto interessante.

Quotati in Borsa e a gestione passiva, gli ETF non mirano a superare un indice, ma a replicarlo. Ciò implica commissioni più contenute e, nella maggior parte dei casi, performance migliori.

Per quanto riguarda CPR Global Disruptive Opportunities, è una scelta adatta a coloro che desiderano esporre una percentuale significativa del loro capitale alle azioni e che stanno cercando di investire in un trend che ha preso sempre più piede negli ultimi tempi e che si rivela essere senza dubbio interessante.

Affidarti a un gestore potrebbe essere per te la soluzioni migliore, tuttavia, se cerchi garanzie più robuste sulla gestione dei tuoi soldi e vuoi mantenere il controllo sulle scelte d’investimento, questo fondo potrebbe non essere la scelta migliore.

Prima di prendere decisioni finanziarie, è fondamentale valutare le proprie competenze. Il fatto che tu stia cercando informazioni dimostra un approccio consapevole, e mi complimento con te per la tua decisione di informarti.

Se desideri approfondire ulteriormente sulle criticità dei fondi comuni d’investimento, ti invito a leggere il nostro report gratuito.

Se invece sei interessato a conoscere meglio il nostro approccio puoi iniziare da qui.

Prima di salutarti ti lascio anche qualche guida che puoi leggere per ampliare la tua conoscenza:

- Che Investitore Sei? Scopri Subito il Tuo Percorso

- Percorso per Investire: Guida per Neo Lavoratori

- Percorso per Investire: Guida per Giovani Coppie con Figli

- Percorso per Investire: Guida per Mezza Età

- Percorso per Investire: Guida per Over 65

- IMPORTANTE - I Tuoi Investimenti in Banca non ti convincono? Scopri il DOCUMENTO SEGRETO (che la tua banca nasconde) in cui è spiegato tutto!

A presto e buoni investimenti!

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

0 Commenti