Fideuram Vita Sintonia, la Polizza Multiramo di Fideuram: Conviene?

Stai cercando delle informazioni sulla polizza Vita Sintonia proposta da Fideuram?

Hai sentito parlare di questo prodotto oppure il tuo consulente ti ha proposto questa polizza, e adesso vuoi saperne di più e ti interessa anche capire se potrebbe essere un investimento adatto a te.

Sia in una situazione che nell’altra ti trovi nel posto giusto perchè oggi analizzeremo insieme le caratteristiche di questo prodotto e delle polizze multiramo in generale, così che tu possa avere un quadro completo.

Vedremo infatti i costi, i vantaggi e gli svantaggi di Vita Sintonia e al termine dell’articolo potrai anche confrontarti con le mie opinioni, così da comprendere al meglio tutto di questo prodotto.

Cominciamo!

In Questo Articolo Si Parla di:

Due parole su Fideuram Vita

Si tratta di una compagnia leader in Italia nel settore delle polizze vita. Nata nel 2010 può contare su 5.500 private banker, sia di Fideuram che di Sanpaolo Invest Sim che di Intesa Sanpaolo Private Banking.

Fideuram Vita infatti appartiene per l’80,01% a Intesa Sanpaolo S.p.A e per il 19,99% a Fideuram – Intesa Sanpaolo Private Banking.

Essa offre al mercato dei prodotti assicurativi e previdenziali che contribuisce a realizzare nel tempo i progetti di vita dei clienti.

Inoltre ha sottoscritto i Principles for Sustainable Insurance (PSI) e considera di fondamentale importanza l’integrazione dei fattori ESG (ovvero “Environmental, Social and Governance factors”) nel proprio processo di investimento, perchè ritiene che questi elementi possano favorire uno sviluppo economico e sociale sostenibile, e contribuire in modo positivo ai risultati finanziari dei portafoglio dei clienti.

Cosa sono le polizze multiramo?

Come abbiamo appena visto, non vi è alcun motivo di dubitare della serietà e dell’affidabilità dell’istituto che propone la polizza, ma possiamo dire lo stesso del contratto in sé?

Cominciamo prima vedendo nel dettaglio cos’è una polizza multiramo.

Esse combinano insieme due tipologie di polizza, ovvero le Ramo I e le Ramo III.

Le polizze Ramo I sono famose per la Gestione Separata e per la garanzia sul capitale investito: questa parte garantisce solidità e affidabilità, e quindi serve a mitigare il rischio.

Le polizze Ramo III invece legano le loro performance alle oscillazioni dei mercati finanziari e permettono rendimenti superiori, che sono però variabili e incerti, dal momento che investono sia in fondi interni che esterni e che quindi possiedono un livello di rischio differente.

Queste polizze appartengono al mondo del risparmio gestito: proprio per questo motivo dovrai mettere una notevole attenzione per comprendere al meglio tutti gli strumenti in cui investe la polizza, per non rischiare di ritrovarti un investimento di cui non hai capito granché.

Non sai come investire?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Caratteristiche del prodotto

Vita Sintonia è una polizza multiramo a premio unico e a vita intera, con la possibilità di versamenti aggiuntivi e con prestazioni che vengono collegate in parte al rendimento di una gestione separata e in parte al valore delle quote di fondi, che sono interni ed esterni.

Il prodotto permette di conservare il capitale investito nella componente rivalutabile sulle prestazioni previste dal contratto.

I fondi interni sono gestiti direttamente dalla Compagnia, mentre i fondi esterni sono gestiti dai migliori partners internazionali e permettono di ottenere la protezione di una quota del tuo capitale investito attraverso un’innovativa strategia di protezione individuale.

Dettagli dell’investimento

Vediamo adesso nel dettaglio in cosa investe questa polizza, per darti una visione complessiva.

Vita Sintonia consente di investire il tuo capitale in due diverse linee di investimento, che sono praticamente due alternative diverse tra cui puoi scegliere.

Ora le analizziamo nel dettaglio:

- Linea Protetta: “linea protezione 85”: è data da due componenti, che sono la componente rivalutabile, costituita dalla Gestione Separata Fondo FV Vivadue nella misura fissa del 25% del valore del contratto e dalla componente unit linked che è costituita da percorsi di investimento obbligatori che comprendono Fondi esterni della “Selection Fideuram” e Fondi esterni della “Selection Partners” nella misura fissa del 75% del contratto. La soglia minima di investimento nei Fondi esterni della “Selection Fideuram” all’interno di ciascun Percorso di investimento è pari al 30%, mentre l’obiettivo di questa scelta di investimento è quello di proteggere in ogni momento l’85% del valore del contratto alla data di attivazione della linea;

- Linea Non Protetta: “linea selezione”: essa è invece data dalla componente rivalutabile che è costituta dalla Gestione Separata Fondo FV Vivadue nella misura fissa del 25% del valore del contratto, e dalla componente unit linked che è costituita da fondi esterni della “Selection Fideuram” e Fondi esterni della “Selection Partners” nella misura fissa del 75% del valore del contratto. La soglia minima di investimento nella “Componente Core”, definita come la somma dei Fondi interni della famiglia CORE e dei Fondi esterni “Selection Fideuram”, dovrà risultare non inferiore al 20%.

Quali sono le prestazioni?

Il contratto prevede una prestazione principale.

In caso di decesso dell’assicurato la compagnia corrisponde ai beneficiari designati il capitale maturato, che sarà pari alla somma del capitale assicurato rivalutato con i rendimenti della gestione separata e dei controvalori delle quote detenute nei fondi interni e nei fondi esterni associati al contratto.

È bene ricordare che il controvalore delle quote verrà aumentato di un’aliquota variabile tra il 0,1% e il 2,5% in funzione dell’età dell’assicurato alla data del decesso, secondo questi valori:

- Età dell’assicurato inferiore a 50 anni: 2,5%;

- Età dell’assicurato tra 50 anni e 59 anni: 1,5%;

- Età dell’assicurato tra 60 anni e 69 anni: 1%;

- Età dell’assicurato tra 70 anni e 79 anni: 0,5%;

- Età dell’assicurato superiore a 79 anni.

Opzioni contrattuali

Quella che abbiamo appena visto era la prestazione principale, ma ci sono alcune opzioni contrattuali:

- Protezione del capitale: la “linea protezione 85” ha come obiettivo la protezione dell’85% del valore del contratto. Le quote investite quindi vengono trasferite in due fondi monetari, che appartengono alla componente unit linked con l’obiettivo di proteggere l’investimento effettuato;

- Ribilanciamento automatico: la componente unit linked della linea selezione prevede un ribilanciamento semestrale per riportare l’investimento minimo nei fondi interni ed esterni della Selection Fideuram al 20% del valore della componente unit linked. Il ribilanciamento comporta lo switch tra fondi interni e fondi esterni;

- Decumulo finanziario: questa opzione prevede il pagamento di una prestazione ricorrente (cedola) per 10 anni, di un importo predefinito che avviene attraverso il disinvestimento di parte del capitale della gestione separata e di parte delle quote della componente unit linked associate al contratto. L’importo della cedola è scelto dal contraente, ed è pari a un’aliquota variabile tra 1% e 8% del cumulo dei versamenti netti effettuati sul contratto;

- Conversione in rendita: dopo un anno dalla dati di decorrenza del contratto puoi richiedere la conversione del valore del contratto in una rendita vitalizia posticipata, pagabile fino a quando l’assicurato è in vita. Un’alternativa prevede che il contraente chieda una rendita vitalizia posticipata reversibile a favore di un soggetto reversionario che prevede il pagamento della rendita fino a quando l’assicurato è in vita e, dopo il suo decesso, del 50%, o del 75% o del 100% della rendita da corrispondere fino a quando il soggetto reversionario è in vita;

- Riallocazione volontaria: se il contraente ha scelto la linea selezione, può richiedere la modifica dell’allocazione di quanto maturato sulla componente unit linked, specificando le soluzioni di investimento dove riallocare il contratto, sempre rispettando i vincoli previsti dalla linea;

- Riallocazione guidata: se il contraente ha scelto la linea selezione può richiedere questa opzione, con la quale indicare il portafoglio modello di proprio interesse tra quelli messi a disposizione dall’impresa. In questo caso quindi la quota parte dei versamenti effettuati destinata alla componente unit linked verrà ripartita secondo la composizione del portafoglio modello prescelto, che sono caratterizzata da una volatilità annua ex-ante compresa tra il 9% e il 30%;

- Switch selettivo: se hai scelto la linea selezione potrai variare la scelta dei fondi, interni e/o esterni della componente unit linked attraverso un’operazione di switch selettivo totale o parziale, sempre rispettando i vincoli allocativi che sono previsti dal contratto;

- Reset della protezione: con questa opzione potrai ridefinire il livello di floor, indicando il nuovo importo da proteggere nel caso in cui tu abbia scelto la linea protezione 85;

- Cambio della linea di investimento e del percorso di investimento: in ogni momento della vita contrattuale potrai richiedere il cambio della linea di investimento presente sul contratto nel rispetto dei vincoli allocativi previsti dalla linea.

Il versamento dei premi

Il contratto prevede il versamento di un premio unico alla sottoscrizione, che abbia un importo non inferiore a 50.000 euro e non superiore a 2.000.000 di euro.

È inoltre prevista la possibilità di effettuare il versamento di premi unici aggiuntivi, che abbiano un importo minimo di 10.000 euro, e lo potrai fare in qualsiasi momento successivo alla data di conclusione del contratto.

Durata

Il contratto è a vita intera, quindi la sua durata coincide con la vita dell’assicurato.

Non è prevista la sospensione del contratto.

A chi è rivolta questa polizza

Si tratta di un prodotto pensato per chi sta cercando un rendimento e nello stesso tempo ha come obiettivo quello di conservare una parte del capitale investito, oppure per chi vuole investire nei mercati finanziare con la possibilità di adattare nel tempo l’investimento alla propria propensione al rischio e aspettative di rendimento.

La polizza è per chi abbia almeno un livello di conoscenza e di esperienza finanziaria basso o superiore, con un orizzonte temporale di investimento di medio periodo.

I costi

Analizziamo ora una delle parti più importanti delle polizze e dei contratti di investimento in generale, ovvero quella dei costi.

I costi impattano sui tuoi rendimenti e di conseguenza sul tuo investimento, quindi si tratta di una parte molto importante da considerare nel dettaglio.

Ovviamente ti invito a leggere prima di tutto il KID per avere una panoramica più approfondita.

Dovrai sostenere dei costi di ingresso che possono andare da 0 a 1,50%, mentre non sono previsti costi per il riscatto totale. Il riscatto parziale invece costa 20 euro.

Per quanto concerne le commissione di gestione sui fondi interni ed esterni della linea non protetta, esse sono pari al 2% annuo, mentre le commissioni di gestione sui fondi interni ed esterni della linea protetta ammontano al 2,50% annuo.

La commissione sulla gestione separata invece è pari all1,40% annuo.

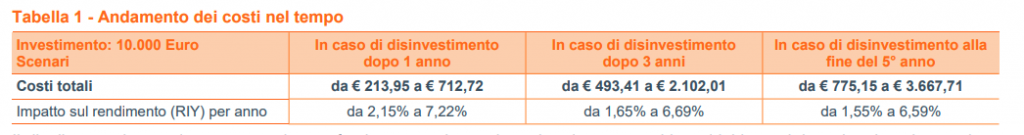

Ti allego anche l’andamento dei costi nel tempo, di modo che potrai avere un’ulteriore panoramica.

Revoca e recesso

Poi revocare la proposta di assicurazione prima della conclusione del contratto, inoltrando una raccomandata.

Il recesso invece può essere esercitato entro 30 giorni dal momento in cui hai ricevuto conferma della conclusione del contratto, sempre tramite lettera raccomandata.

Non sai come investire?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Risoluzione

La risoluzione del contratto non è prevista.

Riscatto e riduzione

Puoi richiedere di riscattare totalmente o parzialmente il contratto, a patto che sia trascorso almeno un anno dalla decorrenza del contratto e che l’assicurato sia in vita.

Il riscatto totale risolve il contratto, e l’importo liquidabile in questo caso è pari alla somma dei controvalori delle quote associate al contratto, al netto dell’eventuale pro-quota della commissione di gestione e del costo caso morte.

Il riscatto parziale invece prevede due modalità, o in tendenza, ovvero con l’importo che viene disinvestito da tutte le soluzioni di investimento associate al contratto, o per importo, ovvero con il contraente che indica le soluzioni di investimento da dove disinvestire l’importo nel rispetto dei vincoli allocativi sopra indicati.

Per richiedere il riscatto parziale occorre rispettare i seguenti vincoli, ovvero richiedere un importo minimo di 5.000 euro e che ci sia un valore complessivo residuo sul contratto non inferiore a 10.000 euro.

Regime fiscale

I premi versati sul contratto non sono deducibili dal reddito imponibile, e non beneficiano di alcuna detrazione di imposta ai fini IRPEF.

Le somme pagate dall’impresa in caso di decesso dell’assicurato invece sono soggette a un’imposta sostitutiva delle imposte sui redditi nella misura del 26%.

La tassazione viene ridotta al 12,50% se sono presenti titoli pubblici equivalenti, o obbligazioni emesse dai Paesi che consentono uno scambio adeguato di informazioni.

Opinioni di Affari Miei su Fideuram Vita Sintonia

Abbiamo terminato la nostra analisi della polizza, quindi ora posso fornirti le mie opinioni a riguardo.

Forse ti è capitato di leggere già altri contenuti simili, nei quali analizzavo una polizza simile o degli strumenti di investimento del risparmio gestito che si avvicinavano a questo.

Partiamo dal presupposto che se stai cercando una risposta netta, non posso dartela, perchè non posso dirti con certezza se questo prodotto possa essere oppure no adatto a te.

Posso dirti però che personalmente non amo troppo questo tipo di prodotti, dal momento che si tratta di prodotti davvero difficili da comprendere.

Sono infatti dei prodotti ibridi, che combinano al loro interno investimenti diversi, con profilo di rischio differenti e diversificati.

Altra cosa che ti invito a considerare con attenzione: i costi.

Come hai potuto vedere, la polizza presenta davvero dei costi di gestione elevati, che senza dubbio vanno a impattare sui rendimenti finali. Questa polizza nello specifico infatti presenta davvero dei costi notevoli, sia di gestione che di caricamento sui premi.

Se stai cercando un prodotto che possa servirti per proteggerti, allora potresti puntare su una polizza caso morte, che protegge e assicura, e quindi che svolge il compito di un’assicurazione.

Se invece ti interessa un investimento nel vero senso della parola, non credo che questo prodotto possa esseri di aiuto, dal momento che essendo un prodotto ibrido ritengo che potrà soltanto confonderti le idee.

Se vuoi investire potresti cominciare da un percorso di investimento consapevole e, soprattutto, se vuoi conoscere la mia opinione, potresti puntare sugli ETF, che sono strumenti a gestione passiva che replicano un indice e che presentano dei costi di gestione davvero molto contenuti.

Qui trovi delle informazioni approfondite sugli ETF.

Prima di congedarci ci tengo molto a lasciarti queste risorse che potrebbero esserti utili nel cominciare il tuo percorso di investimento:

- Che Investitore Sei? Scopri Subito il Tuo Percorso

- Percorso per Investire: Guida per Neo Lavoratori

- Percorso per Investire: Guida per Giovani Coppie con Figli

- Percorso per Investire: Guida per Mezza Età

- Percorso per Investire: Guida per Over 65

- IMPORTANTE - I Tuoi Investimenti in Banca non ti convincono? Scopri il DOCUMENTO SEGRETO (che la tua banca nasconde) in cui è spiegato tutto!

Buona lettura!

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

0 Commenti