Fondo AcomeA Europa: Strategia, Costi, Rischi e Rendimenti

Prima di investire in un fondo, che sia AcomeA Europa o un altro, è fondamentale comprendere qual è la politica di investimento, lo stile di gestione e il livello di rischio.

Prima di investire in un fondo, che sia AcomeA Europa o un altro, è fondamentale comprendere qual è la politica di investimento, lo stile di gestione e il livello di rischio.

Grazie al prospetto dei costi, e ai dati relativi alle performance realizzate, un risparmiatore che vuole aderire ha modo di giudicare la convenienza del prodotto, anche rispetto alla moltitudine di strumenti disponibili sul mercato.

Tutte le informazioni sono reperibili all’interno dei documenti che la SGR è obbligata, per legge, a pubblicare sulla sua pagina web: il KIID, il Regolamento e il Prospetto. Ma in mancanza di conoscenze di base, utili per la corretta comprensione delle informazioni, è bene avvalersi anche di recensioni online come questa.

All’interno dell’articolo ho sviluppato tutti i punti chiave, portando alla luce vantaggi e svantaggi dell’investimento che potrebbero sfuggirti. Nell’ultimo paragrafo ti aiuto anche a capire quando puoi permetterti di sottoscrivere questo fondo, e quando, invece, sarebbe meglio per te cambiare idea.

Prosegui con la lettura…

In Questo Articolo Si Parla di:

Caratteristiche del fondo

Chi gestisce il fondo e a quale categoria appartiene. Ecco le prime informazioni che ti servono.

AcomeA Europa è un fondo azionario che investe sui mercati europei. È gestito attivamente da AcomeA SGR, società professionista nel settore.

L’obiettivo dell’investimento è accrescere in modo significativo il capitale andando a negoziare sui mercati azionari, molto volatili. Per realizzare il suo scopo, il fondo è esposto a un rischio alto e deve puntare al lungo periodo.

È molto importante chiarire subito questi punti, perché se l’obiettivo del fondo non corrisponde al tuo c’è già un elemento a sfavore.

Bisogna però considerare che ci sono vari livelli di rischiosità e divere concezioni di lunghezza. Allo stesso modo i portafogli azionari non sono tutti uguali, perciò, prima di abbandonare la lettura conviene scendere nel dettaglio.

Composizione del portafoglio

Il fondo è investito principalmente in azioni (e strumenti finanziari correlati) emesse da società con diversa capitalizzazione, e di qualsiasi settore economico.

L’area geografica di riferimento comprende i paesi dell’Unione Europea e la Svizzera. Gli investimenti sono denominati in euro e nelle principali valute europee, quindi è presente il rischio di cambio.

I paesi che hanno il peso maggiore sono: Italia (21,69%), Francia (16,62%); Germania (15,98%) e Regno Unito (13,64%). I settori con un maggior impiego di risorse: settore industriale (24,02%), finanziario (18,87%) e sanitario (13,15%).

Le società più importanti che compongono il paniere di titoli sono: Nokia Corporation (2,21%), Playtech (sviluppo software, 1,95%), Ipsen (farmaceutico, 1,90%), Jungheinrich (prodotti logistica, 1,74%), Fiat Chrysler Automobiles (1,68%) e Telecom Italia (1,64%).

Come vedi, c’è un’equa distribuzione delle risorse. La strategia del fondo punta alla diversificazione, un po’ limitata sul piano geografico, ma adeguata sul fronte settori e titoli azionari.

Stile di gestione

La selezione di strumenti e attività si basa sull’analisi complessa dei mercati e dell’economia internazionale, è quello che si chiama “gestione attiva dell’investimento”.

In parole semplici: il team di professionisti, che ha in gestione il fondo, utilizza un approccio attivo e tattico nell’asset allocation e nella definizione della strategia migliore, che di volta in volta deve massimizzare i rendimenti e contenere i rischi.

Il fondo adotta comunque un benchmark di riferimento, ossia un indice di mercato (100% Thomson Reuters EUROPE Total Return LCY IDX) rappresentativo dei titoli in cui investe.

È un parametro molto utile per misurare il profilo di rischio/rendimento atteso, e serve agli investitori per valutare le performance realizzate e l’operato del gestore.

Preciso che, il gestore non ha l’obiettivo di seguire fedelmente il benchmark, ma può anche allontanarsene, perché l’intento è sempre quello di cogliere le opportunità migliori nel rispetto del rischio massimo accettabile.

Profilo di rischio e di rendimento

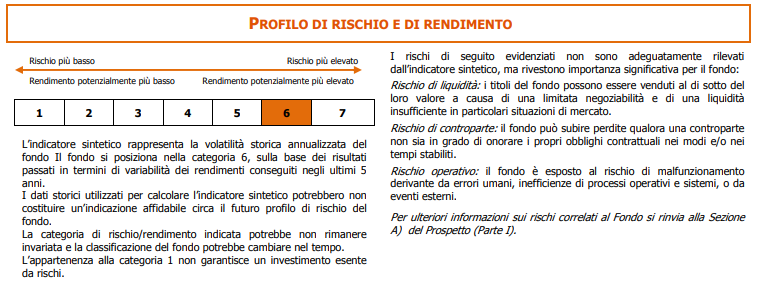

A questo punto diamo anche un’occhiata all’Indicatore sintetico di rischio/rendimento. Si tratta di una scala, abbastanza approssimativa, che classifica il fondo in base alla volatilità storica e alla redditività potenziale.

Ti serve principalmente per inquadrare, rispetto alla moltitudine di panieri, quanto è rischioso l’investimento.

Dunque, AcomeA Europa ha un profilo di categoria 6, collocato su una scala di valori che va da 1 a 7 (rispettivamente rischio minimo e rischio massimo).

Il livello di rischio/rendimento è alto, una valutazione coerente con un portafoglio quasi esclusivamente azionario. Un investimento simile va mantenuto per molti anni.

Esistono fondi meno esposti alla volatilità che perseguono l’equilibrio tra i rendimenti e il contenimento dei rischi. Se la tua propensione al rischio è più bassa, allora considera le soluzioni alternative, senza dover rinunciare ai guadagni.

Modalità di sottoscrizione

Come si sottoscrive il fondo? Trattandosi di un fondo aperto è possibile entrare in qualsiasi momento. L’investimento si realizza con la sottoscrizione di quote corrispondenti alla cifra versata.

Attenzione: il fondo è suddiviso in più classi di quote a cui corrispondono differenti modalità di sottoscrizione. L’investimento in quote di Classe A1 e A2, riservate ai clienti normali, può avvenire con un versamento unico (un PIC) o attraverso un piano di accumulo (il PAC).

L’importo minimo per il PIC è di 100 euro. Invece con il PAC puoi fare versamenti rateali di minimo di 60 euro e massimo 360 euro.

Dove si acquista la partecipazione al fondo? Direttamente dalla SGR o tramite canali alternativi, ad esempio le banche che collocano il prodotto.

Le quote di Classe A1 sono riservate a chi entra nel fondo tramite la SGR o gli intermediari autorizzati in regime di “adeguatezza”, ovvero con la mediazione della società o del collocatore, che verificano l’adeguatezza del profilo del cliente rispetto allo strumento di investimento.

Le quote di Classe A2 sono riservate ai clienti che entrano nel fondo in modalità “execution only”, ovvero sempre tramite la SGR o gli intermediari, ma su libera iniziativa. La società o il collocatore si limitano alla semplice trasmissione degli ordini del cliente senza sottoporlo alla verifica di adeguatezza del suo profilo finanziario.

Questa scelta può essere imprudente se non si hanno conoscenze finanziarie sufficienti, però ha il vantaggio di dare accesso a un regime commissionale agevolato.

Disinvestimento e pagamento dei proventi

Se è abbastanza agevole entrare nel fondo lo è anche uscirne. In qualsiasi giorno lavorativo, tramite richiesta scritta, puoi comunicare alla SGR la volontà di disinvestire. In questo modo otterrai il rimborso (totale o parziale) del valore delle tue quote.

Per quanto riguarda i profitti generati ogni anno con l’investimento, essi sono gestiti con il metodo ad “accumulazione”, che prevede il reinvestimento degli stessi all’interno del fondo.

Oneri e spese

Chiaramente la permanenza nel fondo ha un costo. La SGR deve giustamente ripagarsi del lavoro di amministrazione e gestione delle attività del fondo.

Alle volte, i costi possono penalizzare gravemente il rendimento, ecco perché ti consiglio di scegliere il fondo che ti costa meno, a parità di rischi e tipologia di portafoglio.

Mettiamo a confronto i costi delle quote A1 con quelli delle quote A2…

- Spese una tantum di sottoscrizione, previste solo per le quote A1: max il 4% della cifra versata;

- Spesa di disinvestimento, previste solo per le quote A1: max il 4% del valore di rimborso;

- Spese correnti prelevate dal fondo ogni anno: 2,10% per le quote A1; 1,00% per le quote A2;

- Commissione di performance, uguale per entrambe: pari al 20% della differenza positiva tra l’aumento di valore della quota e la variazione percentuale del benchmark nel medesimo periodo.

Come vedi, c’è una grande differenza tra le quote A1 e A2. Quel 4% di spesa di sottoscrizione è altissimo, si mangia subito una grossa fetta del capitale versato, ancor prima che sia investito.

Anche le spese di gestione delle quote A1 sono alte (2,10%), non solo rispetto alle quote A2 (1,00%), ma anche rispetto a molti altri fondi. Uno dei due profili tariffari è assolutamente svantaggioso.

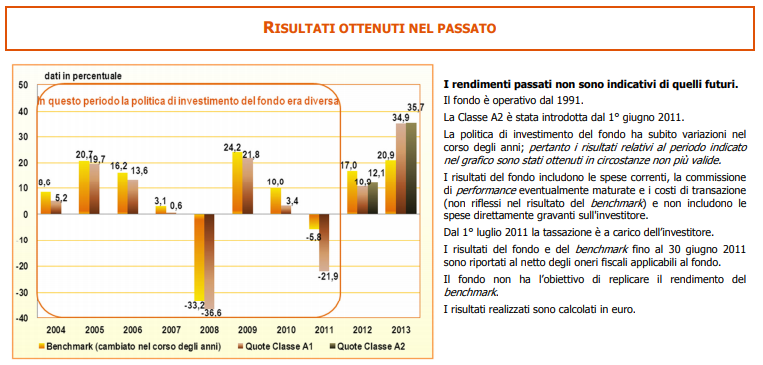

Performance passate

Arriviamo al grafico delle performance passate. A cosa ti serve guardare i risultati storici?

Non a capire se il fondo renderà in futuro, perché le performance passate non sono indicative di quelle che verranno, ma a verificare se l’operato della gestione è stato efficiente nel raggiungere gli obiettivi preposti, anche in relazione al benchmark.

I risultati registrati includono le spese correnti, l’eventuale commissione di performance e i costi di transazione, che non sono presenti nel benchmark, quindi l’andamento dell’indice risulterà favorito.

Il rendimento è anche differenziato in base alla classe di quote, perché i differenti profili commissionali gravano sui risultati in modo diverso. La Classe A2 (in verde) ha difatti reso di più rispetto alla Classe A1 (in arancione).

In generale, l’andamento del fondo è stato molto altalenante, un continuo sali e scendi, a riconferma del fatto che se intendi investire in questo paniere devi sapere cosa stai facendo, soprattutto adesso che le Borse europee sono sotto pressione.

Opinioni di Affari Miei sul fondo AcomeA Europa

Alla luce di tutte le informazioni raccolte, conviene o non conviene investire nel fondo azionario europeo?

Personalmente, io NON investo nei fondi comuni a gestione attiva perché non sono adeguati alle mie esigenze, come ho raccontato tante volte. Tuttavia, ogni strumento ha i suoi pro e contro, può essere utile per alcuni risparmiatori ed essere svantaggioso per altri.

Solo tu puoi vederci una convenienza o decidere che non corrisponde alle tue richieste.

Non ho pregiudizi contro questa SGR che, a differenza di altre, ha dato spesso segnali di volersi rinnovare proponendo prodotti in linea con le nuove esigenze del mercato, ma in generale sono scettico riguardo a questo fondo.

Il 4% di spese di sottoscrizione è tantissimo, al tempo stesso non tutti gli investitori possono permettersi di sottoscrivere le quote di Classe A2 che hanno costi inferiori. È giusto che il prezzo da pagare per un investimento volatile, dai risultati incerti, sia così alto?

Considera anche che ci sono le commissioni di performance, quanto tempo ti ci vorrà per recuperare quanto perso inizialmente?

Lascio a te il giudizio finale, ma considera che esistono molti fondi con costi nettamente inferiori.

Quando è inutile starci a pensare

In certi casi è proprio inutile stare lì a riflettere. Ti interessa un investimento azionario di lungo termine e ad alto rischio? Se la risposta è no, se non sei in grado di sopportare la volatilità del fondo e non hai una prospettiva di diversi anni, allora lascia perdere questo paniere e cercane un altro più simile alle tue caratteristiche.

Devi anche chiederti se un investimento esclusivo nel mercato europeo – che in questo momento sta attraversando un periodo di incertezza – è proprio quello che ti manca nel portafoglio. Personalmente preferisco i panieri globali che diversificano meglio sul piano geografico e per settori economici.

Investire nei fondi comuni a gestione attiva spesso non conviene

Come ho già ripetuto in moltissime occasioni, i fondi comuni di investimento hanno molti vantaggi ma anche tante magagne, a cominciare dai costi alti. Ti lascio da leggere questa guida incentrata sulle cose da sapere prima di investire nei Fondi Comuni.

Quello che voglio farti capire è che non devi buttarti con gli occhi bendati nell’investimento, ma devi sapere cosa stai facendo. Prima della scelta dello strumento ci deve essere la definizione della strategia.

Senza un’adeguata pianificazione e senza un minimo di formazione non andrai lontano, anzi, rischierai di fare molti errori inutili.

Se vuoi approfondire il discorso puoi scarica il mio video corso gratuito “Investi con Buon Senso” dove ti spiego il grande imbroglio che sta dietro all’industria del risparmio gestito e ti mostro i pericoli che stai correndo senza saperlo.

Conclusioni

La formazione sta a monte. Studiare e informarti è un investimento che fai per te stesso, che ti renderà libero di gestire i tuoi soldi nella maniera più idonea, senza lasciarti ammaliare da soluzioni facili, senza che siano gli altri a decidere per te.

Se non sai da dove iniziare può esserti di aiuto l’appoggiarti a queste risorse:

- Che Investitore Sei? Scopri Subito il Tuo Percorso

- Percorso per Investire: Guida per Neo Lavoratori

- Percorso per Investire: Guida per Giovani Coppie con Figli

- Percorso per Investire: Guida per Mezza Età

- Percorso per Investire: Guida per Over 65

- IMPORTANTE - I Tuoi Investimenti in Banca non ti convincono? Scopri il DOCUMENTO SEGRETO (che la tua banca nasconde) in cui è spiegato tutto!

Non mi resta che salutarti e sperare che investirai sulla tua formazione.

A presto!

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

0 Commenti