Fondo Azimut Trend Italia: Opinioni per Investire, Conviene?

Stai cercando informazioni sul fondo Azimut trend Italia?

Azimut Trend Italia è un fondo comune di investimento, gestito da Azimut Capital Management SGR S.p.A, che gestisce 15 fondi di diritto italiani armonizzati alla direttiva 2009/65/CE.

In questo articolo vedremo in cosa investe il fondo Azimut Trend Italia: i suoi vantaggi e i suoi svantaggi, analizzeremo i costi e i rendimenti e infine cercheremo insieme di trarre una conclusione per capire se il fondo potrebbe fare o meno al caso tuo.

Azimut Capital Management SGR S.p.A è una società che offre soluzioni caratterizzate da uno stile di gestione che permette di adattarsi attivamente a tutte le condizioni di mercato, investendo globalmente sia in strumenti azionari che in strumenti obbligazionari.

Ora possiamo cominciare con l’analisi del fondo.

In Questo Articolo Si Parla di:

Due parole su Azimut Holding

Azimut Holding è la più grande SGR indipendente sul mercato italiano, indipendente da gruppi bancari, assicurativi e industriali. Dal 2004 inoltre è stata quotata in Borsa.

Si tratta di una società indipendente che si occupa di consulenza e gestione patrimoniale.

È stata fondata nel 1989 ed è l’unica multinazionale italiana del risparmio gestito presente in 17 Paesi del mondo, che opera in Italia secondo un modello di piattaforma aperta di prodotti e servizi offrendo ai clienti le stesse possibilità di scelta di un multi-family office, ma a livello industriale.

Ha una dimensione abbastanza grande, e vanta circa 223 mila clienti, 1800 consulenti e 53 miliardi di patrimonio di gestione.

Profilo del fondo

Il fondo che stiamo analizzando va inserito nella categoria dei fondi con gestione Absolute retunr fund, e con valuta di denominazione euro. Si tratta inoltre di un comparto flessibile.

Lo stile di gestione del fondo è attivo, ed esso non prevede un benchmark di riferimento che possa rispecchiare il profilo rischio/rendimento del fondo.

Azimut Trend Italia investe in strumenti finanziari di natura monetaria, azionaria ed obbligazionaria.

La parte azionaria del fondo può anche arrivare ad esse il 100% del fondo, ma è prevista anche la facoltà di azzerare del tutto la componente azionaria del portafoglio investendo soltanto in titoli obbligazionari e strumenti del mercato monetario.

Le azioni saranno prevalentemente investite in emittenti italiani, e denominate in euro. Principalmente il fondo investe in società a media/alta capitalizzazione; la società potrebbe anche concentrare gli investimenti su un numero ristretto di settori economici, e inoltre è possibile un investimento in titoli di società a bassa capitalizzazione.

L’obiettivo del fondo è un significativo accrescimento del valore del capitale investito nell’ambito della misura di rischio stabilita dal gestore e rappresentata dal Value at Risk (VaR).

Il benchmark

Come abbiamo avuto modo di vedere precedentemente, la modalità di gestione e il suo stile attivo non prevedono il confronto con un benchmark di riferimento, ovvero con un indice tradizionale che possa in qualche modo rispecchiare il profilo di rischio/rendimento del fondo.

Per poter fornire una misura di rischio alternativa, ci viene proposto il VaR 1 mese, con un intervallo di confidenza del 99%.

Il valore -20% non vuole rappresentare la massima perdita possibile, ma vuole soltanto essere indicativo della misura ex-ante del fondo, visto che la massima perdita può risultare anche pari al 100% del capitale investito.

Modalità di sottoscrizione, uscita e utilizzo dei proventi

La sottoscrizione al fondo può essere effettuata con dei versamenti in unica soluzione (PIC) oppure attraverso più versamenti (PAC).

L’importo minimo di sottoscrizione varia a seconda della modalità di sottoscrizione prescelta.

Il fondo offre la possibilità di effettuare operazioni di passaggio verso altri fondi.

Il Depositario del Fondo è BNP Paribas Securities Services S.C.A.

Per quanto riguarda l’uscita dal fondo, l’investitore può domandare in qualsiasi momento e gli verranno rimborsate le quote in qualsiasi giorno lavorativo senza dover fornire alcun preavviso.

La politica di distribuzione dei proventi è ad accumulazione, ovvero vengono reinvestiti nel fondo stesso e non distribuiti a cadenza temporale all’investitore.

Profilo di rischio

Il profilo di rischio per quanto riguarda questo fondo è pari a 7 in una scala che va da 1 a 7, quindi stiamo parlando del maggiore rischio possibile. Questo è dettato dal fatto che il fondo lascia la possibilità di investire tutto il patrimonio in azioni, e quindi l’investimento inevitabilmente risulterà essere più rischioso. Potresti incorrere in maggiori rendimenti, visto che il rischio è superiore.

I costi

Adesso analizziamo una delle parti più importanti per gli investitori, in quanto in base ai costi possiamo valutare la convenienza dell’investimento. I costi infatti impattano sul rendimento potenziale.

Ti elenco pertanto le spese che devi sostenere se decidi di investire in questo fondo:

- Spese di sottoscrizione: 4%

- Spese di rimborso: 2,50%

- Spese correnti prelevate dal fondo in un anno: 2,57%

- Commissioni legate al rendimento: 15% annuo dei rendimenti superiori al parametro di riferimento (50% euribor 1 anno + 2%). Nell’ultimo esercizio, la commissione legata al rendimento è stata pari allo 0%.

Rendimenti storici

Concludiamo l’analisi del nostro fondo dando un’occhiata ai rendimenti.

Partiamo dal fatto che naturalmente le performance passate non sono per niente indicative di quelle future, però possono servirci per avere una panoramica sul fondo.

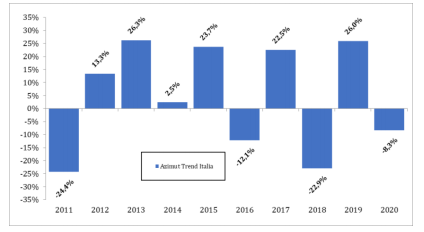

Ti allego il grafico che puoi trovare all’interno del KIID.

Nel grafico non è presente un benchmark di paragone in quanto lo stile di gestione attiva non lo prevede, pertanto abbiamo soltanto i dati delle performance del fondo.

Se dovessimo analizzarle velocemente, potremmo vedere come esse siano altalenanti, in quanto a volte il fondo ha ottenuto dei buoni rendimenti, mentre altre volte è andato peggio. Nel 2019 ad esempio ha registrato un 26%, mentre l’anno dopo ha ottenuto un -8,3%.

Opinioni di Affari Miei

Siamo giunti alla conclusione della nostra recensione, quindi posso fornirti le mie opinioni e darti alcuni consigli circa questo fondo in particolare, ma anche in generale su tutti i fondi comuni di investimento.

Per i miei investimenti personali io non utilizzo i fondi comuni in quanto li trovo un po’ costosi e poco trasparenti: la gestione attiva non mi piace, anche perché in questo modo non so con esattezza dove vengono investiti i miei soldi, quali operazioni vengono fatte e quindi mi sento un pò vincolato da questo modo di operare. Preferisco conoscere e sapere dove vanno a finire i miei risparmi ed il mio patrimonio. Te ne ho parlato qui.

Non dimentichiamo che nella recensione abbiamo anche analizzato i costi: ti sarai accorto che essi risultano elevati, più sicuramente di altri strumenti, come ad esempio gli ETF, che ti permettono di investire, utilizzando un metodo a gestione passiva (replicando quindi l’indice di riferimento) e soprattutto hanno delle commissioni molto più basse rispetto a questo tipo di fondi.

Vuoi sapere per quali motivo le spese di gestione annuali sono così elevate? Devi remunerare anche il gestore, in quanto egli cerca le opportunità migliori per te sul mercato e quindi vuole essere giustamente remunerato per il suo lavoro. Questo tipo di spese impatta sulle tue commissioni di gestione, che negli ETF difficilmente raggiungono lo 0,70% annuo quando parliamo di un fondo caro. Puoi leggere come investire in ETF qui.

Se però stai cercando un fondo poiché non vuoi occuparti tu in prima persona dell’investimento e preferisci affidarti alle mani di persone più esperte, allora in questo caso il fondo Azimut Trend Italia potrebbe rivelarsi una buona scelta. Considera però che è indicato per un investitore che abbia un profilo di rischio alto, visto che l’indicatore di rischio è pari a 7, quindi pensaci bene prima di sottoscriverlo e fallo soltanto se sei un investitore propenso al rischio.

Io ti consiglio comunque sempre di studiare per aumentare la tua formazione finanziaria e poter cercare di capire come si svolgono gli investimenti e quali strumenti potrebbero fare maggiormente al caso tuo.

Ti lascio qui al fondo delle risorse che potrebbero servirti per cominciare un percorso di formazione.

Conclusioni

Questo articolo vuole essere un punto di partenza, se stai cercando consigli per investire stai affrontando un tema serio e complesso che necessita dei giusti approfondimenti.

Se sei all’inizio del tuo viaggio, puoi iniziare dai seguenti contenuti:

- Che Investitore Sei? Scopri Subito il Tuo Percorso

- Percorso per Investire: Guida per Neo Lavoratori

- Percorso per Investire: Guida per Giovani Coppie con Figli

- Percorso per Investire: Guida per Mezza Età

- Percorso per Investire: Guida per Over 65

- IMPORTANTE - I Tuoi Investimenti in Banca non ti convincono? Scopri il DOCUMENTO SEGRETO (che la tua banca nasconde) in cui è spiegato tutto!

Buon proseguimento su Affari Miei.

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

0 Commenti