Genera Valore, la Polizza Vita di Generali, è Davvero un Investimento Conveniente?

Stai cercando informazioni su Genera Valore di Generali, una polizza multiramo che, attraverso una doppia linea di investimento, mira a catturare il potenziale di crescita dei mercati azionari senza esporre il risparmiatore a rischi eccessivi, e garantendo la restituzione di una parte di capitale.

Il cliente versa a Generali Italia una somma di denaro, il premio, che viene valorizzato tramite l’investimento; al verificarsi del decesso della persona assicurata, la Compagnia paga ai suoi beneficiari il capitale investito.

È possibile integrare la prestazione principale con diverse coperture complementari e personalizzare l’investimento con i servizi opzionali gratuiti.

Per conoscere maggiori dettagli su Genera Valore, e per sapere cosa ne penso io, prosegui con la lettura dell’articolo.

In Questo Articolo Si Parla di:

La solidità del Gruppo Generali

Generali è una delle principali realtà assicurative al mondo: è presente in oltre 60 paesi, con 76 mila dipendenti e 55 milioni di clienti. Solo in Italia conta una quota complessiva di mercato che copre il 15% del settore “vita” e il 16,3% del ramo “danni”.

L’offerta di Generali Italia è molto ampia e include: polizze di previdenza e protezione della famiglia, prodotti per investire, piani di risparmio, coperture danni che vanno dall’assicurazione auto, casa, tempo libero, infortuni e malattie, fino alla protezione dai rischi per professionisti e aziende.

È sempre bene appurare la solidità della Compagnia che vende la polizza, ma ciò non significa che il prodotto sia anche conveniente, continua a leggere.

Genera Valore è un investimento sicuro?

Gli investimenti assicurativi non sono privi di rischi (perdita del capitale, costi troppo alti, rendimenti inferiori a quelli sperati ecc.). Per capire quanto è rischiosa questa polizza devi conoscere la natura del contratto…

Genera Valore è un contratto multiramo, una via di mezzo tra una polizza tradizionale del Ramo I e una del Ramo III. La prima categoria è molto apprezzata in virtù della gestione prudente del portafoglio e della garanzia di restituzione del capitale investito.

Il secondo gruppo indica invece un tipo di polizze prive di garanzie, caratterizzate da un’esposizione diretta alla volatilità dei mercati finanziari, il cui scopo è rincorrere maggiori profitti.

Le multiramo sono prodotti ibridi che cercano di creare il giusto equilibrio tra rischio e rendimento, ma non sono tutte uguali, in base alla combinazione d’investimento sono in grado di rivolgersi a target di clienti anche molto differenti.

Nel nostro caso, Genera Valore si rivolge al cliente retail disposto ad affrontare un investimento di almeno 6 anni e che ha un profilo di rischio medio-basso, la polizza è infatti classificata al livello 2 dell’indicatore sintetico di rischio, dove il 7 è il rischio massimo.

Perché è importante rispettare il limite temporale consigliato? Perché se disinvesti in una fase troppo precoce c’è il rischio che la somma rimborsata possa essere inferiore ai risparmi da te versati inizialmente, sia per effetto dei costi applicati, sia per l’andamento negativo dell’investimento, ci vuole del tempo perché renda.

Ricordati che solo una parte di capitale è coperto da garanzia, non è comunque possibile disinvestire nel corso del primo anno.

Non sai come investire?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Caratteristiche salienti del contratto

Genera Valore funziona come la maggior parte delle polizze vita: il cliente versa il premio unico alla Compagnia che si impegna a pagare un capitale ai beneficiari in caso di decesso della persona assicurata (può essere la stessa persona cha ha stipulato la polizza o un’altra).

L’importo che la Compagnia paga è pari ai risultati ottenuti dalle due linee d’investimento, meno i costi. Possono aderire solo persone maggiorenni e sotto gli 80 anni e i 6 mesi.

Le prestazioni

La prestazione principale è quella che si verifica in caso di decesso, dove Generali paga al beneficiario una prestazione in forma di capitale che sarà in parte rivalutabile collegata ai risultati della gestione separata GESAV e in parte collegata al valore delle quote di uno o più OICR (questo valore è aumentato dello 0,2%).

Le opzioni contrattuali

Il contraente può scegliere di modificare i termini del contratto esercitando le seguenti opzioni contrattuali:

- servizio rateizza: questo può essere attivato in qualsiasi momento su richiesta del contraente e riguarda i rendimenti della componente in quote almeno pari al 15% per 5 giorni di valorizzazione consecutivi con controvalore pari almeno a 200 euro, al netto delle commissioni;

- servizio bilancia: può essere attivato soltanto alla sottoscrizione del contratto a richiesta del contraente. L’83,33% della componente destinata all’investimento in quote di OICR del premio unico iniziale viene inizialmente investita in gestione separata per poi essere in modo progressivo trasferita automaticamente in quote nella linea scelta dal contraente, mediante un programma di 12 trasferimenti bimestrali, fino a completare l’operazione alla fine del secondo anno;

- sevizio pianifica: può essere attivato se il contraente ha almeno 55 anni quando ne fa richiesta. Si tratta di un piano di riscatti automatici programmati, per erogare una volta l’anno l’importo fisso chiesto dal contraente;

- servizio cambia linea: dopo un anno dalla decorrenza del contratto, il contraente può scegliere di cambiare, solo totalmente, la linea di investimento in quote. Il contraente può scegliere fra due linee di investimento (Challenge e Challenge Plus) composte da OICR esterni selezionati da Generali Italia, che si differenziano per grado atteso di volatilità.

Il premio

L’importo da versare come premio unico è a libera scelta ma non deve essere inferiore a 10.000 € o maggiore di 500.000 €.

Sono eventualmente possibili versamenti aggiuntivi di almeno 5.000 € ciascuno (2.500€ per gli iscritti al programma Più Generali).

La durata

La durata del contratto coincide con la durata della vita dell’assicurato.

Coperture aggiuntive a scelta

A libera scelta, la prestazione principale può essere integrata con queste prestazioni aggiuntive:

- Una copertura temporanea caso morte (TCM) che dà diritto a ricevere una somma aggiuntiva se l’assicurato perisce nell’arco di tempo in cui la copertura è attiva;

- La Family Care, che estende gli effetti della TCM anche ad un componente del nucleo familiare dell’assicurato, ovvero, se a seguito dello stesso incidente viene a mancare anche un altro membro della famiglia, la somma pagata ai beneficiari sarà maggiore;

- L’A.C.M.A.-I.S., se l’assicurato decede per infortunio prima della scadenza della copertura, ai beneficiari viene pagata una prestazione complementare, pure doppia se il decesso è dovuto a incidente stradale.

I premi delle coperture facoltative sono utilizzati solo ai fini assicurativi e, pertanto, non vengono investiti. Per conoscere maggiori dettagli – versamento dei premi, importi, durata, limiti di età, esclusioni ecc. – devi consultare la documentazione informativa scaricabile dal sito di Generali Italia.

Un investimento che rende nel tempo

Genera Valore è un investimento che mira a rendimenti “elevati” nel tempo ma senza rinunciare alla stabilità. Il premio è così investito: il 50% è versato nella Gestione separata “Gesav”, e il restante 50% nella linea di investimento “Challenge”.

La Gestione separata è “gestita secondo una politica d’investimento prudente orientata verso titoli mobiliari di tipo obbligazionario, con l’obiettivo di massimizzare il rendimento nel medio e lungo termine mantenendo costantemente un basso livello di rischiosità del portafoglio e perseguendo la stabilità dei rendimenti nel corso del tempo”.

Il contratto prevede la rivalutazione annuale del capitale in base al rendimento della Gestione stessa.

Questa parte di capitale è coperta da garanzia, per cui in caso di decesso dell’assicurato e, dopo 5 anni, anche in caso di riscatto, è garantita la restituzione di un importo pari alla somma dei premi investiti nella Gestione (meno i costi).

La garanzia non riguarda invece i premi investiti nella linea “Challenge”.

In realtà le linee di investimento sono due: “Challenge” e “Challenge Plus”, entrambe composte da OICR esterni selezionati da Generali, che si differenziano per grado di volatilità. Sei libero di scegliere quello che preferisci in base al tuo profilo di rischio – più rendimenti, più volatilità, più rischi.

Non sai come investire?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Riscattare la cifra investita già dopo un anno

La prestazione principale è riscattabile già dopo un anno dall’attivazione della polizza, quando l’assicurato è ancora in vita.

Se richiedi il riscatto totale del valore della prestazione estingui il tuo impegno con Generali. La somma liquidabile è calcolata alla data della richiesta, diminuita dei costi, e perciò può essere inferiore ai premi versati, anche per effetto negativo dell’uscita anticipata dall’investimento.

Il riscatto parziale, uno o più di uno, non estingue il contratto ma ti permette di ottenere una parte di posizione maturata, per una cifra a tua richiesta ma non inferiore a 2.000 €.

Al contratto non si applicano valori di riduzione, poiché il premio versato è unico, e il capitale delle coperture complementari non può essere riscattato.

I costi

Quanto ti costa Genera Valore? Sicuramente non poco, come tutte le polizze d’investimento. Considera che i costi riducono il premio che viene effettivamente investito ed erodono nel tempo i rendimenti.

Nel dettaglio, le voci di costo sono queste…

Costi sul premio dell’assicurazione principale:

- 10 euro di diritti di emissione del contratto;

- 2,50 euro di diritti di quietanza per ogni versamento di premio unico aggiuntivo;

- 150 euro sul premio unico iniziale;

- 100 euro sui premi unici aggiuntivi.

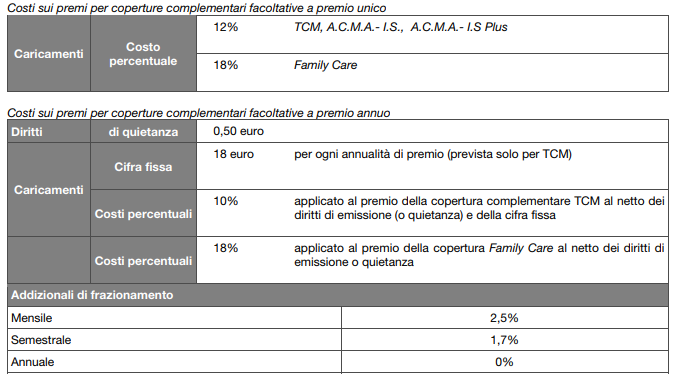

Anche le coperture complementari hanno un costo, variabile a seconda del tipo di copertura e del tipo di versamento del premio, se premio unico o premio annuale; ti mostro qui sotto la tabella

Occupiamoci adesso dei costi applicati al contratto per la gestione dell’investimento:

- costi di ingresso: 0,28%;

- costi di uscita: 0,02%;

- commissioni di gestione: 2,83%.

Resta ancora da considerare il costo per il riscatto. Ammonta a 10 €, più una penale se il riscatto è chiesto prima che siano trascorsi 5 anni, la penale comporta una percentuale di riduzione del valore dell’investimento in Gestione separata.

Ad esempio se disinvesti già nel secondo anno (ricordati che durante il primo anno è impossibile farlo), sopporti una riduzione del 2%, mentre nel terzo anno avrai l’1,5%, nel quarto anno invece dovrai sopportare l’1% e infine nel corso del quinto anno avrai soltanto lo 0,5%.

Revoca e recesso

Cosa accade se all’improvviso cambi idea e vuoi annullare il tuo impegno con Generali? Se hai la prontezza di comunicarlo in tempo sei salvo!

Il diritto di revoca ti permette di annullare l’impegno finché il contratto con la Compagnia non è ancora formalmente concluso – devi inviare una raccomandata a Generali per comunicarglielo.

Il diritto di recesso ti dà altri 30 giorni di tempo, dalla data della conclusione del contratto, per annullare il tuo impegno e riottenere le cifre eventualmente già versate, basta inviare una raccomandata come sopra.

Trattamento fiscale

Ecco alcune indicazioni di tipo fiscale…

Le plusvalenze generate dall’investimento sono soggette a tassazione variabile in base alla natura dell’investimento stesso. Il calcolo e il pagamento delle imposte è rimandato al momento dell’incasso del capitale (aliquota tra il 12,5% e il 26%).

Le somme sono esenti dalle imposte di successione e, per la parte relativa al rischio demografico (rischio pre-morienza), dall’IRPEF.

Il premio delle coperture complementari caso morte dà diritto ad una detrazione di imposta sul reddito delle persone fisiche del 19%.

Altra imposta applicata è l’imposta di bollo, calcolata ogni anno è applicata al valore del capitale maturato, ma non si applica alla parte di capitale investito nelle Gestione separata.

Opinioni di Affari Miei sulla polizza

Più volte su Affari Miei ti ho elencato le mie perplessità nei confronti degli investimenti assicurativi, trattandosi di una forma di risparmio gestito con costi decisamente alti, che vanno ad erodere piuttosto in fretta i rendimenti, e caratterizzata da una certa mancanza di chiarezza e trasparenza.

I vantaggi di una polizza multiramo alla fine sono piuttosto pochi se si considerano tutti gli svantaggi: i costi decisamente molto alti, i rendimenti poco allettanti, i vincoli temporali e le penalità per disinvestire prima.

Esistono alternative che a parità di rischio consentono di avere rendimenti maggiori e più libertà; inoltre i benefici e vantaggi fiscali dati dalle coperture assicurative opzionali sono presenti anche in prodotti specifici e meno complessi – dai un’occhiata a questa sezione del mio blog: Assicurazioni di protezione.

È meglio che le assicurazioni facciano il proprio lavoro: tutelarci dai rischi. Unire le esigenze di protezione a quelle di investimento non è mai una buona strategia.

Io personalmente preferisco investire da me i miei soldi, in questo modo evito gli eccessivi costi del risparmio gestito, massimizzo i rendimenti, e senza dover necessariamente correre rischi maggiori, e non mi lego per anni ad un contratto da cui è difficile uscire senza danni.

Se pensi di voler acquisire maggiore consapevolezza in fatto di investimenti e risparmio, puoi consultare queste risorse:

- “10 Motivi per Non Investire in Assicurazioni”

- “Le Assicurazioni dai Rischi Possono Darti Vantaggi Immensi”

Inoltre, se vuoi investire da solo con intelligenza e profitto, ho messo a punto un corso gratuito che fa al caso tuo.Si tratta di una raccolta di consigli importanti per la gestione delle tue finanze… Se consulterai questa risorsa, potrai evitare errori clamorosi.

Conclusioni

Questo è tutto, per quel che riguarda la polizza Genera Valore. Mi auguro che dopo le miei riflessioni sarai in grado di compiere una scelta mirata e nel tuo interesse.

Se navighi su Affari Miei trovi molti altri contenuti di cultura finanziaria: una ricca sezione dedicata agli investimenti e un’altra ai prodotti veramente assicurativi, puoi anche confrontare questa polizza con altre simili già recensite in passato.

Ti allego infine i percorsi guidati per investire in base alla tua età.

- Che Investitore Sei? Scopri Subito il Tuo Percorso

- Percorso per Investire: Guida per Neo Lavoratori

- Percorso per Investire: Guida per Giovani Coppie con Figli

- Percorso per Investire: Guida per Mezza Età

- Percorso per Investire: Guida per Over 65

- IMPORTANTE - I Tuoi Investimenti in Banca non ti convincono? Scopri il DOCUMENTO SEGRETO (che la tua banca nasconde) in cui è spiegato tutto!

Arrivederci!

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

.

1 Commento

MARIO · 26 Dicembre 2019 alle 10:42

QUANDO CAPIRO’,A MARZO 2020 SARA’ 1 ANNO COSA è SCRITTO FARO IL TU LAVORO.

LA DOMANDA PTRECISACHE FAREBBE IL CLIENTE NON è FRA QUANTO VIENE ILLUSTRATO ,TROPPE PAGINE

IO L’HO FATTA ,A MARZO 2020 SARA’ 1 ANNO E FORSE CAPIRO’ IL VALORE DEL MIO INVESTIMENTO.

GRAZIE