Fondo Arca Bond Corporate: Caratteristiche, Rischio, Spese e Scenari di Performance – Recensione Completa

Investire o no nel fondo Arca Bond Corporate (ISIN: IT0003021950)?

Le obbligazioni societarie attirano molti risparmiatori con un profilo di rischio moderato che sono stufi dei guadagni minimi dati dai titoli di Stato e simili.

In questo scenario, i fondi comuni di investimento che hanno un paniere orientato sulle obbligazioni corporate rappresentano un’interessante via di mezzo in grado di movimentare un po’ il portafoglio di attività finanziarie.

Se anche tu stai facendo questo ragionamento, ma vuoi accertarti che investire nel fondo collocato da Arca Fondi SGR sia la scelta migliore, allora non ti resta che leggere questa analisi del prodotto, alla ricerca dei pro e dei contro.

Oggi porterò alla luce i vantaggi e gli svantaggi di questo fondo, analizzando il KID e soffermandomi sugli aspetti più importanti e su quelli cardine in grado di farti comprendere al meglio le varie possibilità di investimento.

Cominciamo!

In Questo Articolo Si Parla di:

Due parole su Arca SGR

Arca SGR è una società di gestione del risparmio che offre ai propri clienti una vasta gamma di prodotti e di servizi di assoluta eccellenza.

Questa società è stata fondata nel 1983: si tratta quindi di una società di gestione con molti anni di esperienza, con sede a Milano.

Tutti i fondi che possiede la SGR sono collocati da una rete di 100 enti, che vengono scelti tra diversi istituti di credito e di società finanziarie.

Arca può contare su oltre 8000 sportelli e promotori finanziari e su circa 860.000 sottoscrittori dei fondi.

Nel 2019 inoltre Arca Fondi ha sottoscritto i principi per l’investimento sostenibile delle nazioni unite (UNPRI) convinta che anche attraverso il risparmio si possa incidere in maniera positiva sull’ambiente e sulla società nella quale si vive, cercando di costruire un futuro maggiormente sostenibile.

Profilo del fondo Arca Bond Corporate

Arca Bond Corporate è un fondo obbligazionario internazionale, dove il patrimonio collettivo è investito principalmente in strumenti obbligazionari societari di adeguata qualità creditizia (classificabili come investment grade), e denominati in euro.

Il processo di investimento strutturato combina un approccio top-down, per identificare il livello di esposizione agli spread e l’allocazione tra emissioni Senior vs Junior, con un approccio bottom-up, basato su modelli di valutazione proprietari, per la scelta dei singoli emittenti.

La durata media finanziaria del portafoglio è compresa tra 0 e 10 anni. Lo stile di gestione è attivo, con un possibile scostamento contenuto dal benchmark di riferimento.

L’obiettivo del gestore è fare meglio del mercato di riferimento attraverso una politica di investimento dinamica e strategica.

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Non sai come investire?

In cosa investe il fondo

Il Fondo investe principalmente in emissioni investment grade mantenendo un’esposizione ai titoli finanziari inferiore alla media e ottimizzando la diversificazione settoriale.

Per quanto riguarda le aree geografiche di investimento, il fondo investe principalmente nei paesi aderenti all’OCSE (Organizzazione per la Cooperazione e lo Sviluppo Economico), tra i quali troviamo Stati Uniti, Francia, Germania, Regno Unito, Italia e Paesi Bassi.

In via residuale è prevista la possibilità di investire nei mercati dei Paesi emergenti, cioè in obbligazioni di emittenti con qualità creditizia inferiore.

Il Benchmark

Come abbiamo visto lo stile di gestione è attivo, e il benchmark a cui il fondo fa riferimento è così composto:

- 75% ICE BofA Euro Large Cap Non-Financial Corporate;

- 20% ICE BofA Euro Large Cap Financial;

- 5% ICE BofA Euro Treasury Bill.

Profilo di rischio/rendimento

Prima di investire devi valutare se l’esposizione al rischio è adeguata alle tue possibilità e richieste. L’Indicatore sintetico, presente all’interno del KID, ci dice che il profilo di rischio e rendimento dell’investimento è contenuto, valutato al livello 2 su una scala da 1 a 7 (rispettivamente il rischio più basso e il più alto).

Pertanto, Arca Bond Corporate è adeguato per i risparmiatori che possono sopportare le volatilità solo marginalmente. Se poi ti interessa un investimento relativamente breve, ti farà piacere sapere che il gestore consiglia un periodo di permanenza minimo di soli 4 anni.

Modalità di sottoscrizione, disinvestimento e distribuzione proventi

È possibile sottoscrivere delle quote del fondo in qualsiasi momento, sia attraverso un versamento unico (PIC) di importo minimo di 100 €, sia con l’investimento periodico (PAC), versando importi minimi sempre di 100 €. I versamenti minimi successivi dovranno essere anche loro di 100€.

Non ci sono particolari indicazioni per disinvestire, puoi farlo in qualsiasi momento chiedendo alla SGR il rimborso del valore delle tue quote.

I proventi realizzati sono gestiti con il metodo ad accumulazione, ciò vuol dire che non vengono distribuiti tra gli investitori ma sono reinvestiti nel patrimonio stesso del fondo.

Oneri e spese

Quanto ti costa investire con Arca Bond Corporate? Il prospetto dei costi è molto importante perché ti aiuta a capire che impatto avranno le spese sul rendimento.

Inoltre, il prospetto dei costi è il miglior metro di paragone tra due e più fondi simili. A parità di obiettivi e di profilo di rischio, il fondo che costa meno è tendenzialmente quello che ti fa guadagnare di più – molto semplice.

Ecco gli oneri del contratto:

- Spese di sottoscrizione: previsti diritti fissi nella misura massima di 3,50€;

- Spese di rimborso: previsti diritti fissi nella misura massima di 3,50€;

- Spese correnti prelevate dal fondo annualmente: sono pari all’1,18% del valore dell’investimento all’anno;

- Commissioni di performance: non segnalate.

Ti invito a soffermarti su questa parte del KID che ti serve per comprendere al meglio l’investimento che andrai a fare e soprattutto quale sarà l’andamento del tuo portafoglio.

Se vuoi approfondire, in questo nostro report spieghiamo come un investimento troppo costoso può produrre decine di migliaia di euro di rendimenti in meno.

Rendimenti passati

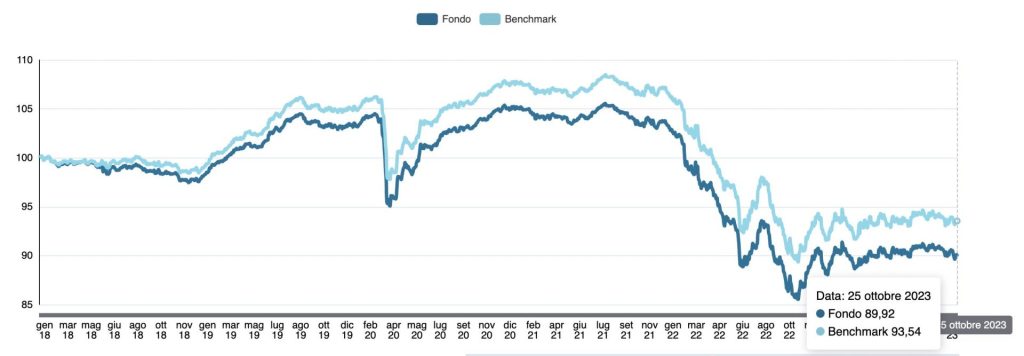

Diamo uno sguardo al grafico delle performance, relativo all’attività degli ultimi 5 anni. Partiamo infatti da gennaio 2018 per avere un’idea delle performance del fondo, confrontato appunto con il benchmark.

Ti allego qui la schermata tratta direttamente dal sito ufficiale di Arca Fondi, così possiamo commentarla insieme:

Possiamo fare alcune considerazioni: il fondo Arca Bond Corporate non ha finora raggiunto rendimenti molto interessanti, questo è certamente dovuto al fatto che la percentuale in paniere di obbligazioni ad alto rendimento è minima. Aggiungiamo il fatto che il profilo di rischio scelto è decisamente basso.

In secondo luogo, notiamo che il gestore non ha mai fatto meglio del benchmark, ma addirittura non è quasi mai riuscito a replicare da vicino i risultati. Ecco perché a volte sembra essere coerente scegliere un fondo passivo, un ETF, che replica 1:1 il benchmark – cresce quando cresce il mercato e perde quando perde il mercato.

Questa evidenza ti fa capire che, nonostante la finalità della gestione attiva sia creare un extra-rendimento, non è detto che riesca nell’intento.

Scenari di performance

Dal 2023 la normativa europea ha previsto che i KID dei prodotti finanziari avessero una sezione dedicata agli scenari di performance in cui si ipotizza il rendimento dell’investimento.

Le simulazioni vengono effettuate sulla base del comportamento del mercato di riferimento nell’ultimo decennio quindi hanno una valenza puramente esemplificativa e, si legge chiaramente, “non esiste un rendimento minimo garantito. Potreste perdere il vostro intero investimento o parte di esso“.

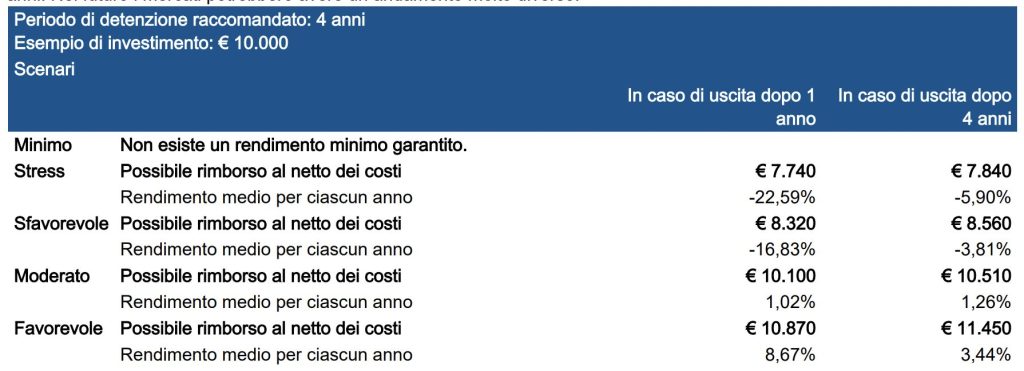

Il fondo in questione, nel documento, prevede uno scenario basato su un periodo di detenzione minima di 4 anni con un investimento di 10.000€.

In questo caso gli scenari che si configurano sono:

- Minimo: non esiste un rendimento minimo garantito;

- Stress: in caso di uscita dopo un anno si può ottenere un rendimento negativo fino al 22,59% mentre in caso di disinvestimento dopo quattro anni il rendimento medio annuo negativo può essere del 5,90%;

- Sfavorevole: in caso di uscita dopo un anno si può ottenere un rendimento negativo fino al 16,83% mentre in caso di disinvestimento dopo quattro anni il rendimento medio annuo negativo può essere del 3,81%;

- Moderato: in caso di uscita dopo un anno si può ottenere un rendimento dell’1,02% mentre in caso di disinvestimento dopo quattro anni il rendimento medio potrebbe essere dell’1,26%;

- Favorevole: in caso di uscita dopo un anno si può ottenere un rendimento dell’8,67% mentre in caso di disinvestimento dopo quattro anni il rendimento medio potrebbe essere del 3,44%.

Dal documento possiamo leggere che “Il possibile rimborso dipenderà dall’andamento futuro dei mercati, che è incerto e non può essere previsto con esattezza. Lo scenario sfavorevole, lo scenario moderato e lo scenario favorevole riportati sono illustrazioni basate sulla performance peggiore, la performance media e la performance migliore del prodotto/di un parametro di riferimento idoneo negli ultimi 10 anni. Nel futuro i mercati potrebbero avere un andamento molto diverso”.

Lo scenario di stress indica quale potrebbe essere l’importo rimborsato in circostanze di mercato particolarmente estreme ed è da intendersi come l’ipotesi in assoluto peggiore.

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Non sai come investire?

Opinioni di Affari Miei sul fondo Arca Bond Corporate

Siamo giunti alla conclusione della recensione sul fondo Arca Bond Corporate. L’ultimo paragrafo lo conservo sempre per esprimere le mie opinioni in merito al prodotto appena analizzato.

Conviene o no investire in questo paniere

Partiamo dal fatto che i fondi obbligazionari, in genere, rendono poco a fronte di rischi minori. Se speri di movimentare un po’ il tuo portafoglio di titoli sicuri aggiungendo un investimento leggermente più piccante, forse devi puntare a fondi alternativi, perché Arca Bond Corporate non sembra particolarmente redditizio.

Il portafoglio è orientato su obbligazioni con un buon rating e solo marginalmente su emittenti a rischio default, quindi diciamo che se punti a un guadagno più interessante dovrai valutare anche altri fondi.

Queste naturalmente sono tutte supposizioni perché non posso dirti con certezza nulla, dato che non conosco nel dettaglio la tua situazione personale o finanziaria.

Se hai già letto altri contenuti qui su Affari Miei forse avrai capito che, a grandi linee, non amiamo molto i fondi comuni d’investimento per tutta una serie di caratteristiche intrinseche di questi prodotti e della loro distribuzione: costi alti, poca trasparenza e conflitti di interesse tra i consulenti bancari ed i propri clienti.

Se vuoi approfondire questo aspetto, ti consiglio di scaricare gratuitamente questo report in cui tocchiamo con mano quanto può incidere una gestione poco efficiente sul tuo patrimonio: l’impatto è di decine di migliaia di euro.

Nella nostra strategia di investimento preferiamo utilizzare gli ETF, i fondi a gestione passiva che spesso riescono a fare meglio dei fondi comuni o che almeno replicano il benchmark 1:1 come ti dicevo prima.

Se stai pensando di investire nei fondi comuni mi aspetto che tu abbia un piano e una strategia coerenti con le tue disponibilità finanziarie e di tempo, e con i tuoi obiettivi.

Aumentare le proprie conoscenze finanziarie è l’investimento migliore che si possa fare. Ci sarà sempre tempo, dopo, di fare l’asset allocation e di scegliere quali strumenti o quali prodotti comprare. Senza la strategia non vai da nessuna parte.

Un investitore informato, consapevole dei suoi obiettivi, difficilmente acquisterà strumenti inefficaci e dannosi.

Altre risorse utili

Sui fondi comuni di investimento a gestione attiva ci sono una serie di perplessità tecniche che, a nostro avviso, non li rendono particolarmente attrattivi: in questo report spieghiamo l’impatto enorme che tutte le criticità evidenziate possono avere nel corso del tempo.

I fondi comuni a gestione attiva non sono l’unica soluzione disponibile, esistono anche gli ETF, come ti accennavamo prima.

Se questa è la tua prima volta su Affari Miei e vuoi conoscere il nostro approccio, inoltre, puoi cominciare da qui.

Se vuoi ampliare il discorso sulla gestione dei risparmi, e se desideri migliorare le tue conoscenze nel campo degli investimenti, allora puoi appoggiarti ai percorsi guidati di Affari Miei, specifici per le varie fasi della vita:

- Che Investitore Sei? Scopri Subito il Tuo Percorso

- Percorso per Investire: Guida per Neo Lavoratori

- Percorso per Investire: Guida per Giovani Coppie con Figli

- Percorso per Investire: Guida per Mezza Età

- Percorso per Investire: Guida per Over 65

- IMPORTANTE - I Tuoi Investimenti in Banca non ti convincono? Scopri il DOCUMENTO SEGRETO (che la tua banca nasconde) in cui è spiegato tutto!

Ti auguro di fare la cosa giusta per te, continua a seguirmi su Affari Miei.

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

0 Commenti