Morgan Stanley Global Opportunity Fund: Caratteristiche, Rischi, Costi – Recensione Completa

Morgan Stanley Investment Management è una delle principali società internazionali di gestione degli investimenti e provider di fondi. Oggi ti propongo la recensione di uno di essi, chiamato Global Opportunity Fund (ISIN: LU0552385295).

L’investimento mira a cogliere le migliori opportunità di rendimento sui mercati internazionali, con l’obiettivo di realizzare una crescita del capitale nel lungo termine.

Scopriamo com’è ripartito il portafoglio, come viene gestito il fondo, quali performance ha realizzato in passato e quanto costa sottoscriverlo.

Alla fine ti suggerirò qualche spunto su cui riflettere.

Buona lettura.

In Questo Articolo Si Parla di:

Morgan Stanley: due parole

Prima di cominciare con la presentazione del fondo, ci tengo sempre a presentare prima l’istituto che propone lo stesso strumento, proprio perché ritengo importante informarsi sulla società presso la quale andrai a investire.

Morgan Stanley Investment Management è una società d’investimento che offre ai clienti, ai consulenti e ai partner commerciali di tutto il mondo delle soluzioni innovative e di grande rilievo. Essi infatti sono focalizzati a offrire eccellenza negli investimenti, e anche delle diversità nelle prospettive.

Con Morgan Stanley potrai avere a tua disposizione un ampio ventaglio di strategie, con investimenti in tutti i mercati pubblici e privati.

La società può inoltre vantare un’esperienza nel campo degli investimenti responsabili e sostenibili, dal momento che sono leader in questo campo con oltre 45 miliardi di dollari di patrimonio gestito tra azioni, obbligazioni e strumenti alternativi multi-asset.

La società ha inoltre una partnership con Eaton Vance, che permette loro di migliorare ulteriormente il livello dell’offerta ai clienti, con un’ampia gamma di soluzioni d’investimento complementari e di alta qualità.

Una precisazione

Quando sottoscrivi delle azioni del Global Opportunity Fund stai in realtà investendo in un comparto che appartiene all’OICVM “Morgan Stanley Investment Funds”; di diritto lussemburghese e gestito da MSIM Fund Management (Ireland) Limited, parte del gruppo Morgan Stanley.

I fondi multi-comparto sono molto diffusi, all’interno raccolgono più portafogli di investimento con diversi obiettivi e strategie. Ogni comparto costituisce patrimonio separato dagli altri ma, in genere, è possibile per l’investitore trasferire la propria partecipazione da un comparto all’altro.

A loro volta, i comparti possono emettere una o più classi di azioni che hanno regimi commissionali e modalità di sottoscrizione specifiche. Fatte queste precisazioni di carattere puramente informativo, possiamo passare alle questioni più importanti.

Non sai come investire?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

In cosa investe il fondo

Global Opportunity Fund investe su scala globale in società consolidate ed emergenti, di alta qualità, che secondo il team di gestione sono sottovalutate al momento dell’acquisto, ma dotate di vantaggi competitivi sostenibili.

Almeno il 70% degli investimenti del comparto sarà infatti in azioni societarie, incluse le ricevute di deposito.

Il comparto potrà investire fino al 30% del suo patrimonio in attività che non soddisfano i suddetti criteri e fino al 20% del suo patrimonio in azioni A cinesi tramite Stock Connect.

Il fondo è pensato per un investitore che non intende riscattare il proprio capitale entro 5 anni, quindi la durata minima d’investimento dovrebbe essere di circa 5 anni, ed è rivolto a un investitore che sta cercando un reddito sotto forma di apprezzamento del capitale e che possa accettare i rischi di questo tipo di investimento.

Il fondo è stato lanciato il 30 novembre 2010 e al momento ha un patrimonio totale di 12,7 bilioni di dollari.

Il benchmark

La selezione degli emittenti non ha limiti geografici ma tiene conto, senza vincoli, della composizione dell’indice MSCI AllCountry World Net Index, utilizzato come benchmark.

Lo stile di gestione è quindi attivo, e la sua gestione non è vincolata dalla composizione del benchmark.

Composizione geografica e settoriale

Se ci concentriamo sulla sua composizione geografica possiamo notare che l’esposizione regionale vede al primo posto il nord America con il 55,74%, seguito dall’Europa non euro con l’11,62%, e al terzo posto abbiamo il bacino del pacifico con l’11,26%. L’eurozona si piazza in quarta posizione con l’11,25%.

Spostiamo ora il nostro focus sull’allocazione settoriale e vediamo come al primo posto si trovino le aziende che investono in beni di consumo discrezionali con il 31,86%, seguite da quelle impegnate nel settore finanziario con il 18,56% e dal settore informatico con il 17,36%.

Tra le principali posizioni in portafoglio troviamo Meta, Amazon, Spotify, e Uber.

Profilo di rischio

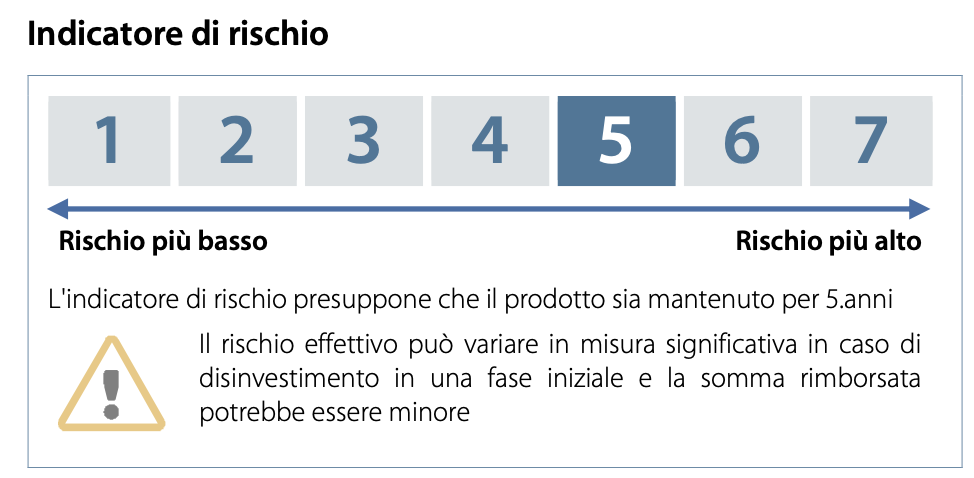

La valutazione del profilo di rischio del comparto è basata sulla volatilità storica, quindi potrebbe non rappresentare un’indicazione attendibile.

Ciononostante, ci serve per inquadrare il profilo dell’investimento e capire se si addice alle tue caratteristiche.

Il fondo è stato classificato nella categoria “5”, rischio medio – valutazione abbastanza conforme ad un investimento azionario.

Politica di utilizzo dei proventi

Come vengono gestiti i proventi? Dipende dalla classe di azioni che sottoscrivi. Ad esempio, le azioni di classe “A”, riservate agli investitori al dettaglio, sono del tipo ad accumulazione, quindi i proventi maturati non sono distribuiti tra i partecipanti ma vengono reinvestiti nel Comparto.

Modalità di sottoscrizione e rimborso

Per effettuare la sottoscrizione delle azioni di classe A occorre procurarsi e compilare il modulo di sottoscrizione, disponibile sul sito internet oppure presso la Società di Gestione.

Le azioni del comparto possono essere rimborsate su richiesta, con transazioni effettuate su base giornaliera.

Gli investitori possono anche convertire le proprie azioni di classe A in qualsiasi altra classe o comparto.

Costi

I costi di permanenza nel fondo (per azioni di classe A) si articolano in questo modo:

- Commissione una tantum prelevata al momento della sottoscrizione, massimo il 5,75% del capitale (prima che venga investito);

- Commissione di rimborso non previste;

- Commissioni correnti prelevate dal fondo in un anno, pari all’1,84%, di cui l’1,60% per la gestione;

- Nessuna commissione di performance.

Anche se si tratta di una percentuale massima, e quindi il caricamento potrebbe essere inferiore, il 5,75% è altissimo; rappresenta una percentuale significativa che ti viene tolta dal capitale ancor prima di investirlo.

Questo è un problema tipico dei fondi comuni di investimento a gestione attiva.

Rendimenti passati

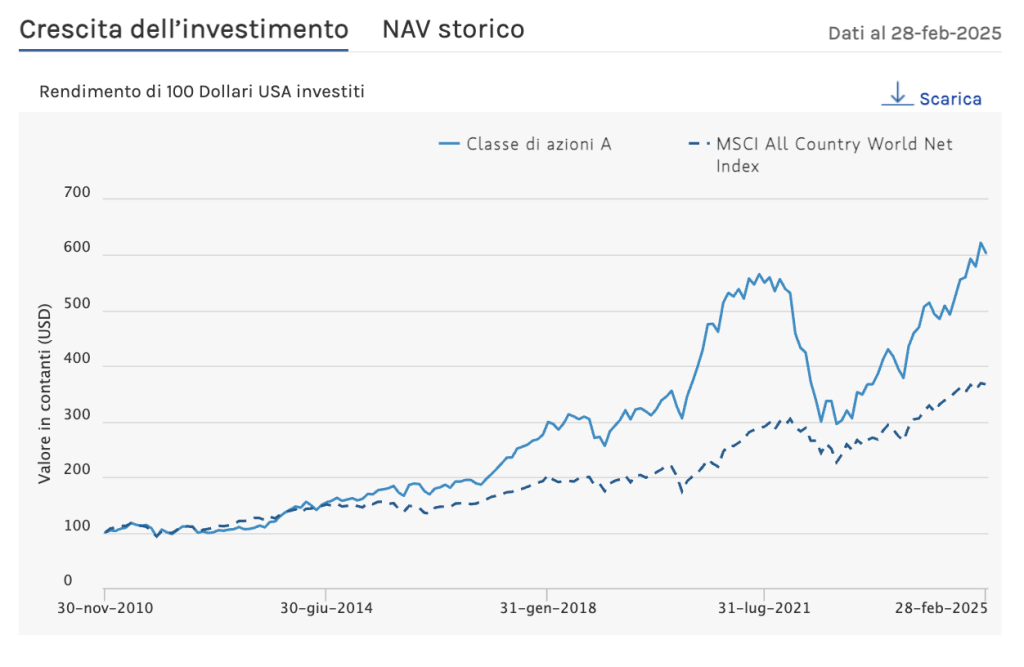

I rendimenti passati sono utili nella misura in cui vengono letti come evidenza dell’operato del gestore, giusto per capire se gli obiettivi sono stati effettivamente raggiunti, perché come ben sappiamo i rendimenti passati non possono essere presi da previsione per il futuro.

I dati sulle performance sono stati calcolati includendo le imposte, le commissioni correnti e i costi di transazione, ma escludendo le commissioni di sottoscrizione e di rimborso.

Come puoi vedere, più di una volta il comparto ha sovraperformato il benchmark, nondimeno, la variazione dei risultati da un anno all’altro è marcata.

Raramente i fondi riescono battere il benchmark, perciò è positivo che il Comparto ci sia riuscito, tuttavia, significa che il rischio assunto è decisamente più alto.

Se vuoi sottoscrivere le azioni del Comparto devi essere predisposto a tutto questo e inoltre devi considerare i costi di ingresso molto alti.

Non sai come investire?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Morgan Stanley Global Opportunity: Opinioni

A questo punto ti aspetti che io ti dica se conviene o meno investire nel comparto Global Opportunity Fund. Mi dispiace deluderti ma non posso dirti cosa è meglio per te, perché non ti conosco.

Però posso darti alcune dritte che ti faciliteranno il lavoro…

Un investimento nei mercati azionari richiede una buona propensione al rischio e un orizzonte temporale di molti anni. Il tuo obiettivo deve essere quello di incrementare il capitale in modo significativo, favorevole anche la politica di accumulazione dei proventi.

Tuttavia, devi fare attenzione ad alcuni aspetti: i costi decisamente alti, la poca trasparenza del gestore (che di fatto opera scelte indipendenti dal benchmark) e la rischiosità del Comparto, che potrebbe rivelarsi più volatile del previsto.

Non vuol dire che non ci devi investire, ma soltanto che prima di farlo devi essere ben consapevole di ciò che farai.

Il panorama degli investimenti è molto ampio, non necessariamente i fondi comuni a gestione attiva sono la soluzione migliore. Leggi la mia guida sulle cose da sapere prima di investire nei Fondi Comuni per approfondire il mio pensiero.

Ammetto che io sono di parte, perché non investo nei fondi comuni – non mi piacciono e non mi interessano. Però non voglio convincerti a tutti i costi a pensarla come me.

I fondi sono strumenti più o meno utili, in base ai casi, però capita spesso che non siano coerenti con le esigenze del risparmiatore.

Ecco perché bisognerebbe prima definire i propri obiettivi e la propria strategia di investimento, valutando anche altre strade. La strategia infatti viene prima della scelta degli strumenti!

A prescindere dallo strumento utilizzato, lo studio e la formazione sono il miglior investimento, l’unico che può garantirti dei vantaggi importanti.

Anzitutto sarai più autonomo nelle tue scelte e poi non ti farai fregare da chi vuole venderti soluzioni preconfezionate.

Un investitore informato, consapevole dei suoi obiettivi e con una strategia ben definita, difficilmente acquisterà strumenti inefficaci e potenzialmente dannosi.

Personalmente prediligo strumenti quali gli ETF, che trovo più efficienti dei fondi comuni sotto alcuni punti di vista. Se vuoi saperne di più sugli ETF puoi leggere questa guida.

Altre risorse utili

Su Affari Miei trovi anche dei percorsi guidati per investire, adatti alle diverse fasi del risparmio e della vita:

- Che Investitore Sei? Scopri Subito il Tuo Percorso

- Percorso per Investire: Guida per Neo Lavoratori

- Percorso per Investire: Guida per Giovani Coppie con Figli

- Percorso per Investire: Guida per Mezza Età

- Percorso per Investire: Guida per Over 65

- IMPORTANTE - I Tuoi Investimenti in Banca non ti convincono? Scopri il DOCUMENTO SEGRETO (che la tua banca nasconde) in cui è spiegato tutto!

A presto.

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

2 Commenti

federico malipiero · 7 Maggio 2022 alle 14:23

dal 15 / 11/ 2021 il fondo scende ininterrottamente : un vero disastro . Rispetto al nasdaq 100 riesce a perdere giornalmente anche 3/4 punti per cento . State alla larga da questa roba

Davide Marciano · 9 Maggio 2022 alle 11:16

Buongiorno Federico,

dalla data da te indicata quasi tutti i mercati stanno scendendo, la tua preoccupazione, che comprendiamo, è probabilmente figlia del fatto che non ti hanno spiegato bene il prodotto e/o che non eri pronto ad entrare su mercati volatili e rischiosi visto il tuo profilo.

Noi siamo contrari ad una gestione in fondi attivi, in questo report:

https://www.affarimiei.biz/report-da-fondi-a-etf

facciamo toccare con mano come si possono letteralmente recuperare decine di migliaia di euro abbastanza facilmente cambiando l’approccio.

Quello che è però importante dire e capire è che i mercati non possono salire sempre e che se siamo preoccupati da tutto questo, probabilmente, c’è stato un problema di comunicazione alla base tra cliente e venditore del prodotto.

I nostri clienti in questa fase sono tranquillissimi perché alcuni fenomeni li abbiamo spiegati con largo anticipo e molti di loro si sono formati con i nostri percorsi, quindi sono pronti ad affrontare anche le fasi più incerte.

Ti auguro di recuperare in fretta e di viverla con serenità.

Se avrai piacere a continuare a seguirci, spero che i nostri contenuti possano esserti utili.

A presto,

Davide