MSCI Emerging Markets: Composizione, Rendimenti e Principali ETF

L’MSCI Emerging Markets è un indice azionario internazionale dei Paesi Emergenti. Incarna tutto quello che è il panorama azionario al di fuori del blocco Occidentale; è un ottimo benchmark per chi intende investire anche su questa fetta di mondo.

Nella guida di oggi analizzo le caratteristiche dell’indice: la composizione, i rendimenti e i rischi. Ma farò anche un discorso mirato sugli ETF, che a mio avviso sono gli strumenti migliori per investire nelle economie non sviluppate, perché diversificano e perché replicano fedelmente l’indice.

Buona lettura.

Che cos’è l’MSCI Emerging Markets

È un indice equity che include nel suo paniere azioni di società ad alta e media capitalizzazione, rappresentative delle economie di 26 Nazioni di recente industrializzazione: Argentina, Brasile, Cile, Cina, Colombia, Repubblica Ceca, Egitto, Grecia, Ungheria, India, Indonesia, Corea, Malesia, Messico, Pakistan, Perù, Filippine, Polonia, Qatar, Russia, Arabia Saudita, Sud Africa, Taiwan, Tailandia, Turchia e Emirati Arabi Uniti.

Questi Paesi sono accomunati dal fatto che hanno un livello di sviluppo economico e finanziario non pienamente sviluppato o comunque in ritardo rispetto a quello dei paesi più ricchi al mondo – anche se alcuni stanno, di fatto, superando questo confine.

Allo stesso tempo, i Paesi Emergenti hanno registrano negli ultimi decenni una crescita economica rapida ed esponenziale; il loro peso nell’economia globale è rilevante, anche perché alcuni di essi sono i più popolosi al mondo (in particolare Cina e India), con un territorio vastissimo e risorse naturali abbondanti.

Di contro, questi mercati mancano di una vera e propria regolamentazione; in molti casi si stanno sviluppando in contesti di instabilità politica, povertà, dittature, corruzione. Sono molto probabili squilibri economici e crolli improvvisi (vedi il Venezuela).

Da un lato, i Paesi Emergenti rappresentano un’interessante opportunità di investimento che permette di realizzare rendimenti competitivi; dall’altro, può essere molto rischioso investirci se non si effettua una corretta diversificazione e se non si punta al lungo periodo.

La composizione dell’MSCI Emerging Markets Index

Prima di scegliere l’indice MSCI Emerging Markets come benchmark bisogna capire da cosa è composto, cioè quali titoli include al suo interno e in che proporzioni.

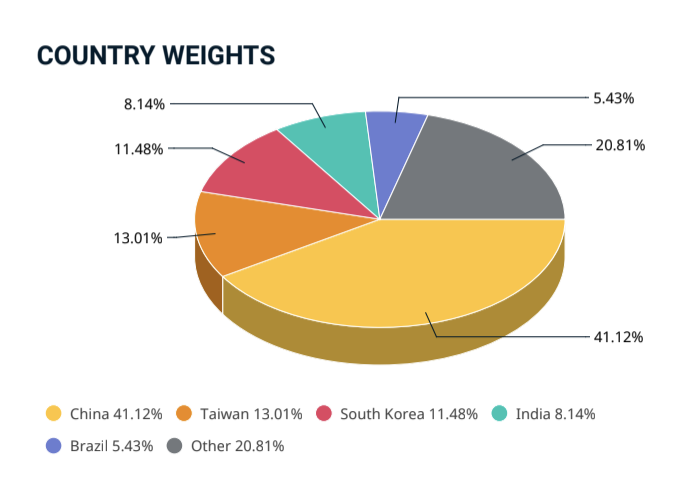

Non tutti i Paesi elencati poco fa hanno lo stesso peso all’interno del paniere. In genere, in un indice internazionale si dà priorità alle economie trainanti e più rappresentative. Ecco perché la Cina rappresenta almeno il 40% dell’indice – come puoi vedere nel grafico qui sotto:

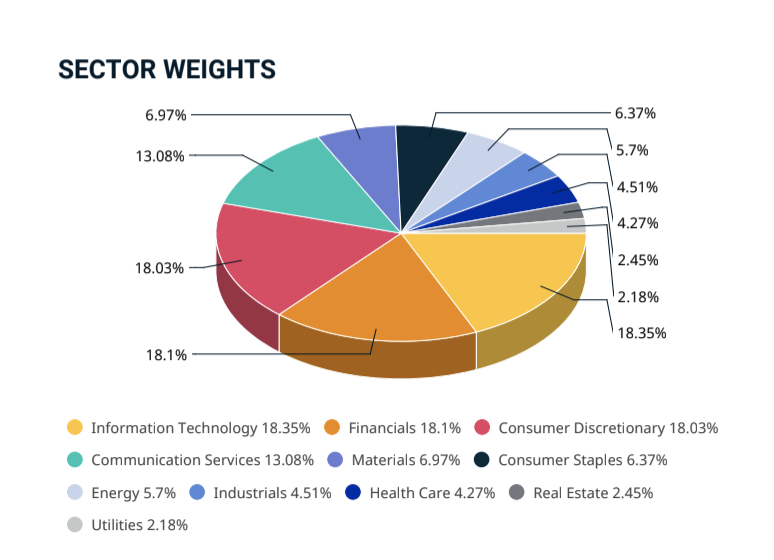

Per quanto riguarda i settori di attività, l’indice è bilanciato. L’information technology, il finanziario, il settore dei consumi discrezionali e dei servizi di comunicazione hanno il peso maggiore.

Oltretutto, questo indice è uno dei più importanti e conosciuti al mondo, nonché dei più replicati, un dettaglio che andrà a tuo vantaggio nel momento in cui – come vedremo fra poco – dovrai ipotizzare l’acquisto di un ETF.

Rischi e problematiche di un investimento

A causa dei rischi politici e monetari intrinseci, i Mercati Emergenti sono considerati un investimento molto rischioso. In qualità di investitore devi essere preparato a vedere risultati molto volatili, con picchi in crescita e in perdita; devi essere preparato a sostenere eventuali perdite significative.

Il buon senso consiglia di approcciare l’investimento con prudenza, e solo dopo aver messo a posto le finanze personali – come ti ho spiegato dettagliatamente nella mia guida.

Fino a quel momento non è il caso che ti cimenti in avventure del genere, che soprattutto nel breve periodo possono darti molti dispiaceri.

ETF su MSCI Emerging Markets

Secondo me, gli ETF sono gli strumenti migliori per investire nelle economie non sviluppate riducendo di molto i rischi sopraccitati.

Ci sono attualmente sul mercato 13 ETF che seguono la composizione e l’andamento dell’MSCI Emerging Markets Index. Vuol dire che puoi investire negli stessi titoli, con la medesima composizione e le stesse performance, pur impiegando un capitale minimo e pagando commissioni molto basse.

È rischioso e poco fattibile investire su singole azioni per conto proprio – anche perché alcuni mercati non sono accessibili. Invece, sottoscrivere un ETF apporta numerosi vantaggi che ti illustro fra pochissimo, se però vuoi approfondire il tema ti rimando alla mia guida sugli ETF.

Un capitale estremamente differenziato a costi bassissimi

Come sai, gli ETF sono fondi che raccolgono un capitale collettivo gestito passivamente, cioè gestito da un algoritmo che si obbliga a replicare l’andamento dell’indice benchmark.

Sono quotati nei mercati regolamentati, come le azioni, quindi sono molto liquidi e molto scambiati, soprattutto se replicano indici noti.

Il vantaggio principale è la possibilità di accedere a portafogli estremamente differenziati, a fronte di una piccolissima quota di partecipazione.

Ma per costruire un portafoglio davvero valido non basta un solo ETF.

Come sfruttare al meglio il potenziale degli ETF

Abbiamo visto che l’MSCI Emerging Markets è rappresentativo di un paniere di titoli ben diversificato (sebbene limitato alle sole economie in via di sviluppo). Sarebbe però un errore limitarsi all’acquisto di un singolo ETF che lo replica.

Il modo migliore per sfruttare le opportunità dei Mercati Emergenti, ma senza correre rischi inutili, è combinare tra loro più ETF con benchmark differenti.

Un portafoglio di ETF permette di attuare strategie d’investimento bilanciate ed efficaci, sia sul piano della costruzione del capitale, sia nel contenimento dei rischi.

All’interno del tuo conto titoli puoi inserire tranquillamente un ETF su l’MSCI Emerging Markets Index, a patto però di impiegare solo una parte marginale delle tue risorse, e puntare il grosso delle tue attività su titoli più stabili.

Se ti preoccupano i costi complessivi non temere. Al contrario di quanto avviene con i fondi comuni di investimento, le commissioni sugli ETF sono bassissime, proprio perché la gestione è di tipo passivo.

Quindi, se vuoi investire nei Mercati Emergenti in modo intelligente, un portafoglio di ETF è ancora il metodo migliore.

Come comprare un ETF

Sottoscrivere un ETF è molto semplice, è sufficiente avere un conto titoli aperto presso una banca. Esistono anche piattaforme online che ti permettono di acquistare gli ETF o, più spesso, di fare trading con i CFD su ETF.

Siccome il mio obiettivo d’investimenti è di lungo termine non faccio attività di trading, quindi compro direttamente gli ETF.

Se ti interessa investire con il mio metodo e/o seguendo i consigli del Centro Studi di Affari Miei, sappi che il servizio di informazione finanziaria avanzata “Fast Investments Planner” costruisce portafogli che includono gli ETF sull’MSCI Emerging Markets.

Conclusioni

Questo è quanto devi sapere sull’indice dei Mercati Emergenti e sull’investimento in ETF. Se stai cercando ulteriori linee guida per investire puoi appoggiarti alle risorse messe a disposizione sul mio blog:

- Che Investitore Sei? Scopri Subito il Tuo Percorso

- Percorso per Investire: Guida per Neo Lavoratori

- Percorso per Investire: Guida per Giovani Coppie con Figli

- Percorso per Investire: Guida per Mezza Età

- Percorso per Investire: Guida per Over 65

- IMPORTANTE - I Tuoi Investimenti in Banca non ti convincono? Scopri il DOCUMENTO SEGRETO (che la tua banca nasconde) in cui è spiegato tutto!

A presto.

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

0 Commenti