Nuovi Orizzonti, il Contratto di Assicurazione sulla Vita Multiramo di Allianz: Caratteristiche e Opinioni

Ti è stato proposto il prodotto di investimento Nuovi Orizzonti di Allianz, ma tu non te ne intendi molto e desideri saperne di più in merito?

Allora sei nel posto giusto. Oggi in questa recensione troverai tutte le caratteristiche del prodotto, i costi, i vantaggi e gli svantaggi che derivano dal sottoscrivere un prodotto simile.

Prima di tutto vediamo in breve che cos’è Nuovi Orizzonti: è un prodotto che offre soluzioni di investimento poiché dà la possibilità di scegliere dove investire il capitale tra cinque soluzioni innovative che consentono di comporre un mix ideale di fondi.

Si tratta di un contratto di assicurazione sulla vita derivante dalla combinazione di tre componenti:

- investimento assicurativo di tipo unit linked;

- investimento assicurativo con partecipazione agli utili;

- copertura assicurativa di puro rischio.

Se continui a leggere potrai saperne di più.

Allianz è sicuro?

Stiamo parlando di uno dei principali assicuratori italiani, uno dei leader mondiali nel settore assicurativo e nell’asset management, quindi dal punto di vista della sicurezza e della solidità puoi andare sul sicuro.

Allianz SE è una società europea di servizi assicurativi e finanziari con sede a Monaco di Baviera, in Germania, ed è presente in Italia come Allianz S.p.A.

Ha più di 100 milioni di clienti, la cui maggior parte si ritiene soddisfatta del trattamento ricevuto.

La solidità del gruppo non ci garantisce al 100% che il prodotto in questione sia per forza un buon prodotto o che possa fare al caso nostro.

Sai che rischi corri se investi?

Prima di vedere le caratteristiche e chiederti se il prodotto ti può interessare, devi essere consapevole dei rischi che corri se sottoscrivi questo contratto.

La compagnia non ti garantisce al 100% la restituzione del capitale, quindi quando investi devi già essere consapevole che potresti andare incontro a eventuali perdite, e che necessariamente devi essere in grado di poterle sostenere.

La componente unit linked del contratto infatti pesa in questo senso, perché i rendimenti sono legati all’andamento del mercato, e se il mercato non va bene a quel punto il tuo investimento potrebbe risentirne.

Caratteristiche del contratto

Questo contratto è flessibile: il contraente può comporre l’investimento ideale in base ai suoi obiettivi scegliendo i fondi sui quali investire, con la possibilità di modificare le scelte o combinarle in considerazione dell’andamento dei mercati o delle fasi tua vita; consente di completare il progetto con una protezione aggiuntiva in caso di prematura scomparsa, un capitale importante da destinare ai propri cari; e infine offre la professionalità di uno tra i maggior istituti per le assicurazione come dicevamo in apertura.

Come funziona Nuovi Orizzonti

Il contratto è abbastanza complesso poiché prevede una prestazione principale, una prestazione assicurativa complementare e delle opzioni contrattuali.

Adesso andiamo ad analizzarle una per una.

La prestazione principale è quella che avviene in caso di decesso: se si verifica l’evento è previsto il pagamento ai beneficiari di un capitale che è pari ali controvalore delle quote dei fondi scelti dal contraente per la parte investita nei fondi interni, mentre per la parte investita nella gestione separata è pari al capitale maturato dal 1 gennaio che precede la data del decesso e per la parte destinata alla apertura caso morte è pari al capitale assicurato della copertura caso morte indicato nella proposta di appendice di polizza e nell’appendice stessa.

La prestazione assicurativa complementare prevede il raddoppio o la triplicazione del capitale in caso di morte per infortunio o per incidente stradale: questa è una garanzia che si può attivare.

Le opzioni contrattuali sono 4:

- Defender: questa opzione prevede che se si registra una perdita del capitale investito nei fondi interni pari o superiore al 10%,15% o 20%, allora il controvalore delle quote dei fondi interni verrà trasferito nell’OICR obbligazionario prudente;

- Investimento programmato: si attiva in automatico quando il contraente versa un premio nell’OICR obbligazionario prudente;

- Opzione da capitale in rendita: il contraente può richiedere la conversione del valore di riscatto in una rendita annua vitalizia rivalutabile e pagabile fino a quando l’assicurato sia in vita;

- Opzione cedola: il contraente può richiedere che la rivalutazione del capitale investito nella gestione separata VITARIV venga liquidata sotto forma di cedola.

Premio

Il contratto prevede sia il pagamento di un premio unico, che l’attivazione di un piano di accumulo del capitale (PAC) a premi ricorrenti.

L’importo minimo del premio unico iniziale è di 1.200 euro, mentre quello massimo è di 500.000 euro.

L’importo minimo del piano di accumulo a premi ricorrente è invece di 100 euro al mese, mentre quello massimo è di 2.000 euro al mese.

Inoltre puoi versare dei premi aggiuntivi in qualsiasi momento.

Durata

Il contratto è a vita intera. In caso di attivazione della copertura caso morte, la durata della stessa non può essere inferiore ad 1 anno e superiore a 30 anni.

Il riscatto

Il contratto ti riconosce la possibilità, al verificarsi di determinate condizioni, di poter riscattare anticipatamente, sia parzialmente che totalmente la somma.

Per quanto riguarda la parte investite nei fondi interni, puoi richiedere il riscatto già dopo i 30 giorni dopo la conclusione del contratto, e dovrai sostenere un costo di 50 euro.

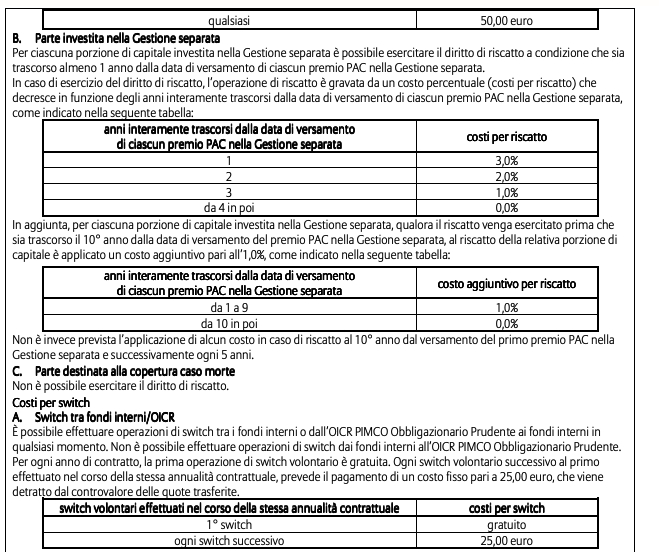

Per quanto concerne invece la gestione separata, occorrerà che sia passato almeno 1 anno dalla data di versamento di ciascun premio: attenzione che ti verrà applicata una percentuale di penale (pari al 3%, 2%, 1% o 0%) in base a quanto precocemente vuoi disinvestire, invece a partire dal decimo anno non avrai costi aggiuntivi per esercitare il riscatto.

Per la parte destinata alla copertura caso morte invece non potrai esercitare alcun riscatto.

A chi è rivolto il prodotto

Abbiamo visto che il prodotto prevede diverse opzioni di investimento, ed esse possono essere combinata tra loro per perseguire degli obiettivi di diverso tipo, e sono stilate per poter soddisfare le esigenze di soggetti diversi.

Il prodotto infatti è adatto sia per investitori che vogliono dei rendimenti medio/bassi, oppure medio/alti e anche ad investitori che hanno un diverso orizzonte temporale a disposizione.

I costi

Siamo arrivati alla parte dolente della questione, ovvero i costi della polizza.

Come abbiamo visto si tratta di uno strumento complesso, e proprio per questo motivo lo strumento presenta delle spese onerose che impattano sui rendimenti nel tempo.

Vediamo il prospetto dei costi.

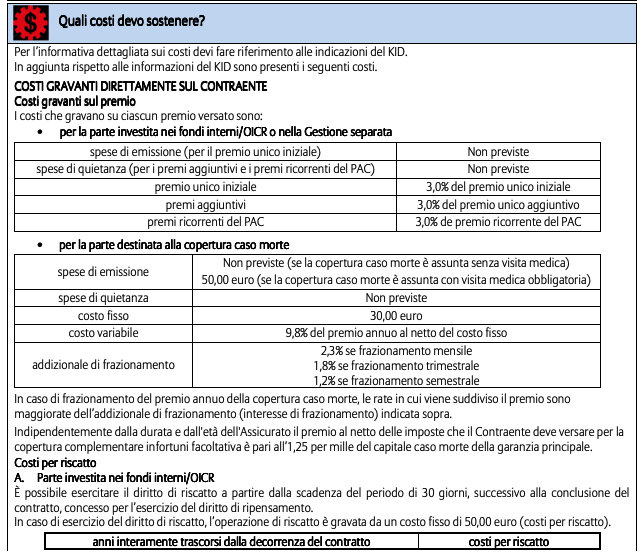

Per quanto riguarda i costi che gravano sul premio, per la parte investita nei fondi interni o nella gestione separata abbiamo:

- Spese di emissione: non previste;

- Spese di quietanza: non previste;

- Premio unico iniziale: 3% del premio unico iniziale;

- Premi aggiuntivi: 3% del premio unico aggiuntivo;

- Premi ricorrenti PAC: 3% del premio ricorrente PAC.

Per la copertura caso morte, invece:

- Spese di emissione: non previste senza visita medica, pari a 50 euro con visita medica;

- Spese di quietanza: non previste;

- Costo fisso: 30 euro;

- Costo variabile: 9,8% del premio annui al netto del costo fisso;

- Addizionale di frazionamento: 2,3% se mensile, 1,8% se trimestrale, 1,2% se semestrale.

Ti invito a consultare il KIID per vedere la tabella in cui ti vengono mostrati dettagliatamente i costi per riscatto in base agli anni trascorsi dal versamento di ciascun premio.

Abbiamo inoltre i costi per lo switch, gratuiti per il primo, mentre pari a 25 euro per i successivi.

Infine, da non sottovalutare, sono le commissioni di gestione.

Esse le devi pagare in quanto parliamo di un investimento in risparmio gestito, quindi la compagni si prende dei soldi da te per amministrare e investire i tuoi stessi soldi.

In questo caso le commissioni variano in base al fondo interno nel quale investi, ma ti posso dire che vanno dall’1,25% fino al 2%.

In più hai per la parte di contratto investita nella gestione separata, una ritenuta da parte dell’impresa, il rendimento trattenuto appunto, ed essa è pari all’1,50%.

Non dimenticare inoltre i costi di intermediazione, percepiti in media dagli intermediari per il flusso commissionare relativo al prodotto: 33,3% per la parte dei fondi interni o gestione separata, e 52,4% per la parte destinata alla copertura caso morte.

Vantaggi fiscali

Le polizze vengono sottoposte a un particolare regime fiscale, che poi forse è l’unico punto positivo del contratto.

I premi pagati per le assicurazioni sulla vita non sono soggetti ad imposta, mentre quelli pagati per le assicurazioni complementari infortuni sono soggetti a imposta nella misura del 2,5%.

Il premio pagato per la copertura caso morte (o morte e invalidità permanente) dà diritto ad una detrazione d’imposta ai fini IRPEF nella misura del 19% del premio stesso, fino ad un importo massimo annuale pari a 530 euro.

La tassazione sui rendimenti è invece soggetta ad aliquota variabile compresa tra il 12,5% e il 26% in base alla natura degli investimenti collegati al contratto (titoli di Stato, azioni o diversi).

Opinioni di Affari Miei

Ora che siamo giunti alla fine della nostra recensione, posso fornirti le mie opinioni circa il prodotto.

Personalmente non amo per niente gli investimenti assicurativi. Se hai già letto altre mie recensioni forse lo sapevi già.

Ritengo che questi prodotti siano molto artificiosi, di difficile comprensione, e studiati apposta per far pagare parecchi costi, alcuni anche ben nascosti, al contrente, e per offrire dei rendimenti che non sono assolutamente meritevoli di così tanti costi.

Il risparmio gestito infatti è costoso e vincolante. Se vuoi proteggerti, allora sottoscrivi un’assicurazione semplice, mentre se invece vuoi investire, ci sono molti altri strumenti più semplici e sicuramente meno costosi.

Mischiare le due cose a mio parere non porta a nulla di buono.

Quindi, in conclusione, io ti sconsiglio di sottoscrivere dei prodotti simili, poi naturalmente la decisone finale spetta a te, io posso soltanto farti notare i molti svantaggi che derivano da prodotti di questo genere.

Conclusioni

Se vuoi imparare ad investire nel modo più efficace ti lascio da leggere le mie guide pratiche per i principianti:

- Che Investitore Sei? Scopri Subito il Tuo Percorso

- Percorso per Investire: Guida per Neo Lavoratori

- Percorso per Investire: Guida per Giovani Coppie con Figli

- Percorso per Investire: Guida per Mezza Età

- Percorso per Investire: Guida per Over 65

- IMPORTANTE - I Tuoi Investimenti in Banca non ti convincono? Scopri il DOCUMENTO SEGRETO (che la tua banca nasconde) in cui è spiegato tutto!

A presto.

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

0 Commenti