Piano Individuale Pensionistico Credemvita Futura: Conviene Aderire?

Cerchi una recensione e delle opinioni oggettive sul Piano Individuale Pensionistico Credemvita Futura?

Sei nel posto giusto, oggi torno a parlarti di investimenti finalizzati alla previdenza complementare analizzando proprio questo prodotto assicurativo.

Probabilmente ti stai chiedendo se si tratta di un investimento conveniente, non ti piace rischiare i tuoi risparmi a caso e quindi vuoi sapere tutto il possibile sul PIP: rendimenti, rischi, costi ecc.

All’interno dell’articolo troverai tutte le informazioni che cerchi, e alla fine ti darò anche qualche consiglio.

Buona lettura.

Due informazioni sulla compagnia

Prima di parlare del PIP voglio spendere due parole sulla compagnia che colloca il prodotto, chi è Credemvita?

Credemvita è un’impresa di assicurazioni attiva nei rami vita e previdenziale, appartenente al Gruppo Credem (Credito Emiliano SpA), un noto istituto di credito con sede a Reggio Emilia, fondato nel 1910 su iniziativa di imprenditori reggiani.

Ha poi superato la connotazione prettamente territoriale ed è oggi presente a livello nazionale in 19 regioni con circa 600 filiali e centri imprese su tutto il territorio nazionale, e oltre 800 promotori finanziari con uffici dedicati.

Credemvita opera esclusivamente attraverso le reti distributive del Gruppo. La società è solida e specializzata. Questo è un primo elemento importante per valutare il contratto, ma ora passiamo all’analisi vera e propria.

È sicuro investire i risparmi in un PIP?

Per godere della prestazione pensionistica complementare dovrai versare dei contributi alla compagnia di assicurazione per diversi anni, come verranno impiegati i tuo risparmi? Saranno al sicuro?

Gli investimenti finalizzati alla previdenza complementare sono abbastanza poveri di rischi perché l’obiettivo è di costruire e conservare il capitale, non certo di far arrivare i risparmiatori alla pensione con nulla in tasca!

Tuttavia, è pur sempre un investimento in strumenti finanziari che consistono in fondi comuni di investimento che hanno un profilo di rischio variabile. In pratica, i premi che verserai a Credemvita saranno investiti secondo le politiche del fondo scelto.

Non ci sono promesse per quanto riguarda il rendimento e non sei tutelato rispetto al rischio che l’investimento possa andare male e l’assegno pensionistico si riveli più misero di quanto sperato/versato negli anni. Queste cose devi saperle.

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Non sai come investire?

Come funziona il PIP

Analizziamo finalmente il prodotto pensionistico. Si tratta di un contratto assicurativo ad adesione individuale che ti permette di costruire un capitale, che ti verrà erogato in forma di rendita vitalizia complementare quando raggiungerai i requisiti per la pensione.

Per costruire il capitale, che sarà alla base della tua rendita, dovrai versare dei premi ricorrenti per diversi anni. Il piano di contribuzione ti lascia molta libertà di scelta perché potrai stabilire la somma da versare e con la frequenza (annuale, semestrale, quadrimestrale, trimestrale o mensile).

Potrai integrare il capitale con versamenti aggiuntivi e, se ti troverai in difficoltà, potrai anche interrompere la contribuzione senza penalizzazioni e senza annullare il contratto. Sarai sempre libero di riprendere i versamenti in qualsiasi momento.

Come avviene la contribuzione

La contribuzione può avvenire con i soli versamenti che effettui personalmente; altrimenti puoi anche scegliere di versare nel PIP il flusso di TFR in maturazione. Questa scelta è facoltativa ma irreversibile, chiaramente è rivolta solo ai lavoratori dipendenti.

Se ti interessa questo aspetto del contratto sappi che ho scritto un approfondimento per chiarire se sia meglio destinare il TFR alla pensione integrativa oppure se sia più conveniente lasciarlo in azienda: “Dov’è meglio destinare il TFR?”

Il contributo al PIP può avvenire anche da parte del datore di lavoro, per sua libera scelta o in presenza di accordi aziendali.

Dopo due anni di contribuzione potrai eventualmente spostare la posizione individuale maturata in un’altra forma pensionistica complementare. Questa opzione si chiama “trasferimento” e potrebbe avere un costo, ma lo scopriremo più avanti.

La pensione complementare

Quando finalmente maturerai i requisiti di accesso alla pensione pubblica, potrai iniziare a riscuotere la prestazione pensionistica complementare in forma di rendita vitalizia, cioè per il resto della durata della tua vita.

In alternativa alla rendita potrai chiedere di riscuotere la pensione complementare in forma di capitale, fino al 50% del montante totale.

L’importo della prestazione dipenderà dalla tua età, dalla quantità dei versamenti effettuati nella fase di accumulo, dai rendimenti raggiunti e dall’impatto dei costi sul tuo investimento. Per queste ragioni non è possibile prevedere in anticipo a quanto ammonterà la rendita.

Decesso prima del pensionamento

Se si verifica il tuo decesso prima del pensionamento, cioè durante la fase di accumulo, il capitale maturato non va perso ma viene pagato ai tuoi eredi/beneficiari che avrai indicato sul contratto.

Rendita Integrativa Temporanea Anticipata

Devi sapere che il PIP contempla anche la possibilità di fare richiesta della RITA, un’opzione che ti permette di riscuotere il tuo capitale in forma di rendita temporanea anticipata.

Puoi farne richiesta dopo aver maturato 5 anni di partecipazione a forme di previdenza complementare, e devi soddisfare questi requisiti:

- Aver cessato l’attività lavorativa a non più di 5 anni dalla pensione di vecchiaia e con almeno 20 anni di contributi versati;

- Aver cessato l’attività lavorativa con conseguente inoccupazione per un periodo superiore a 24 mesi, a non più di 10 anni dal raggiungimento della pensione.

Se non soddisfi questi requisiti ma hai comunque bisogno di riscuotere anticipatamente la tua pensione complementare, sappi che ci sono altre alternative.

Puoi anche chiedere un’anticipazioni di capitale

Le anticipazioni di capitale sono ammesse dal regolamento del PIP, ma per averne diritto devi soddisfare questi criteri:

- In qualsiasi momento puoi richiedere un’anticipazione fino al 75% del capitale maturato, per far fronte a spese sanitarie di particolare gravità (anche se riguardano il coniuge e i figli);

- Dopo 8 anni puoi richiedere un’anticipazione fino al 75% per l’acquisto della prima casa di abitazione (per te o per i figli), e anche per pagare delle spese di ristrutturazione;

- Dopo 8 anni hai facoltà di chiedere un’anticipazione fino al 30% del capitale, per assolvere ad altre esigenze di carattere personale.

Quando puoi chiedere il riscatto

Se ti dovessi trovare in una situazione lavorativa particolarmente difficile (disoccupazione, cassa integrazione, mobilità), potrai riscattare in tutto o in parte la posizione maturata, indipendentemente dagli anni che ancora mancheranno al raggiungimento della pensione.

Il riscatto totale annulla definitivamente il contratto quindi perderai i tuoi diritti sulla prestazione pensionistica. Invece, con il riscatto parziale, il PIP resterà attivo per la parte di capitale ancora investita.

Linee di investimento

Come vengono investiti i soldi degli aderenti? Ciascun contributo versato viene convertito in quote di un fondo interno che ogni investitore sceglie al momento della sottoscrizione.

Il PIP permette di scegliere fra 4 linee diverse:

- Fondo Interno Obbligazionario;

- Fondo Interno Flessibile;

- Fondo Interno Bilanciato;

- Fondo Interno Azionario.

Ciascun fondo ha un portafoglio misto di strumenti finanziari, più orientato sull’obbligazionario o a prevalenza azionaria, con un’esposizione al rischio variabile e un orizzonte temporale che va da un minimo di 5 anni a un massimo che supera 15 anni.

Chiaramente, più la componente azionaria è importante, più aumenta il profilo di rischio/rendimento e l’orizzonte temporale.

Prima di sottoscrivere il contratto devi riflettere attentamente su quale linea di investimento è più coerente per il tuo profilo di rischio e le tue prospettive temporali. Un investimento azionario di lungo periodo è più indicato a chi è ancora giovane e può dimenticarsi dei soldi per molti anni.

Prospetto dei costi

Arriviamo alla parte più importante: i costi. Le spese che dovrai sostenere, direttamente e indirettamente, comporteranno la diminuzione della tua futura prestazione pensionistica. Ecco l’elenco di tutte le voci di costo:

- Spese di adesione: 50 euro prelevati dal primo contributo;

- Spese durante la fase di accumulo: costo prelevato da ogni versamento (aggiuntivo, TFR, contributi del datore di lavoro) pari al 2,00% del premio;

- Spese di gestione dell’investimento: una percentuale variabile in base al fondo scelto viene prelevata dal rendimento su base annua. La commissione di gestione è pari all’1,60% per il fondo obbligazionario, all’1,80% per quello flessibile, all’1,95% nel caso del bilanciato e al 2,10% per il fondo azionario.

- In caso di trasferimento della posizione individuale verso un’altra forma pensionistica complementare sarà trattenuta una spesa fissa di 30 euro;

- Se farai richiesta della Rendita integrativa temporanea anticipata la spesa ammonterà a 18 euro per ogni rata di rendita;

- Chiedere il riscatto totale non ha alcun costo, ma se rinunci a questo diritto sarai esentato dal versamento della spesa di adesione;

- Le anticipazioni hanno un costo di 30 euro.

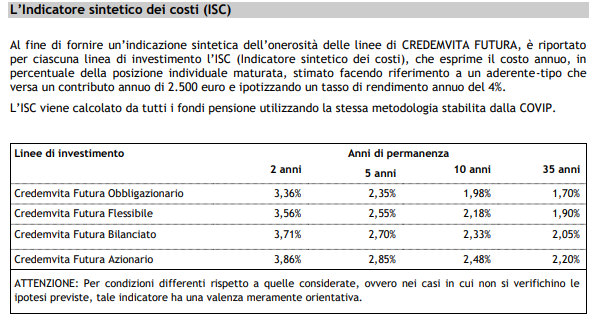

Alla fine, per avere un quadro più chiaro in merito all’onerosità del contratto devi guardare l’indicatore sintetico dei costi. Esprime l’impatto che avranno le spese sulla posizione individuale maturata, facendo riferimento a un aderente-tipo che versa un contributo annuo di 2.500 euro e ipotizzando un tasso di rendimento annuo del 4%:

Ci sono realmente dei vantaggi fiscali?

Le pensioni integrative sono famose perché consentono di beneficiare di un trattamento fiscale di favore. I contributi versati, in base alla normativa vigente, sono deducibili dal reddito fino all’importo di 5.164,57 euro annui, inclusi gli eventuali contributi versati dal datore di lavoro ma escluso il TFR.

A tal proposito ti consiglio di leggere l’articolo di Affari Miei: “Come Pagare Meno Tasse Sfruttando i Fondi Pensione”

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Non sai come investire?

Opinioni finali di Affari Miei su Credemvita Futura

Concludo la recensione del PIP Credemvita Futura spiegandoti un po’ come la penso io sulla pensione complementare.

Secondo il mio parere è necessario mettere da parte dei soldi e investirli per avere una sicurezza economica quando l’età avanzata ci impedirà di provvedere a noi e alle nostre famiglie… non so te, ma io non ripongo molta fiducia nel sistema pensionistico italiano.

Nonostante questa premessa resto molto scettico rispetto alla pensione complementare perché fondamentalmente non ha nulla di davvero conveniente (forse solo i vantaggi fiscali): rende poco, è piena di costi, non ti lascia libertà.

Il PIP che abbiamo analizzato oggi è davvero caro, e non presenta una linea di investimento con garanzia (una Gestione separata), quindi potresti ritrovarti a sottoscrivere un investimento più rischioso di quello che cerchi.

Io non sono un fan del risparmio gestito, e men che meno dei contratti di assicurazione mascherati da pensione complementare. Mi piace occuparmi direttamente dei miei soldi e investirli come e dove mi pare; e quando ne ho bisogno voglio poterli utilizzare senza dover chiedere il permesso a nessuno.

I piani pensionistici delle compagnie assicurative hanno il vantaggio di farti risparmiare tempo e di toglierti la preoccupazione dell’investimento per diversi anni, ma ci perdi in libertà e in convenienza economica.

Sappi che è possibile integrare la pensione senza dover necessariamente costruire un PIP. Può benissimo bastare un’attività di investimento e risparmio che fai tu stesso occupandoti direttamente della gestione dei tuoi soldi.

Ho scritto un articolo intero su questo argomento, leggilo per capire meglio il mio punto di vista: “Pensione integrativa, conviene?”

Conclusioni

Il miglior modo per iniziare a gestire i tuoi soldi è formarti e, per quelli come te, che stanno muovendo i primi passi nel mondo degli investimenti, ho realizzato una serie di percorsi guidati all’investimento, diversificati in base alle varie fasi del risparmio e della vita:

- Che Investitore Sei? Scopri Subito il Tuo Percorso

- Percorso per Investire: Guida per Neo Lavoratori

- Percorso per Investire: Guida per Giovani Coppie con Figli

- Percorso per Investire: Guida per Mezza Età

- Percorso per Investire: Guida per Over 65

- IMPORTANTE - I Tuoi Investimenti in Banca non ti convincono? Scopri il DOCUMENTO SEGRETO (che la tua banca nasconde) in cui è spiegato tutto!

Spero di averti illuminato riguardo ai pro e ai contro del Piano Individuale Pensionistico Credemvita Futura. Se alla fine di tutto sei comunque convinto dei benefici che potresti ricavare allora non ti resta che prendere il prospetto dei costi e confrontarlo con quello degli altri prodotti concorrenti, in modo da fare la scelta più conveniente per le tue tasche.

Buona fortuna!

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

0 Commenti