PostaFuturo Da Grande di Poste Italiane: la Recensione Completa!

Stai cercando informazioni su un prodotto del Gruppo Poste Italiane, Postafuturo Da Grande, il piano di risparmio studiato perché a beneficiarne sia un minore, ad esempio un figlio o un nipote?

Se stai leggendo questa recensione è possibile tu stia pensando all’avvenire dei figli, oppure hai un nipote il cui futuro ti sta a cuore. Se hai dei soldi da investire e hai deciso di usarli per assicurargli una somma per quando sarà grande e avrà bisogno di pagarsi gli studi oppure vorrà avviare un piccolo business, allora sei nel posto giusto per capire se lo strumento più adatto!

In questa recensione analizzerò tutte le caratteristiche del contratto e ti darò gli strumenti affinché tu possa fare la scelta migliore.

In Questo Articolo Si Parla di:

Due parole su Poste Italiane

Come sempre inizio con una piccola presentazione dell’istituto che vende il prodotto che stiamo esaminando, anche se si tratta del colosso, noto a tutti, Gruppo Poste Italiane.

Nato come istituto dedito alla gestione di servizi postali e telegrafici, col tempo è cresciuto arrivando a comprendere ben 30 società, attive in diversi settori, inclusi quello finanziario, assicurativo e bancario.

L’istituto può contare su oltre 160 anni di storia, con una rete radicata in tutto il territorio e che può contare su ben 562 miliardi di euro di attività finanziarie totali e ben 35 milioni di clienti. Si tratta nel complesso di una realtà davvero unica sia per dimensioni che per riconoscibilità, nonché per capillarità e per fiducia da parte della clientela.

Poste Vita S.p.A. è l’impresa di assicurazione gestore del contratto, ed è leader in Italia nel ramo vita.

Il profilo della società di riferimento è importante, ma da solo non fa il prodotto.

Non sai come investire?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Postafuturo Da Grande è uno strumento sicuro?

Come dico sempre, per capire se i tuoi risparmi saranno al sicuro, devi guardare quali sono le linee di investimento adottate dalla polizza, considerando un concetto specifico: la tipologia di gestione.

La gestione indica dove e come il capitale del risparmiatore viene investito, dettagli che incidono significativamente sul livello di rischio che si corre.

Chiariamo meglio il concetto. Le polizze che sono proposte come investimento sono di due tipi: Ramo I e Unit Linked.

Postafuturo Da Grande appartiene al primo gruppo, la cui caratteristica è che il piano di risparmio è collegato ad una gestione separata.

La gestione separata prevede che i soldi investiti sotto forma di premi non siano gestiti direttamente dalla compagnia, ma essi confluiscono in un fondo creato apposta, chiamato Posta ValorePiù, separato rispetto al complesso delle attività di PosteVita.

Lo stile di gestione separata è finalizzato a garantire maggiore sicurezza degli investimenti, orientati prevalentemente verso strumenti a basso rischio come titoli di stato e obbligazioni societarie. Di conseguenza anche la stabilità dei rendimenti è parzialmente garantita (rendimenti che però non saranno da capogiro).

Caratteristiche del prodotto

Attestata l’affidabilità della Società e la sicurezza legata alla tipologia di gestione dell’investimento, possiamo passare a esaminare nel dettaglio il prodotto.

Cos’è e come funziona

Postafuturo Da Grande è un contratto di assicurazione sulla vita in forma mista: ciò significa che ha le caratteristiche sia di una polizza caso vita che di una polizza caso morte. In poche parole, garantisce il pagamento del capitale al beneficiario alla scadenza prestabilita, ma assicura anche il pagamento del capitale agli eredi del beneficiario in caso di morte precoce.

Lo scopo del contratto è di consentire a te – il potenziale contraente (detto primo assicurato) – la costituzione di un capitale, di importo almeno pari a un minimo stabilito, che andrà a beneficio di un minore da te designato, non necessariamente un tuo parente, cioè il beneficiario (detto secondo assicurato).

Ci sono ovviamente dei vincoli, ossia:

- il contraente non deve avere più di 70 anni al momento della sottoscrizione del contratto;

- allo stesso tempo il/la bambino/a non deve avere più di 10 anni;

- per poter ricevere la somma maturata, il beneficiario deve compiere il ventesimo anno d’età.

Piano versamenti

Esaminiamo ora un altro elemento che devi valutare assolutamente, ossia quello legato alle modalità di versamento del premio.

Questo strumento prevede versamento ricorrente. Puoi scegliere tra:

- Pagamento annuale: minimo 600 euro;

- Pagamento mensile: minimo 50 euro.

È possibile effettuare versamenti aggiuntivi non inferiori a 250 euro e non superiori a 2.500 euro. Dopo il primo anno anche soggetti terzi oltre a te, possono versare dei premi aggiuntivi, ma i versamenti non devono superare il limite massimo annuale di 6.000 euro.

Il versamento dei premi è esente da imposte.

La durata

I fattori da valutare con cura quando stipuli una polizza non sono finiti qui, devi anche considerare la durata del contratto.

Essendo questo uno strumento pensato per garantire un futuro ad un minore, la scadenza di questo contratto specifico è fissata in modo univoco alla data di compimento del ventesimo anno di età del beneficiario. Però sappi che il piano dei versamenti periodici ha durata limitata ad un massimo di 10 anni e comunque non prosegue oltre il compimento dei 75 anni d’età del contraente.

Il contratto si estingue automaticamente in caso di decesso del beneficiario.

Prestazioni assicurative

Ora vediamo la copertura che ti garantisce la polizza:

- Prestazione in caso di vita a scadenza. Al termine contrattuale il beneficiario riceverà, se in vita, il capitale garantito prefissato al principio, pari al totale dei premi versati, al netto dei costi, e capitalizzati al tasso annuo composto dall’1%. In ogni caso la compagnia riconosce un capitale almeno pari ai premi versati;

- Il beneficiario riceve anche un ulteriore importo pari alla differenza (se positiva) tra il capitale assicurato maturato e il capitale garantito;

- Il beneficiario potrà godere del premio di diploma in relazione al voto ottenuto all’Esame di Stato. Una votazione pari a 100 assicura il 30% del cumulo dei premi previsti dal piano di versamenti; una votazione compresa tra il 96 e il 99 sarà pari al 10%… Speriamo che il ragazzo/a sarà una cima nello studio!

- Prestazione in caso di decesso o invalidità del contraente prima del termine contrattuale. La compagnia verserà in un’unica soluzione tutti i premi lordi ricorrenti mancanti fino alla data prevista di fine pagamento, attivando la garanzia esonero pagamento premi. In fase di assunzione viene richiesta la dichiarazione di buono stato di salute del contraente;

- Prestazione in caso di premorienza del beneficiario: nell’eventualità che accada entro il termine contrattuale, la polizza cessa e quanto maturato viene liquidato agli eredi del beneficiario.

Ma ora passiamo al punto focale della recensione: i costi della polizza.

Non sai come investire?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Costi

Questo è uno degli aspetti principali da considerare quando si stipula una polizza, poiché spesso le spese possono essere tali da annullare i rendimenti, e quindi è fondamentale leggere attentamente questa voce sul foglio illustrativo.

Questo contratto prevede una rivalutazione annuale del capitale investito, al netto dei costi, in base al rendimento conseguito dalla Gestione Separata di cui abbiamo parlato prima.

Tieni ben presente che il capitale che viene effettivamente investito è inferiore al totale dei premi versati. Anzitutto, la percentuale che viene trattenuta per la copertura assicurativa corrisponde al 2,7% del premio annuo versato, quindi la percentuale che viene investita corrisponde in media al 95,8%. La riduzione del rendimento annuo dovuta al pagamento dei premi assicurativi corrisponde, nell’orizzonte temporale raccomandato di 10 anni, al 0,5%.

Inoltre, Poste Vita per gestire l’investimento nel tuo interesse preleva delle percentuali dal premio versato, riducendo così l’ammontare delle prestazioni dello stesso. La parte di premio trattenuta per far fronte alle spese è una percentuale fissa pari all’1,5% applicata al premio ricorrente e al premio unico aggiuntivo.

Aggiungi che Poste Vita trattiene annualmente dal tasso di rendimento realizzato dalla Gestione Separata, un rendimento pari ad 1,00 punti percentuali assoluti.

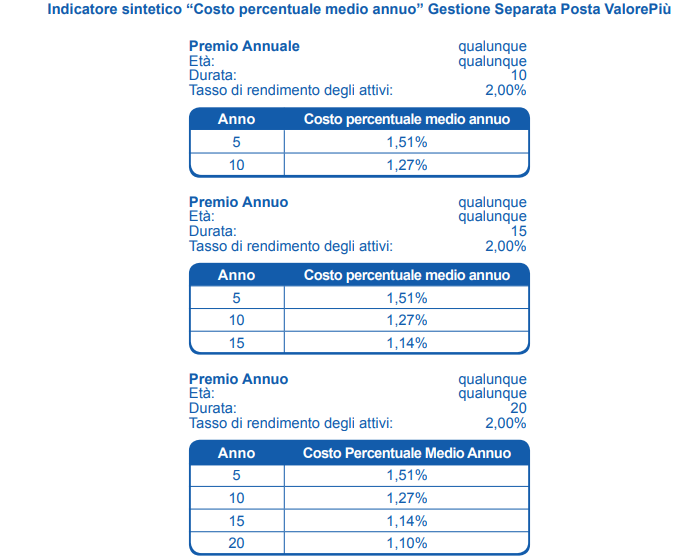

Per avere un’indicazione complessiva dell’incidenza dei costi ci si rifà al CPMA, il costo percentuale medio annuo che indica di quanto si riduce annualmente, per effetto dei costi, il potenziale tasso di rendimento del contratto rispetto a quello di una analoga operazione che ipoteticamente non ne è gravata.

Di seguito ti mostro la tabella con il calcolo indicativo del CPMA riferito al premio della prestazione principale che non tiene conto dei costi delle coperture complementari e/o accessorie. Questi dati sono tutti presi dalla Nota Informativa relativa al prodotto, la puoi trovare sul sito della Compagnia e dovrai assolutamente leggerla se deciderai di stipulare la polizza.

Riscatto anticipato

Dopo un anno dalla data di sottoscrizione è possibile esercitare in qualsiasi momento il riscatto totale del valore maturato, previo consenso del beneficiario, e senza che siano applicate tasse per l’esercizio del diritto.

Il riscatto anticipato comporta la risoluzione del contratto, ma sappi che ti espone ad una penalizzazione economica per effetto dei costi applicati, soprattutto se effettuato nei primi anni contrattuali – fino all’undicesimo anno la liquidazione sarà inevitabilmente e pesantemente inferiore al premio versato.

Ci sono vantaggi fiscali?

Quello dei vantaggi fiscali è uno specchietto per allodole: infatti, i cosiddetti “vantaggi fiscali” delle polizze si riferiscono alla possibilità di detrarre una piccola percentuale dalla copertura del rischio morte, che comunque non è applicabile a tutti i regimi fiscali.

Se vuoi assicurarti il rischio morte perché sei incentivato dalla detrazione, fai una polizza caso morte che è molto meglio, come ti spiego qui… Non ha senso aprire questo tipo di strumento guidati dal desiderio di detrarre, perchè spesso non rientra tra i vantaggi reali del prodotto!

Ho sottoscritto la polizza e voglio recedere, come faccio?

Se hai capito che i costi della polizza da te sottoscritta sono piuttosto alti, e che non puoi usufruire di detrazioni come magari speravi, potresti aver pensato di provare a recedere dal contratto. Sappi che è un tuo diritto, ma non è affatto semplice metterlo in pratica.

Rischi in ogni caso di perdere l’interesse della polizza, che matura nel corso del tempo, vanificando gli anni di attesa in cui magari hai congelato i tuoi soldi in questo strumentato. Quindi cercando di salvare il salvabile, rischi di agire in modo altrettanto controproducente…

Prima di interpellare un consulente, ti invito a leggere la guida apposita che ho scritto per uscire in modo legale dal contratto, la trovi qui!

Opinioni di Affari Miei su Postafuturo Da Grande

Arrivati al termine della recensione possiamo cercare di capire se si tratta di uno strumento interessante o che possa fare al caso tuo.

Comincio subito dicendoti che personalmente non amo molti questi prodotti, dal momento che li ritengo complessi e costosi.

La mia non è una presa di posizione rispetto a un prodotto nello specifico o nei confronti di una compagnia, ma è una presa di posizione contraria a un’intera categoria di prodotti che, secondo il mio parere, rendono più alle società di assicurazione che non al cliente.

Se stai cercando di mettere da parte dei soldi per i tuoi figli o per i tuoi nipoti e per il loro futuro, potresti anche valutare di creare per loro un PAC, ovvero un piano di accumulo capitale.

Anche in questo caso potresti versare ogni mese, oppure ogni tre mesi (o comunque a tua discrezione) una somma predefinita per creare un bel gruzzolo per tuo figlio o i tuoi nipoti che potranno poi utilizzare nel loro futuro. In questo caso potresti utilizzare delle piattaforme di investimento e riusciresti anche ad abbattere i costi.

Qui puoi approfondire il discorso sul PAC.

Devi sapere inoltre che esistono sul mercato strumenti che offrono le stesse cose che cerchi ma a costi decisamente più interessanti e vantaggiosi, e con meno vincoli! Ho già affrontato l’argomento in questo articolo e in quest’altro che ti invito a leggere.

Se invece non hai voglia di leggere, ne ho parlato anche in questo video!

Questa polizza può fare al caso tuo?

Abbiamo individuato all’inizio dell’articolo qual è il profilo ideale di assicurato cui si rivolge Postafuturo Da Grande.

Non metto in discussione il fatto che, nel complesso, il contratto sembra soddisfare tutte le esigenze del bravo genitore (o nonno) che vuole investire per il figlio: affidabilità, sicurezza, aumento del capitale, restituzione assicurata almeno del premio versato, copertura del caso morte, invalidità ecc. Si tratta di un prodotto studiato ad hoc per avere tutto impacchettato per bene.

Come ogni polizza, però, ha anche degli svantaggi, a partire dai costi di gestione. E’ vero che forse, accantonando somme per un bambino che potrò usare tra molti anni, potrebbe non essere importante la difficoltà di recuperare quando desideri la cifra, tuttavia potresti anche valutare altri investimenti per i minori, magari più vantaggiosi: li trovi qui.

Quando è meglio lasciar perdere

Prima di stipulare questa polizza devi capire se i “vincoli” del contratto ti stanno veramente bene. Sei veramente d’accordo a bloccare il tuo capitale per una media di 15 anni senza avere potere decisionale e regalando alle Poste una buona fetta dei tuoi soldi (più sei in là con gli anni più verrai penalizzato) ottenendo in cambio un rendimento ridicolo?

E se poi cambiassi idea sul contratto, perché nessuno ha previsione del futuro, ti troveresti con le mani legate.

Forse non ti sembra un gran sacrificio, ma lascia comunque che ti spieghi un concetto: gli stessi obiettivi li puoi soddisfare con sistemi migliori. Questa polizza, anche se mista, si comporta maggiormente come uno strumento assicurativo che non finanziario; avrai notato nel paragrafo relativo ai costi come alla fine non ci sia poi tutto questo rendimento, al più ti torna indietro quanto hai versato.

Se invece sei veramente interessato a mettere da parte i tuoi risparmi a beneficio dei figli, esistono sistemi di risparmio con investimento con meno vincoli, più profitti e più libertà di gestione.

Perché unire le due esigenze in una polizza mista?

Se hai capito che questa polizza non fa per te, ti invito a visionare i consigli che do per investire in modo più attivo, vantaggioso e consapevole. Non devi agire sui tuoi soldi in primis, bensì sul tuo approccio al risparmio: come spiego in questo video.

Conclusioni

Abbiamo analizzato insieme ogni caratteristica di Postafuturo Da Grande e hai anche potuto confrontarti insieme a me su alcuni aspetti che forse non avevi valutato. Ora hai ogni elemento per decidere con consapevolezza.

Nella sezione dedicata agli investimenti assicurativi puoi leggere molti altri spunti pratici per approfondire il tema.

Se invece sei interessato ad approfondire altri investimenti ti lascio alcune guide che potrebbero interessarti:

Buon proseguimento su Affari Miei!

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

Scopri che Investitore Sei

1 Commento

Marco · 30 Giugno 2023 alle 10:40

Ho capito che questo investimento per i figli non è quello che pensavo. Ma non ho capito dove trovare quell’investimento misto di cui parli.