Poste MultiScelta: È un Investimento Conveniente?

Attenzione: questo prodotto non è al momento sottoscrivibile. Se vuoi scoprire gli investimenti postali puoi farlo leggendo qui.

Qui su Affari Miei puoi sempre trovare le mie recensioni accurate su l mondo degli investimenti e del risparmio, recensioni mirate a guidarti nella gestione del tuo risparmio e nella scelta degli strumenti migliori per te.

Oggi, quindi, ti parlo di Poste MultiScelta, una polizza assicurativa di Poste Italiane, cercando di capire insieme a te se scegliere questa opzione è una buona idea, quali sono i pro e i contro che presenta tale polizza e, infine, ti offrirò le mie opinioni sul pacchetto.

Continua a leggere, troverai molte risposte!

In Questo Articolo Si Parla di:

Gli investimenti assicurativi di Poste Italiane

Poste Italiane non necessitano di presentazioni, tutti sappiamo chi è e di cosa si occupa: questo istituto è nato con il compito e la mission di occuparsi della ricezione e dell’invio e la ricezione della corrispondenza.

Crescendo, però, ha iniziato a farsi largo anche in altri settori: attualmente l’azienda si occupa, sì, del servizio postale, ma anche del settore assicurativo, finanziario, e ha attività anche nella telefonia mobile e nel ramo della telefonia mobile.

Non sai come investire?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Poste MultiScelta è uno strumento sicuro?

Come capire se un prodotto di questo tipo è sicuro? Per farlo devi prendere in considerazione l’aspetto della tipologia di gestione: la gestione, infatti, può incidere in modo importante sui rischi che puoi effettivamente incontrare.

Per capire al meglio questo discorso, bisogna spiegare che cos’è la gestione separata. Postafuturo MultiScelta è un prodotto collegato ad una gestione degli investimenti che è separata dalle altre attività di Poste Vita.

In parole semplici, questa caratteristica di uno strumento sicuro, in quanto la gestione è separata rispetto alle varie altre operazioni, ma ciò non significa che sia vantaggioso a priori, come ti spiego nel resto della guida.

Caratteristiche della polizza

Fatte salve le premesse appena fatte, iniziamo davvero ad analizzare la polizza.

Come funziona?

Quando stai cercando informazioni su un prodotto di investimenti (uno qualunque!) puoi reperirle tutte sul foglio informativo che trovi sul sito ufficiale. Non trascurare mai questo documento, che devi tassativamente leggere per evitare di andare incontro a situazioni sgradevoli e inaspettate. Te le riassumo qui.

Questo prodotto è un contratto assicurativo sulla vita, che può essere sia a premio unico che ricorrente, a vita intera. Esso va a rispondere alle esigenze di risparmio, con lo scopo di aiutare i clienti a investire su un orizzonte di medio lungo periodo.

Questo contratto si caratterizza per la combinazione di un prodotto assicurativo con partecipazione agli utili ad un prodotto finanziario assicurativo di tipo unit-linked.

La prima caratteristica che adiamo ad esaminare è legata alle modalità di versamento: puoi scegliere di versare alternativamente:

- un premio unico di importo non inferiore a 500 euro e non superiore a 2.500.000 euro;

- un premio ricorrente di importo mensile compreso tra 50 e 1.000 euro;

- un premio ricorrente di importo annuo compreso tra 500 e 12.000 euro.

Puoi comunque effettuare versamenti aggiuntivi in qualsiasi Ufficio Postale per importi non inferiori a 500 euro ciascuno.

L’età assicurativa massima del Contraente e dell’Assicurato per poter sottoscrivere il Contratto, effettuare un versamento aggiuntivo e corrispondere il pagamento di eventuali premi ricorrenti è di 75 anni.

Il versamento può avvenire sia attraverso un addebito su conto BancoPosta, sia sul Libretto di Risparmio Postale, oppure, in caso di caso di premio unico e del versamento del primo premio ricorrente, puoi effettuarlo attraverso un assegno circolare o bancario.

Riscatto del premio

Per quanto riguarda il riscatto anticipato, è possibile richiederlo totale o parziale del Contratto senza applicazione di costi, a patto che sia trascorso il termine previsto per l’esercizio del diritto di recesso, ossia 30 giorni).

In caso di riscatto parziale l’importo lordo richiesto non deve essere inferiore a 500 euro e il capitale residuo in polizza non deve essere inferiore a 500 euro.

Il contratto non prevede costi in caso di riscatto.

Prestazioni assicurative e garanzie offerte

Se l’assicurato muore, è previsto il pagamento in favore dei Beneficiari designati dal Contraente del Capitale Caso Morte.

I beneficiari possono essere revocati o modificati in un qualunque momento. Potrai comunque revocare o modificare i Beneficiari Caso Morte in qualsiasi momento.

Come calcolare il Capitale Caso Morte? Esso viene maggiorato del seguente importo:

- in caso di decesso dell’Assicurato nel primo Anno Assicurativo del Contratto, viene aumentato di un importo pari ai costi gravanti sul Premio Versato;

- in caso di decesso dell’Assicurato dal secondo Anno Assicurativo del Contratto in poi, viene aumentato di una percentuale del Capitale Caso Morte, stabilita in base all’età dell’Assicurato al momento del decesso (da 35% a 1%). Il valore dell’aumento del Capitale Caso Morte non può superare l’importo di 50 mila euro.

In relazione alla parte del Premio Investito allocata nella Gestione Separata, Poste Vita non riconosce nessun tasso di interesse minimo garantito, pur impegnandosi a liquidare un importo almeno pari al Premio Investito allocato nella Gestione Separata, sempre al netto di eventuali riscatti parziali già effettuati.

Durata

La durata del contratto coincide con la vita dell’Assicurato, pertanto Poste Multi Scelta non ha una durata prestabilita. È possibile esercitare il diritto di riscatto, in tutto o in parte, della prestazione maturata, trascorso il termine previsto per il diritto di recesso.

Costi della polizza

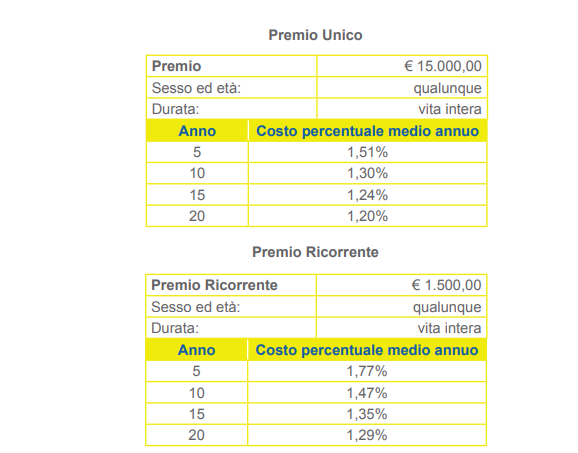

Ora passiamo ad esaminare i costi di questa polizza, partendo dal costo percentuale medio annuo (CPMA). Questo valore è un elemento importantissimo da valutare.

Nella foto che vedi qui sotto, evidenzio il valore CPMA in ambito di gestione separata.

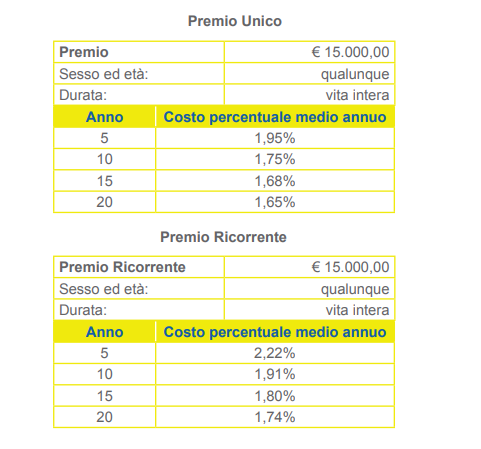

Qui, invece, evidenzio lo stesso valore, ossia il costo percentuale annuo, in ambito di gestione bilanciata, sempre distinguendo tra premio ricorrente o premio unico.

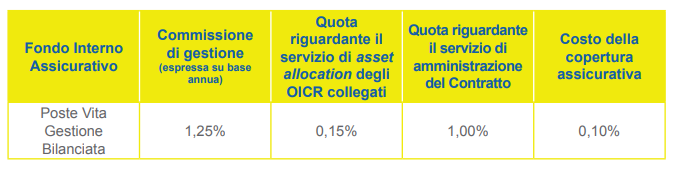

Altro costo importante da considerare è il Prelievo sui rendimenti, che viene effettuato dal gestore della gestione: ammonta all’1,25%.

Ecco l’immagine presa dal foglietto informativo ufficiale.

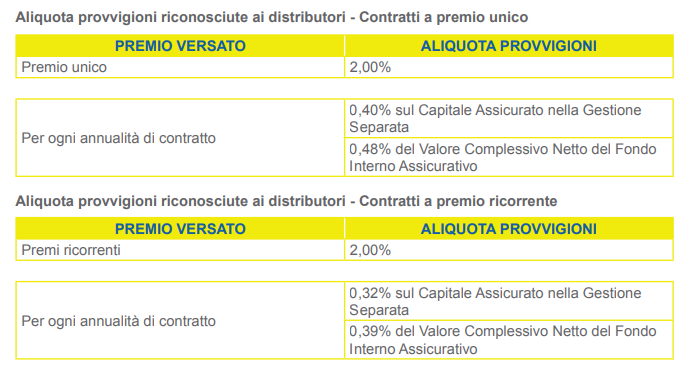

E per quanto riguarda i costi a carico del contraente? Purtroppo tocchiamo una nota dolente, poiché qualunque tipo di assicurazione di questo tipo ha costi piuttosto svantaggiosi.

L’aliquota varia a seconda delle modalità di versamento, se una tantum o scaglionate.

Se si parla di premio unico, l’aliquota ammonta al 2%, mentre è allo 0,40% sul Capitale Assicurato nella Gestione Separata o allo 0,48% del Valore Complessivo Netto del Fondo Interno Assicurativo per ogni annualità di contratto.

Se si parla di contratti a premio ricorrente, invece, sono sempre al 2% per i premi ricorrenti e allo 0,32% sul Capitale Assicurato nella Gestione Separata o allo 0,39% del Valore Complessivo Netto del Fondo Interno Assicurativo.

Ecco un’immagine riassuntiva di quanto appena detto.

Tieni conto di un altro dato di elemento: del premio versato, non verrà riconosciuta la totalità, poiché le Poste tratterranno l’1,20% come costo annuale aggiuntivo.

Come si traduce ciò? In parole povere, se la gestione separata ti rende il 3%, al cliente viene riconosciuto soltanto l’1,80%.

Purtroppo, non si tratta di un buon rendimento, e la convenienza del prodotto è intaccata da un altro elemento molto importante da considerare, ossia dal fatto che se tu dovessi avere bisogno improvvisamente di riscattare i tuoi soldi non potresti farlo.

Ti spiego meglio nel prossimo paragrafo le condizioni del riscatto.

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

Si può recedere anticipatamente?

Come già detto, il riscatto anticipato può essere richiesto dopo un anno di decorrenza del contratto senza costi aggiuntivi, purché sia passato il termine previsto per l’esercizio del diritto di recesso (30 giorni). In caso di riscatto parziale l’importo lordo richiesto non deve essere più basso di 500 euro e il capitale residuo in polizza non deve essere inferiore a 500 euro.

In realtà non proprio un vantaggio: il costo iniziale che si paga al momento della sottoscrizione rappresenta un costo vivo, che potrai recuperare solo tenendo attivo il contratto per alcuni anni, almeno 3.

Il contratto Postafuturo MultiScelta può essere riscattato anticipatamente in modo totale o parziale soltanto una volta passato almeno il primo anno dalla data di decorrenza dell’assicurazione.

Puoi effettuare in ciascun Anno Assicurativo, senza applicazione di alcun costo, due operazioni di trasferimento (switch) tra le combinazioni predefinite di investimento. Su ognuna delle operazioni successiva alla seconda, la Compagnia applicherà un costo di Euro 20 che sarà trattenuto dall’importo trasferito in maniera proporzionale, sia dalla componente allocata nella Gestione Separata che dalla componente unit-linked. Sulle operazioni di Ribilanciamento Automatico Annuale non sarà applicato alcun costo.

Vi è comunque anche l’alternativa di sospendere o ridurre il versamento, se non si vuole approfittare della pratica del riscatto che, come abbiamo visto potrebbe non essere vantaggiosa al 100%.

Ci sono vantaggi fiscali?

Quello dei vantaggi fiscali in realtà non è un reale vantaggio, ma un modo per attirare clienti: infatti il vantaggio, appunto, non è proprio tale. In che senso?

Funziona così: se hai stipulato un’assicurazione vita, puoi scaricare soltanto la spesa che copre il rischio morte, una clausola che non è sempre presente nelle polizze e che comunque rappresenta una una quota molto bassa dell’intero capitale.

Dunque non è così intelligente l’idea di stipulare un prodotto come quello di cui stiamo parlando soltanto per dedurre delle spese, vantaggio che va comunque soltanto a coloro che hanno un reddito piuttosto elevato: piuttosto, ti conviene stipulare una classica polizza caso morte (come ti spiego qui).

Ho sottoscritto la polizza e voglio recedere, come faccio?

Se ti sei pentito di aver sottoscritto questo prodotto, forse vorresti chiudere il contratto. Tale soluzione non sempre è vantaggiosa, anzi. Spesso potresti perdere la maggior parte dei vantaggi accumulati durante il periodo di versamento regolare, e inoltre il consulente non sempre facilita questa operazione.

Per guidarti in modo da evitare svantaggi, ho scritto per te una guida per guidarti in questa pratica, la trovi in questa pagina!

Opinioni di Affari Miei su Postafuturo MultiScelta

Come ripeto spesso qui su Affari Miei, non sono per nulla favorevole a questo genere di prodotto, perché comporta costi molto alti, a fronte di interessi decisamente bassi e poco appetibili.

Naturalmente Poste Italiane e ogni altra Compagnia vanno a collocare questo prodotto tra gli strumenti vantaggiosi, in quanto il loro scopo è riuscire a firmare più contratti possibile. Per questo, il consulente evidenzierà le problematiche del sistema pensionistico e di risparmio attuale per convincerti a aprire una polizza.

Ovviamente sta solo facendo il suo lavoro, ma il mio scopo è quello di fornire anche a te gli strumenti per poterti confrontare ad armi pari con hai davanti, optando per lo strumento migliore per te!

Infatti, devi sapere che sul mercato puoi trovare prodotti che offrono le stesse garanzie a costi minori, e con meno vincoli svantaggiosi.

So per esperienza che puoi ottenere ottimi risultati, più vantaggiosi, investendo in modo più intelligente.

Te ne ho parlato in questo video!

E per approfondire il mio punto di vista, ti lascio questa mia guida in cui ti illustro tutte le motivazioni per non stipulare una polizza assicurativa di questo tipo.

Quando questa polizza fa per te

Poiché non sono contrario a priori alle compagnie assicurative e alle banche, certamente è doveroso dire che in alcuni casi questo genere di prodotto può essere adatto a te. Il tuo profilo deve essere quello di un risparmiatore /investitore che non vuole interessarsi attivamente a come vengono investiti i tuoi risparmi.

Se vuoi che il tuo capitale sia bloccato per un periodo di 10/20 anni, in modo da non pensarci più, allora puoi optare per questo prodotto postale.

Però rammenta che le polizze vita sono la soluzione “migliore” solo per chi non ha nessun problema a dimenticarsi dei suoi risparmi per interi decenni, per chi può perdere il controllo su cifre consistenti perché non ha problemi economici, e per chi non ha paura di essere soggetto a tanti, tantissimi vincoli…

Non sembra proprio una condizione favorevole, non trovi? Se non ti rispecchi in questa categoria di persone, lascia perdere!

Quando la polizza non fa per te

Ti ho spiegato in modo dettagliato le criticità di questo tipo di strumento, per cui, se non vuoi dimenticarti del tuo capitale lasciandolo nelle mani dell’ente in questione (le Poste in questo caso), ho per te una serie di altri consigli per investire in modo attivamente responsabile e consapevole. La consapevolezza è fondamentale, come spiego in questo video.

Consiglio di leggere questi percorsi che ho preparato per te in base all’età di chi investe:

- Che Investitore Sei? Scopri Subito il Tuo Percorso

- Percorso per Investire: Guida per Neo Lavoratori

- Percorso per Investire: Guida per Giovani Coppie con Figli

- Percorso per Investire: Guida per Mezza Età

- Percorso per Investire: Guida per Over 65

- IMPORTANTE - I Tuoi Investimenti in Banca non ti convincono? Scopri il DOCUMENTO SEGRETO (che la tua banca nasconde) in cui è spiegato tutto!

Conclusioni

Abbiamo visto approfonditamente insieme ogni aspetto di Postafuturo MultiScelta, affrontando la recensione più completa in circolazione.

Hai anche potuto confrontarti insieme a me su alcuni aspetti che forse tu, da persona meno avvezza al linguaggio economico, non avevi valutato. Ora hai quindi tutte le basi per decidere in consapevolezza.

Nella sezione del mio blog dedicata agli investimenti assicurativi puoi trovare altri spunti per approfondire la questione.

Buon proseguimento su Affari Miei!

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

8 Commenti

Matteo Montani · 2 Gennaio 2024 alle 0:15

Buonasera, Davide. Ottimo articolo. Perdona la mia ignoranza, se io ho investito 4 anni fa 30000 euro in questo prodotto e decidessi di recedere, potrei ottenere meno di quanto investito? Poi sbaglio, ma non è mica uguale al vecchio “poste progetti futuri”?

Davide Marciano · 3 Gennaio 2024 alle 15:31

Buongiorno Carlo,

grazie del commento.

Non c’è una garanzia del capitale, bisogna vedere il valore di riscatto attuale al netto dei costi e considerato l’andamento del mercato sottostante in cui hai investito.

Ti consiglio di scrivere all’ufficio che te l’ha venduto chiedendo il valore di riscatto: esso corrisponde ai soldi che, in pratica, ti darebbero indietro in caso di recesso.

A presto,

Davide

Emiliano · 22 Febbraio 2021 alle 15:50

Salve , ho letto il suo articolo e vorrei chiederti un consiglio .In questo momento qual’e il prodotto delle poste su quale posso fare un investimento.

Sono andato a parlare con il mio consulente delle.poste ,ma.mi ha proposto più di un prodotto.

La ringrazio anticipatamente.

Davide Marciano · 23 Febbraio 2021 alle 8:49

Buongiorno Emiliano,

dipende da quello che cerca, non esiste IL prodotto ma esistono gli strumenti finanziari necessari per fare quello che lei desidera.

Le consiglio di iniziare da qui perché spiego tutto: https://www.affarimiei.biz/video-corso-gratuito

A presto,

Davide

guia · 13 Maggio 2020 alle 12:20

non sono minimante d’accordo con l’articolo scritto, perché non ha tenuto conto della parte di fondo interno variabile a seconda della linea sottoscritta; che in pre-covid19 aveva dato ottimi risultati.

E’un’analisi fatta da chi pensa di conoscere il prodotto ma non sa

Davide Marciano · 13 Maggio 2020 alle 15:00

Ciao,

sei tu che non sai di cosa parli e non te ne rendi conto.

Prima del Covid-19 anche mia nonna, tirando la monetina a caso, era in attivo sui mercati finanziari perché venivamo da un decennio di crescita.

Il problema, come spiego da anni, non è solo il rendimento ma anche come viene costruito tutto in generale.

E’ un discorso complesso per chi, come te, si presenta con tutta questa presunzione.

Saluti

Marco · 6 Ottobre 2020 alle 17:39

Purtroppo il decennio precedente ha dato vita facile ai promotori finanziari delle varie banche e poste, basta mostrare un grafico ai prospettivi clienti e dire “guarda, ho guadagnato il 50% in 10 anni!”. Eh grazie, se hai iniziato a investire dopo la crisi del 2009!

Peccato però che con un investimento efficiente, come un generico ETF che avrebbe costi annui vicini alle 0,2% invece che più di 2%, in questi ultimi anni si sarebbe potuto guadagnare anche il 200%, senza necessità di investimento attivo o grandi conoscenze finanziarie…

Davide Marciano · 7 Ottobre 2020 alle 9:48

Bravo Marco, hai capito perfettamente 😉