Previdenza Attiva di AXA MPS: Caratteristiche, Costi e Opinioni

Bentornato su Affari Miei, oggi torno a parlarti di investimenti finalizzati alla previdenza complementare analizzando il prodotto assicurativo “Previdenza Attiva” della compagnia AXA MPS.

Probabilmente ti stai chiedendo se questo è un buon modo per impiegare i tuoi risparmi, sai bene che i contratti assicurativi sono pieni di vincoli e costi nascosti ma, del resto, senti la necessità di assicurarti uno stile di vita dignitoso per quando non sarai più in grado di lavorare.

Se non sai che pesci prendere non ti resta che leggere questa recensione fino in fondo perché analizzerò tutte le caratteristiche del prodotto Previdenza Attiva. Alla fine avrai tutti i mezzi per compiere una scelta più serena e consapevole.

Buona lettura.

In Questo Articolo Si Parla di:

Due informazioni su AXA MPS

Prima di parlare di Previdenza Attiva spendiamo due parole sulla società che colloca il prodotto, almeno sai a chi ti stai interfacciando: AXA MPS è una joint-venture appartenente al Gruppo assicurativo AXA Italia che come sai è tra i leader mondiali nel settore della protezione.

È nata dalla partnership strategica tra AXA e Banca Monte dei Paschi di Siena, si occupa della distribuzione in banca di prodotti assicurativi per i settori Vita, Danni e Business (per conoscere tutte le banche partner visita il sito web).

La joint-venture opera attraverso 3 società: AXA MPS Assicurazioni Vita, che offre soluzioni previdenziali, assicurative, di risparmio e di investimento, AXA MPS Assicurazioni Danni, e AXA MPS Financial, compagnia di diritto irlandese specializzata nei prodotti assicurativi unit e index linked.

Detto questo passiamo all’argomento dell’articolo.

Quali sono i rischi per il tuo investimento

È rischioso investire i risparmi nei prodotti previdenziali?

Non so se ti sei posto questa domanda ma è fondamentale chiarire questo punto: per godere della prestazione pensionistica complementare dovrai versare dei contributi per diversi anni che verranno convertiti in quote di fondi comuni di investimento e/o raccolti in una gestione separata, e quindi investiti in strumenti finanziari!

Ciò significa che il tuo capitale sarà esposto, in diversa misura, ai rischi del mercato e il valore della tua pensione integrativa dipenderà anche dai rendimenti ottenuti, che non sono mai dati per certi!

I rischi esistono e sono a tuo carico, saranno inferiori se sceglierai un comparto d’investimento coperto da garanzia oppure se sceglierai una gestione finanziaria più prudente – accettando però rendimenti irrisori.

Chiaramente una linea di investimento più dinamica e a maggior contenuto azionario ti esporrà a volatilità maggiori, ma aumenteranno anche le tue opportunità di guadagno sul lungo periodo.

È importante sapere come funziona l’investimento e quali rischi comporta perché in fase di adesione dovrai scegliere la combinazione più coerente con le tue possibilità ed esigenze.

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Non sai come investire?

Previdenza Attiva: caratteristiche

Analizziamo finalmente il prodotto Previdenza Attiva. Si tratta di un Piano individuale pensionistico (PIP), un contratto assicurativo ad adesione individuale che ti garantisce una rendita vitalizia una volta che raggiungi il pensionamento.

Il piano di contribuzione ti lascia molta libertà di scelta perché potrai stabilire che somma versare e con quale frequenza, in base alle tue esigenze. Quando non potrai più proseguire la contribuzione potrai sospenderla senza penali e senza annullare il contratto. Sarai libero di riprendere i versamenti in qualsiasi momento.

All’atto dell’adesione ti verrà anche chiesto di scegliere se investire i tuoi premi nella Gestione interna separata e/o in una combinazione di fondi interni collegati al contratto – volendo potrai modificare nel tempo la ripartizione.

Come avviene la contribuzione

Puoi contribuire alla tua pensione complementare con i versamenti che effettui personalmente, ma se sei un lavoratore dipendente puoi contribuire al PIP anche esclusivamente con il TFR in maturazione (scelta irreversibile).

Se ti interessa questo aspetto del contratto sappi che ho scritto un approfondimento per chiarire se sia meglio destinare il TFR alla pensione integrativa oppure lasciarlo in azienda, dagli un’occhiata: “Dov’è meglio destinare il TFR?”

Il contributo al PIP può avvenire anche da parte del datore di lavoro, per sua libera scelta o in presenza di accordi collettivi aziendali.

Dopo due anni di partecipazione potrai eventualmente spostare la posizione individuale maturata in un’altra forma pensionistica complementare, questa opzione si chiama “trasferimento” e potrebbe avere un costo, ma lo scopriremo più avanti.

Quando ricevi la pensione integrativa?

Il capitale accumulato nel corso degli anni, tolte le spese, va a costituire la tua posizione pensionistica individuale. Quando maturi i requisiti di accesso alla pensione obbligatoria, acquisisci automaticamente il diritto alla prestazione pensionistica complementare (con almeno cinque anni di partecipazione alle spalle).

La prestazione può essere pagata in forma di rendita vitalizia (per la durata della tua vita), oppure sotto forma di capitale nel limite del 50% della posizione totale.

In luogo della rendita vitalizia puoi richiedere l’erogazione sotto forma di rendita vitalizia reversibile, cioè una rendita che corrisposta all’aderente finché è in vita, e successivamente corrisposta a una o più persone designate.

Prestazione assicurativa in caso di decesso

Ti starai chiedendo: “Cosa capita al mio capitale se, malauguratamente, vengo a mancare ben prima del pensionamento?”.

Non ti preoccupare, non perdi i soldi investiti, anche in quel caso sei coperto dal contratto.

La Compagnia è infatti tenuta a versare il capitale maturato ai tuoi eredi o ad altri beneficiari da te designati; quella somma viene poi maggiorata di una percentuale variabile in base alla tua età al momento del decesso.

Proposte di investimento

Diamo velocemente un’occhiata alle opzioni d’investimento di Previdenza Attiva. I contributi possono essere destinata interamente alla Gestione Interna Separata “MPV PREVIDENZA” e/o a uno o entrambi i Fondi Interni: “MPV PREVIDENZA EQUILIBRATO” e “MPV PREVIDENZA AGGRESSIVO”.

La Gestione Interna Separata è un comparto “garantito” che prevede un tasso annuo di rivalutazione non inferiore allo 0,50% per i contributi versati nei primi due anni e la restituzione del capitale netto investito.

I fondi interni sono privi di garanzie e si differenziano tra loro per il tipo di politica finanziaria adottata, intuibile già dai nomi: “equilibrato” e “aggressivo”. Entrambi richiedono un periodo minimo di permanenza piuttosto lungo, da 10 a 15 anni.

Se non sai come allocare le tue risorse puoi scegliere di far confluire i premi in uno dei tre profili di investimento “Premium” che sono già impostati. Prima di scegliere è importante che tu faccia le opportune valutazioni sulla tua situazione lavorativa e patrimoniale, e sulle tue prospettive temporali e pensionistiche.

In quali casi puoi disporre del capitale prima del pensionamento?

Devi sapere che il piano individuale pensionistico ti permette di ottenere il capitale anche prima di raggiungere l’età pensionabile.

Puoi chiedere delle anticipazioni per far fronte a spese sanitarie di particolare gravità e dopo 8 anni anche per comprare la prima casa.

Puoi chiedere il riscatto totale o parziale della posizione individuale se ti trovi in una situazione lavorativa particolarmente difficile (cessazione attività lavorativa, cassa integrazione, mobilità).

Oppure, in caso di perdita del lavoro, puoi chiedere che ti sia erogata la Rendita Integrativa Temporanea Anticipata (RITA), che ti permette di riscuotere il tuo capitale in forma di rendita temporanea, finché non raggiungi l’età della pensione.

Ti invito ad approfondire questi punti leggendo il Regolamento che li disciplina, scaricabile sul sito della Compagnia.

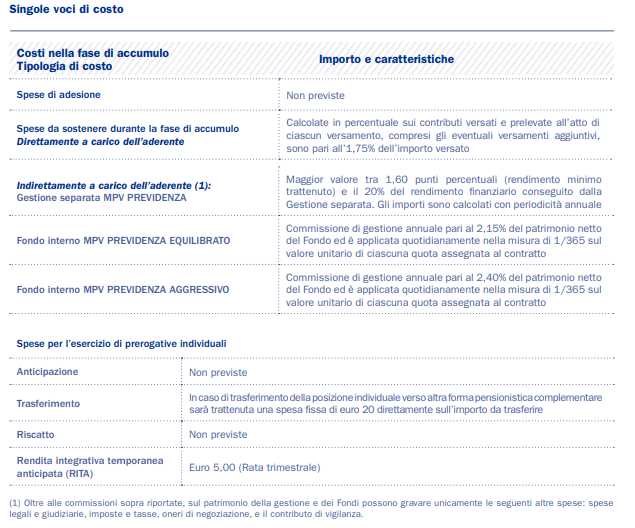

Prospetto dei costi

Arriviamo alla parte più importante perché le spese che dovrai sostenere, direttamente e indirettamente, comporteranno la diminuzione della tua futura prestazione pensionistica. Ecco l’elenco di tutte le voci di costo:

- Spese di adesione: non sono previste;

- Spese da sostenere durante la fase di accumulo: costo prelevato da ogni versamento, pari all’1,75% del singolo premio:

- Spese di gestione dell’investimento (Gestione separata: è trattenuto a titolo di spesa il 20% del rendimento conseguito annualmente; Fondo interno MPV PREVIDENZA EQUILIBRATO: commissione di gestione annuale pari al 2,15% del patrimonio netto; Fondo interno MPV PREVIDENZA AGGRESSIVO: commissione annuale pari al 2,40% del patrimonio netto);

- Altre spese: in caso di trasferimento della posizione individuale verso altra forma pensionistica complementare sarà trattenuta una spesa fissa di 20 euro; in caso di Rendita integrativa temporanea anticipata la spesa sarà di 5,00 euro.

Per capire meglio l’impatto dei costi ti mostro l’Indicatore sintetico dei costi (ISC), una stima del costo annuo in % relativo alla posizione individuale maturata facendo riferimento a un virtuale contributo annuo di 2.500 € e ipotizzando un tasso di rendimento del 4%:

Ci sono realmente dei vantaggi fiscali?

Le pensioni integrative sono famose perché consentono di beneficiare di un trattamento fiscale di favore. I contributi versati, in base alla normativa vigente, sono deducibili dal reddito fino all’importo di 5.164,57 euro annui, inclusi gli eventuali contributi versati dal datore di lavoro ma escluso il TFR.

A tal proposito ti consiglio di leggere l’articolo di Affari Miei: “Come Pagare Meno Tasse Sfruttando i Fondi Pensione”

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Non sai come investire?

Opinioni finali di Affari Miei

Concludo la recensione di Previdenza Attiva spiegandoti un po’ come la penso io sui Piani individuali pensionistici.

In generale io non sono un fan del risparmio gestito e dei contratti di assicurazione che prevedono investimenti in fondi comuni ecc.

Quindi guardo alla pensione integrativa con scetticismo perché trovo che ci siano sempre troppi vincoli e costi in questi contratti ben architettati. È irrilevante il nome della compagnia, che si tratti di AXA MPS o un’altra, per me il discorso non cambia.

Fai benissimo a risparmiare per integrare quella che sarà la tua pensione futura (se e quando ci arriverai), però un PIP non è sempre la scelta migliore. Ho scritto un articolo intero su questo argomento, leggilo per capire meglio il mio punto di vista: “Pensione integrativa, conviene?”

Dicendo questo non intendo sconsigliare a priori Previdenza Attiva o un altro contratto simile, perché ad alcune persone può convenire di più investire in questa categoria di prodotti.

Perché aderire a Previdenza Attiva

Il maggiore vantaggio di aderire ad un PIP è sicuramente il vantaggio fiscale. Se, per esempio, sei vicino alla pensione e disponi di un reddito medio-alto, hai altri investimenti attivi e quelli che vorresti versare per integrare la pensione non sono tutti i tuoi soldi, in un’ottica di diversificazione potresti beneficiare della pensione integrativa.

Un secondo vantaggio consiste nel poter delegare la gestione dei tuoi risparmi a terzi, senza che te ne debba occupare tu personalmente. Se questo è quello che vuoi, cioè dimenticarti dei tuoi soldi per alcuni anni, allora la scelta migliore è sicuramente di affidarti a contratti studiati ad hoc.

Chi dovrebbe lasciar perdere

Di contro, se ritieni di non far parte della categoria dei benestanti e neppure degli svogliati, ma sei ancora giovane e lontano anni luce dal raggiungimento della pensione, sappi che il PIP significa soprattutto vincoli, costi di gestione e rendimenti irrisori.

È possibile integrare la pensione e/o garantirne una senza dover necessariamente aderire ad un piano pensionistico.

Può benissimo bastare un’attività di investimento e risparmio che fai tu stesso occupandoti direttamente della gestione dei tuoi soldi, con l’obiettivo di arrivare ad avere una rendita congrua per quando sarai in pensione.

Il miglior modo per iniziare a gestire i tuoi soldi è formarti, non aspettare altro tempo, crea subito una vera strategia per risparmiare e investire.

- Che Investitore Sei? Scopri Subito il Tuo Percorso

- Percorso per Investire: Guida per Neo Lavoratori

- Percorso per Investire: Guida per Giovani Coppie con Figli

- Percorso per Investire: Guida per Mezza Età

- Percorso per Investire: Guida per Over 65

- IMPORTANTE - I Tuoi Investimenti in Banca non ti convincono? Scopri il DOCUMENTO SEGRETO (che la tua banca nasconde) in cui è spiegato tutto!

Conclusioni

Spero di averti illuminato riguardo ai pro e contro dei Piani individuali pensionistici. Se alla fine di tutto sei comunque convinto dei benefici che potresti ricavare, allora non ti resta che prendere il prospetto dei costi di Previdenza Attiva e confrontarlo con altri prodotti concorrenti, in modo da trovare quello che a parità di rischi ti farà pagare di meno.

Buona fortuna e buoni investimenti!

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

0 Commenti