Quante Azioni Servono per Comprare un Dollaro?

Abbiamo accennato al tema dell’iperinflazione un mese fa. In quel contesto lo abbiamo fatto da un punto di vista soprattutto teorico, o “microeconomico” per dirla meglio. Questa volta voglio tornare sullo stesso tema, sia perché è il più caldo del momento, sia perché lo vorrei riprendere da un punto di vista pratico.

Nello specifico, voglio parlarti di un’ipotesi già abbastanza diffusa tra gli economisti secondo cui, in realtà, l’iperinflazione sarebbe già qui presente e nascosta in bella vista.

La cosa strabiliante di questa ipotesi è la sua semplicità

Tutti noi siamo abituati a pensare che un’azione vale un tot di soldi. Pensiamo “Oggi le azioni Apple valgono 134$”, non pensiamo “Oggi un dollaro vale 0.0074 azioni Apple”. Lo pensiamo perché, di solito, il prezzo di un’azione aumenta perché i conti dell’azienda vanno bene o diminuisce perché i conti dell’azienda vanno male.

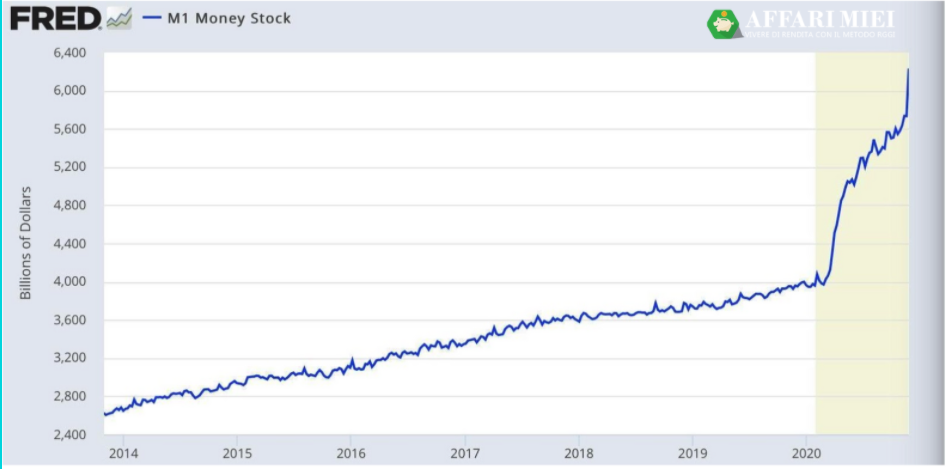

Questa logica va bene praticamente sempre, ma diventa debole in un periodo come questo. Oggi le banche centrali stanno stampando denaro a ritmi record, assolutamente senza precedenti: fuori dalla crisi del ‘29 e dalla Seconda Guerra Mondiale, nessun periodo ha mai visto così tanta nuova liquidità in circolazione creata “dal nulla”.

Vedi il grafico qui sotto? Mostra la quantità totale di dollari americani esistente nel mondo. Non serve un economista per notare che oltre il 50% del totale è stato stampato dall’inizio del 2020.

Parliamo del 2021, per esempio. L’amministrazione Biden ha approvato uno stimolo all’economia da 1.9 trilioni di dollari e si prepara ad approvarne un secondo da 2 triliardi di dollari. Il totale è 3.9 triliardi di dollari, cioè il 18% del PIL americano del 2019.

Lascia che lo chiarisca: almeno il 18% dell’intera economia americana, quest’anno, sarà rappresentata da sostegni pubblici.

Dico “almeno” perché siamo soltanto ad aprile, ed è probabile che tra autunno e inverno salti fuori qualche nuovo pacchetto di stimoli. La situazione non è tanto diversa in Europa, ma ci sarebbe da fare un discorso per ogni Stato membro e non ne vale la pena.

Teniamoci sugli Stati Uniti e usiamoli come esempio globale

Quando un governo inizia a stampare moneta in lungo e in largo per metterla nell’economia, giustamente c’è chi si preoccupa per l’inflazione.

Prima stavamo dicendo che le azioni valgono dollari tanto quanto i dollari valgono azioni. Vediamo un attimo come sono cambiati questi rapporti nel corso dell’ultimo anno.

A gennaio 2020, prima di tutto questo trambusto, lo Standard & Poor’s 500 oscillava sui 3.250 punti base. Oggi, dopo un gioioso anno pandemico, è diretto verso i 4.200 punti base.

Nel ragionamento tradizionale, questo aumento dovrebbe essere giustificato dal fatto che le aziende dell’indice valgono più di prima. Ma è legittimo dire che non è così, nemmeno lontanamente. Anche se alcune aziende (vedi le tech) possono aver beneficiato di una situazione come questa, per buona parte delle imprese è stato un bagno di sangue.

Lasciami quantificare “bagno di sangue”

Lo scorso anno, l’intero indice S&P500 ha riportato un calo del 26% nell’utile delle aziende e intorno al 10% per quanto riguarda il fatturato.

Quindi l’indice nel suo complesso vale meno, c’è poco da girarci intorno: se le aziende vendono e guadagnano di meno, valgono oggettivamente di meno. Eppure il loro prezzo è aumentato.

Qualcuno potrebbe dire che questo è l’effetto di grandi attese per il futuro. Una risposta traballante, considerato che a gennaio 2020 nella nostra visione per il futuro non c’era né una pandemia, né la necessità di riprendersi da essa.

Per affrontare anche questa ipotesi, consideriamo il prezzo delle commodities:

- A marzo lo zucchero veniva scambiato al 20% in più dei livelli pre-Covid

- La quotazione del cotone è aumentata del 15%

- Il prezzo del grano è aumentato del 10%

- L’alluminio costa il 30% in più che a febbraio 2020

- Il prezzo del rame ha avuto un’impennata del 60%

Ora, non ditemi che improvvisamente si prospetta un futuro molto più brillante per il rame di quello che vedevamo un anno fa. Parliamo pur sempre dello stesso rame, dello stesso grano, dello stesso alluminio, dello stesso cotone, dello stesso zucchero.

Ma non vi ho detto della sorpresa più grande…

Il prezzo dell’acciaio è raddoppiato

Date un’occhiata ai futures in scadenza nei prossimi mesi, il grafico sembra quello di una criptovaluta che è stata pompata artificialmente su Reddit.

Quando l’aumento del prezzo del grano, dell’acciaio e del cotone farà aumentare il prezzo della pasta, delle caffettiere e delle magliette, quell’aumento entrerà nel paniere di beni che vengono conteggiati nell’inflazione. Oggi non lo vediamo soprattutto per tre motivi:

- I consumatori sono ancora restii a spendere, come dimostrano i dati sui consumi del calendario economico

- Molte aziende, dal negozio locale alla grande catena multinazionale, stanno ancora vendendo gli stock rimasti di prodotti realizzati prima dell’aumento del prezzo delle materie prime

- Alcuni beni e servizi che rientrano nel calcolo dell’inflazione sono ancora troppo colpiti dalla pandemia, come il prezzo dei trasporti aerei

Questa è l’ipotesi e come puoi notare, la versione pratica del discorso e quella teorica di un mese fa puntano nella stessa direzione.

Ora più che mai, parcheggiare liquidità sui conti è rischioso.

Chest’è!

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

0 Commenti