UnipolSai Risparmio Protetto, l’Assicurazione Mista di UnipolSai. Recensione e Opinioni

Stai cercando maggiori informazioni su UnipolSai Risparmio Protetto, l’assicurazione mista proposta da UnipolSai perchè ti stai interessando a un piano di risparmio pensato per tutelare te stesso e i tuoi cari in caso di scomparsa prematura?

Allora sei capitato nel posto giusto perchè oggi in questo articolo vedremo tutte le caratteristiche nel dettaglio di questo prodotto e infine troverai le mie opinioni a riguardo: cercheremo di capire se si tratta di un prodotto conveniente oppure no.

Buona lettura!

In Questo Articolo Si Parla di:

Due parole su UnipolSai

Solitamente prima di analizzare il prodotto sono solito fare una panoramica sull’istituto che lo propone.

UnipolSai Assicurazioni S.p.A. è la compagnia assicurativa del gruppo Unipol, leader in Italia nei rami danni e nell’R.C. Auto.

Il loro obiettivo è quello di migliorare la qualità della vita dei clienti attraverso soluzioni per la tutela, il supporto e la realizzazione dei loro progetti.

Essi operano in maniera semplice, efficace e trasparente, per essere vicino alle esigenze degli stakeholder.

Unipol è anche attiva nei rami vita, e opera attraverso la più grande rete controllata da Unipol Gruppo.

La società può contare su circa 17 milioni di clienti, e ha in Italia più di 2.500 agenzie assicurative attive.

La gestione separata

UnipolSai Risparmio Protetto investe in una gestione separata, una forma di gestione degli investimenti che merita una menzione per spiegare in cosa consiste.

La gestione è separata perchè non ha a che fare con quella delle altre attività. Essa investe soprattutto in titoli obbligazionari denominati in euro, che possono essere sia di emittenti pubblici che di emittenti privati.

La gestione separata in cui investe questo prodotto è Valore UnipolSai che è anche l’unica attività finanziaria sottostante.

La gestione separata quindi si configura come un investimento sicuro, proprio perchè investe principalmente in titoli obbligazionari e non risente per questo delle oscillazioni di prezzo delle attività finanziarie, e soprattutto può mantenere un livello di rischio più basso. Se ti interessa un investimento relativamente sicuro potrebbe essere il prodotto adatto a te.

Non sai come investire?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Le caratteristiche di UnipolSai Risparmio Protetto

Risparmio Protetto è un’assicurazione sulla vita a premio annuo, le cui prestazioni sono collegate al rendimento della gestione separata di cui sopra.

Con questo prodotto puoi realizzare un piano di risparmio protetto che possa soddisfare le tue esigenze future, che possa proteggerti dagli imprevisti della vita.

Potrai anche scegliere tra diverse garanzie complementari e accessorie, tra quelle che sono più in linea con le tue esigenze.

Quali sono le prestazioni?

L’assicurazione prevede tre differenti prestazioni che adesso ti vado ad elencare:

- Prestazioni in caso di vita: la società paga ai beneficiari designati il capitale vita assicurato, che viene aumentato di una percentuale, detta bonus finale, del 15% alla scadenza contrattuale se l’assicurato è in vita;

- Prestazioni in caso di decesso: la società paga ai beneficiari designati il capitale morte assicurato al momento del decesso dell’assicurato se si verifica prima della scadenza contrattuale;

- Prestazioni in caso di invalidità: la società in questo caso esonera il contraente dal pagamento delle rate di premio della garanzia principale che scadono successivamente alla data di denuncia dell’invalidità dell’assicurato, perchè questa sia riconosciuta dalla società.

Il premio

Questo contratto prevede il pagamento di un premio annuo anticipato di importo costante per tutta la durata del contratto e non oltre la morte dell’assicurato.

Il premio annuo non può essere minore di 1.000€, ma viene determinato in relazione alle garanzie prestate, alla loro durata e all’ammontare, nonché all’età assicurativa dell’assicurato e al suo stato di salute e alle sua abitudini di vita.

Il premio annuo può anche essere frazionato in rate semestrali, quadrimestrali, trimestrali, bimestrali oppure mensili, con una maggiorazione dell’importo stesso, secondo questo schema:

- Frazionamento semestrale: 500€ di rata minima, con maggiorazione dell’1% se il premio è corrisposto con frazionamento;

- Frazionamento quadrimestrale: 400€ di rata minima, con maggiorazione dell’1,25% se il premio è corrisposto con frazionamento;

- Frazionamento trimestrale: 300€ di rata minima, con maggiorazione dell’1,50% se il premio è corrisposto con frazionamento;

- Frazionamento bimestrale: 200€ di rata minima, con maggiorazione dell’1,75% se il premio è corrisposto con frazionamento;

- Frazionamento mensile: 90€ di rata minima, con maggiorazione del 2% se il premio è corrisposto con frazionamento.

La durata

La durata del contratto può essere di un minimo di 10 anni e di un massimo di 25 anni.

L’età assicurativa massima dell’assicurato può essere di 75 anni a scadenza.

A chi si rivolge il prodotto

Il prodotto si rivolge sia a persone fisiche che a soggetti giuridici.

Inoltre è pensato per chi sta cercando di realizzare un’operazione di risparmio, impegnandosi in un piano di accumulo con versamenti prestabiliti a scadenze fisse; esso offre anche un buon livello di copertura per il caso di invalidità e di decesso dell’assicurato.

Costi

Vediamo adesso la parte dei costi, una di quelle più importanti in quanto i costi sono quelli che impattano sui rendimenti e quindi sul tuo investimento.

Questo prodotto non applica alcun costo di ingresso, e nemmeno costi di uscita nel caso in cui si detenga il prodotto per almeno 10 anni (periodo di detenzione raccomandato).

Le commissioni di gestione sono quelle che pesano di più: esse vengono trattenute ogni anno e vengono detratte dal tasso di rendimento della gestione separata. Essa è pari all’1,10%, e incide per il 3,2% in caso di detenzione per i 10 anni.

Il periodo minimo di detenzione inoltre è pari a 3 anni.

Revoca e recesso

Prima che il contratto si concluda è possibile revocare la proposta già sottoscritta, comunicandolo alla società mediante raccomandata.

È possibile anche recedere dal contratto entro 30 giorni dal momento in cui il contratto è concluso, sempre mediante raccomandata inviata direttamente alla società.

Cosa succede con il recesso? Esso libera le parti da qualsiasi obbligazione che deriva dal contratto .

Riscatto

Se sono trascorsi almeno 3 anni dalla data di decorrenza del contratto e se sono state versate almeno tre annualità di premio, allora il contraente può chiedere alla società il pagamento del valore di riscatto.

Questo valore si ottiene scontando il capitale ridotto per il periodo di tempo che intercorre tra la data del riscatto e la data di scadenza del contratto, con un tasso annuo di sconto pari all’1%.

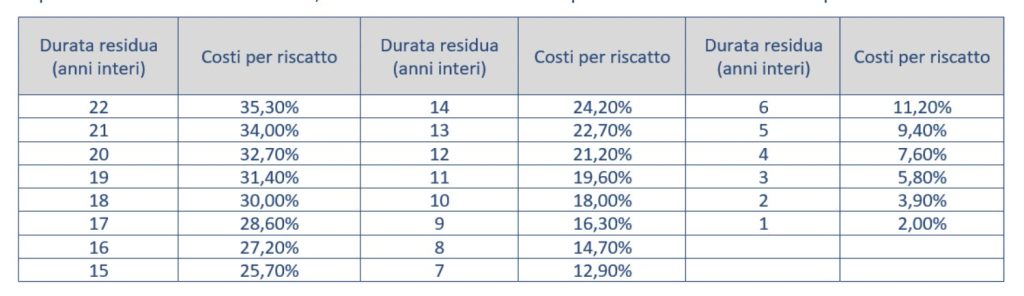

Se decidi di riscattare prima del tempo il tuo contratto dovrai fare i conti con delle penali, che verranno applicate al valore di riscatto secondo la durata residua del contratto stesso.

Ti allego per completezza una tabella che ti offre una panoramica completa:

Trattamento fiscale

Questo è l’ultimo aspetto di cui parleremo oggi, ovvero il trattamento fiscale.

I premi assicurativi non sono soggetti a nessuna imposta, a parte all’eventuale componente di premio destinata a copertura di garanzie complementari soggetta all’imposta sulle assicurazioni del 2,5%.

Le somme che vengono percepite, se vengono corrisposte in caso di morte dell’assicurato, sono esenti dall’imposta sulle successioni ed esenti da IRPEF.

Non sai come investire?

Scopri che investitore sei. Ti bastano 3 minuti per scoprire la strategia migliore per te.

Opinioni di Affari Miei su UnipolSai Risparmio Protetto

Siamo arrivati al termine della nostra analisi sul prodotto.

A questo punto possiamo cercare di trarre le nostre conclusioni; cercherò di spiegarti il mio punto di vista che sarà piuttosto un punto di vista generale sui prodotti assicurativi simili, e non soltanto riferito a questo contratto di UnipolSai.

Spero che questa guida ti sia di aiuto nell’analisi del prodotto, ma ti invito, prima di prendere qualsiasi decisione, a consultare il KID attentamente per apprendere al meglio tutte le caratteristiche di questa assicurazione e per successivamente trarre le tue conclusioni.

Il profilo di rischio per questo prodotto è di 2, in una scala che va da un valore minimo di 1 ad un valore massimo di 7: questo significa che siamo davanti a un contratto che presenta un livello di rischio basso, proprio al fatto che esso investe in una gestione separata.

A questo punto ti starai domandando se scegliere questo contratto possa essere per te una scelta corretta e conveniente.

Se posso essere onesto con te, personalmente non considero strumenti come questo del tutto convenienti, perchè secondo me investire in assicurazioni non può rappresentare la scelta migliore.

Uno strumento simile ti protegge, protegge i beneficiari, e investe i tuoi soldi in una gestione separata che, come abbiamo visto, offre rendimenti ridotti.

Se stai cercando uno strumento che ti offra protezione, potresti dare uno sguardo alle polizze TCM, polizze pensate per la protezione della persona.

Se sei interessato ad un investimento, sei sicuro che questa possa essere la soluzione che fa per te?

Qui puoi trovare un elenco di tutti gli investimenti, con tantissime informazioni utili per poteri orientare nel mondo finanziario.

Prima di salutarti ci tengo anche a dirti che se vuoi puoi procedere con il miglioramento della tua alfabetizzazione finanziaria, così da poter diventare più consapevole e da poter prendere le migliori decisioni per te e per il tuo futuro; a tal proposito ti lascio alcune guide e risorse utili per cominciare il tuo percorso di investimento:

- Che Investitore Sei? Scopri Subito il Tuo Percorso

- Percorso per Investire: Guida per Neo Lavoratori

- Percorso per Investire: Guida per Giovani Coppie con Figli

- Percorso per Investire: Guida per Mezza Età

- Percorso per Investire: Guida per Over 65

- IMPORTANTE - I Tuoi Investimenti in Banca non ti convincono? Scopri il DOCUMENTO SEGRETO (che la tua banca nasconde) in cui è spiegato tutto!

Buona lettura!

Scopri che Investitore Sei

Ho creato un breve questionario con cui ti aiuto a capire che tipo di investitore sei. Al termine, ti guiderò verso i contenuti migliori selezionati in base alla tua situazione di partenza:

0 Commenti